Das einjährige Gewinnwachstum von FLEETCOR Technologies (NYSE:FLT) bleibt hinter den anständigen Aktionärsrenditen zurück

Die einfachste Art, in Aktien zu investieren, ist der Kauf von börsengehandelten Fonds. Aber Sie können Ihre Rendite erheblich steigern, indem Sie überdurchschnittliche Aktien auswählen. So ist der Aktienkurs von FLEETCOR Technologies, Inc . (NYSE:FLT ) in den letzten 1 Jahr um 53 % gestiegen und hat damit die Marktrendite von rund 19 % (ohne Dividenden) deutlich übertroffen. Das sollte den Aktionären ein Lächeln entlocken. Die längerfristigen Renditen waren jedoch nicht so beeindruckend, da die Aktie in den letzten drei Jahren nur um 5,1 % gestiegen ist.

Da die Aktie ihre Marktkapitalisierung allein in der letzten Woche um 864 Mio. USD erhöht hat, wollen wir sehen, ob die zugrunde liegende Leistung die langfristigen Renditen bestimmt hat.

Sehen Sie sich unsere neueste Analyse zu FLEETCOR Technologies an

Die Hypothese der effizienten Märkte wird zwar nach wie vor von einigen gelehrt, es ist jedoch erwiesen, dass die Märkte überreagierende dynamische Systeme sind und die Anleger nicht immer rational handeln. Eine fehlerhafte, aber vernünftige Methode, um zu beurteilen, wie sich die Stimmung um ein Unternehmen verändert hat, ist der Vergleich des Gewinns pro Aktie (EPS) mit dem Aktienkurs.

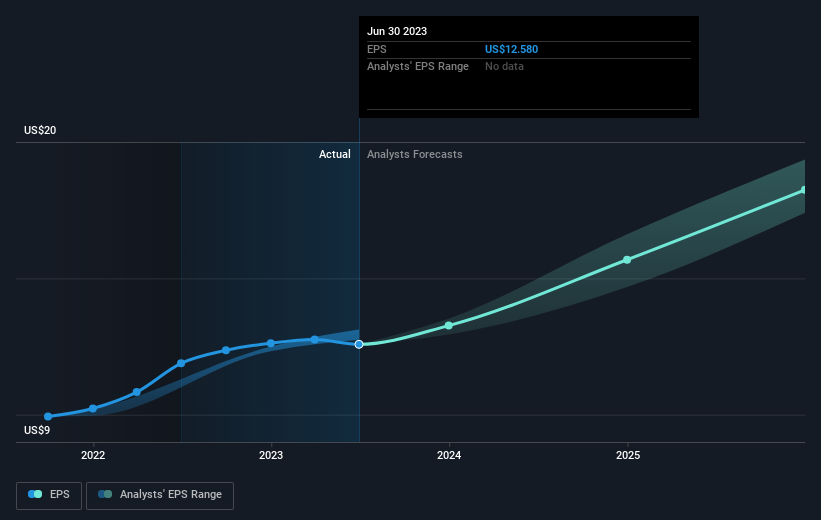

Im letzten Jahr hat FLEETCOR Technologies seinen Gewinn pro Aktie (EPS) um 5,9 % gesteigert. Dieses EPS-Wachstum ist deutlich geringer als der Anstieg des Aktienkurses um 53 %. Man kann also davon ausgehen, dass der Markt das Unternehmen höher einschätzt als noch vor einem Jahr.

Wie sich der Gewinn je Aktie im Laufe der Zeit verändert hat, können Sie in der folgenden Abbildung sehen (klicken Sie auf das Diagramm, um die genauen Werte zu sehen).

Erfreulicherweise wird der CEO bescheidener vergütet als die meisten CEOs von Unternehmen mit ähnlicher Kapitalausstattung. Es lohnt sich immer, die Vergütung des CEO im Auge zu behalten, aber eine wichtigere Frage ist, ob das Unternehmen über die Jahre hinweg ein Gewinnwachstum erzielen wird. Es könnte sich lohnen, einen Blick auf unseren kostenlosen Bericht über die Erträge, Einnahmen und den Cashflow von FLEETCOR Technologies zu werfen.

Eine andere Sichtweise

Es ist schön zu sehen, dass die Aktionäre von FLEETCOR Technologies im letzten Jahr einen Total Shareholder Return von 53 % erhalten haben. Dieser Gewinn ist besser als der jährliche TSR über fünf Jahre, der bei 4 % liegt. Es scheint also, dass die Stimmung rund um das Unternehmen in letzter Zeit positiv war. Jemand mit einer optimistischen Sichtweise könnte die jüngste Verbesserung der TSR als Hinweis darauf betrachten, dass das Unternehmen selbst mit der Zeit immer besser wird. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, aber es gibt andere Faktoren, die noch wichtiger sind. Nehmen wir zum Beispiel die Risiken. Jedes Unternehmen hat welche, und wir haben 1 Warnzeichen für FLEETCOR Technologies ausgemacht, das Sie kennen sollten.

FLEETCOR Technologies wird uns besser gefallen, wenn wir einige große Insiderkäufe sehen. In der Zwischenzeit sollten Sie sich diese kostenlose Liste von Wachstumsunternehmen mit beträchtlichen Insiderkäufen in letzter Zeit ansehen.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Corpay unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich

direkt mit uns in Verbindung. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.