Open Lending Corporation verfehlt Ergebnis - aber Analysten haben ihre Modelle aktualisiert

Die Analysten könnten etwas zu optimistisch für Open Lending Corporation(NASDAQ:LPRO) gewesen sein, da das Unternehmen bei der Veröffentlichung seiner Ergebnisse für das zweite Quartal letzte Woche hinter den Erwartungen zurückblieb. Insgesamt sieht es nach einem ziemlich negativen Ergebnis aus, da sowohl die Einnahmen als auch die Erträge weit hinter den Prognosen der Analysten zurückblieben. Der Umsatz von 27 Mio. US$ wurde um 14 % verfehlt, und der statutarische Gewinn pro Aktie von 0,02 US$ blieb um 53 % hinter den Prognosen zurück. Die Analysten aktualisieren ihre Prognosen in der Regel bei jedem Gewinnbericht, und wir können anhand ihrer Schätzungen beurteilen, ob sich ihre Meinung über das Unternehmen geändert hat oder ob es neue Bedenken gibt, die wir beachten müssen. Vor diesem Hintergrund haben wir die neuesten gesetzlichen Prognosen zusammengetragen, um zu sehen, was die Analysten für das nächste Jahr erwarten.

Siehe unsere letzte Analyse für Open Lending

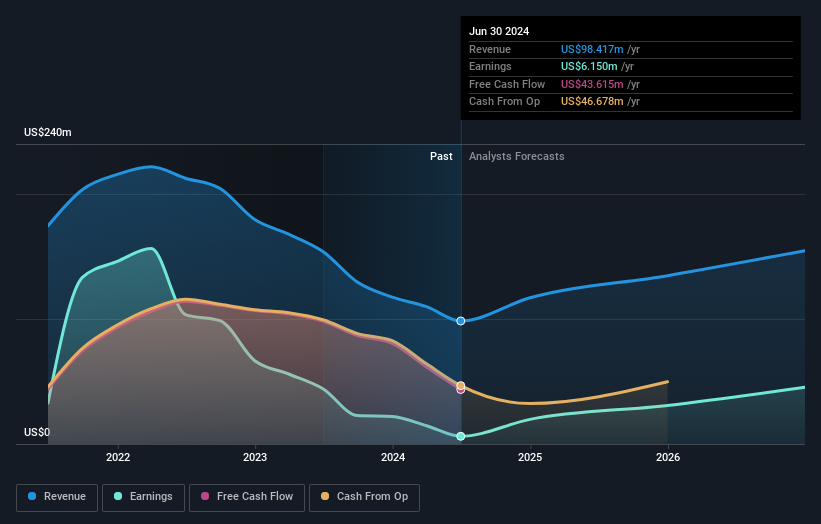

Nach den jüngsten Ergebnissen prognostizieren die zehn Analysten, die Open Lending beobachten, nun einen Umsatz von 117,0 Mio. US$ im Jahr 2024. Sollte diese Prognose erfüllt werden, würde dies eine beachtliche Umsatzsteigerung von 19 % im Vergleich zu den letzten 12 Monaten bedeuten. Es wird erwartet, dass der Gewinn pro Aktie um 219 % auf 0,16 US-Dollar steigen wird. Vor den jüngsten Ergebnissen hatten die Analysten für 2024 einen Umsatz von 127,7 Mio. US$ und einen Gewinn pro Aktie (EPS) von 0,21 US$ erwartet. Daraus können wir ablesen, dass die Stimmung nach den jüngsten Ergebnissen definitiv pessimistischer geworden ist, was zu niedrigeren Umsatzprognosen und einer echten Kürzung der Schätzungen für den Gewinn pro Aktie geführt hat.

Das Konsenskursziel fiel um 8,1 % auf 7,13 USD, wobei die schwächeren Gewinnaussichten eindeutig die Bewertungsschätzungen anführen. Sich auf ein einziges Kursziel zu fixieren, kann jedoch unklug sein, da das Konsensziel praktisch der Durchschnitt der Kursziele der Analysten ist. Daher sehen sich einige Anleger gerne die Spanne der Schätzungen an, um festzustellen, ob es abweichende Meinungen zur Bewertung des Unternehmens gibt. Es gibt einige unterschiedliche Auffassungen zu Open Lending, wobei der optimistischste Analyst das Unternehmen mit 10,00 US$ und der pessimistischste mit 5,00 US$ pro Aktie bewertet. Dies ist eine recht breite Streuung der Schätzungen, was darauf hindeutet, dass die Analysten ein breites Spektrum an möglichen Ergebnissen für das Unternehmen vorhersagen.

Eine Möglichkeit, diese Prognosen in einen größeren Zusammenhang zu stellen, besteht darin, sie mit den Ergebnissen der Vergangenheit und den Ergebnissen anderer Unternehmen in derselben Branche zu vergleichen. Eine Sache sticht aus diesen Schätzungen hervor: Open Lending wird in Zukunft schneller wachsen als in der Vergangenheit, mit einem erwarteten jährlichen Umsatzwachstum von 41 % bis Ende 2024. Sollte dies erreicht werden, wäre dies ein wesentlich besseres Ergebnis als der jährliche Rückgang von 23 % in den letzten drei Jahren. Im Gegensatz dazu deuten unsere Daten darauf hin, dass für andere Unternehmen (mit Analystenabdeckung) in der Branche ein jährliches Umsatzwachstum von 5,3 % prognostiziert wird. Es sieht also so aus, als würde Open Lending schneller wachsen als seine Konkurrenten, zumindest eine Zeit lang.

Das Endergebnis

Die größte Sorge ist, dass die Analysten ihre Schätzungen für den Gewinn pro Aktie gesenkt haben, was darauf hindeutet, dass Open Lending mit Gegenwind zu rechnen hat. Sie haben auch die Umsatzschätzungen von Open Lending nach unten korrigiert, obwohl die Branchendaten darauf hindeuten, dass das Unternehmen schneller wachsen dürfte als die gesamte Branche. Die Analysten scheinen durch die jüngsten Ergebnisse nicht beruhigt zu sein, was zu einer niedrigeren Einschätzung der zukünftigen Bewertung von Open Lending führt.

Allerdings ist die langfristige Entwicklung der Erträge des Unternehmens viel wichtiger als das nächste Jahr. Wir haben Schätzungen - von mehreren Open Lending-Analysten -, die bis 2026 reichen, und Sie können sie hier auf unserer Plattform kostenlos einsehen.

Und was ist mit den Risiken? Jedes Unternehmen hat welche, und wir haben 1 Warnzeichen für Open Lending ausgemacht, das Sie kennen sollten.

If you're looking to trade Open Lending, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Open Lending unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können uns auch eine E-Mail an editorial-team (at) simplywallst.com schicken.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.