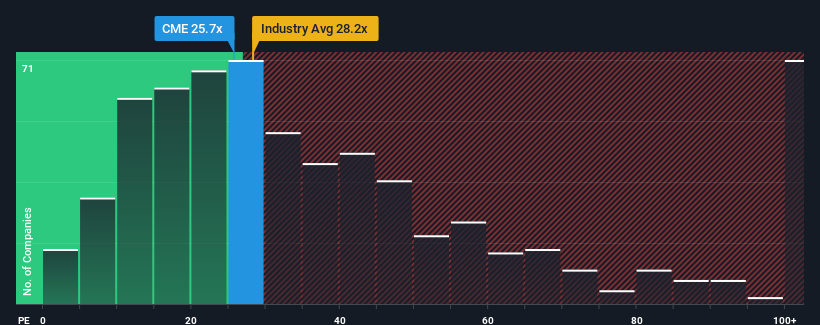

Das Kurs-Gewinn-Verhältnis (KGV) von CME Group Inc.(NASDAQ:CME) von 25,7 mag im Vergleich zum US-Markt, wo etwa die Hälfte der Unternehmen ein KGV von weniger als 16 aufweisen und sogar KGVs von weniger als 9 keine Seltenheit sind, wie ein guter Kauf aussehen. Allerdings ist es nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist.

Die CME Group hat in letzter Zeit sicherlich gute Arbeit geleistet, da ihr Gewinnwachstum positiv war, während bei den meisten anderen Unternehmen ein Gewinnrückgang zu verzeichnen war. Das KGV ist wahrscheinlich deshalb so hoch, weil die Anleger der Meinung sind, dass das Unternehmen weiterhin besser als die meisten anderen durch den allgemeinen Gegenwind des Marktes navigieren wird. Falls nicht, könnten die bestehenden Aktionäre ein wenig nervös sein, was die Tragfähigkeit des Aktienkurses angeht.

Sehen Sie sich unsere neueste Analyse zu CME Group an

Passt das Wachstum zum hohen KGV?

Ein so hohes Kurs-Gewinn-Verhältnis wie das von CME Group ist nur dann angemessen, wenn das Wachstum des Unternehmens auf dem besten Weg ist, den Markt deutlich zu übertreffen.

Ein Blick zurück zeigt, dass das Unternehmen den Gewinn pro Aktie im vergangenen Jahr um beachtliche 14 % steigern konnte. Erfreulicherweise hat sich der Gewinn je Aktie im Vergleich zu vor drei Jahren um insgesamt 39 % erhöht, was zum Teil auf das Wachstum der letzten 12 Monate zurückzuführen ist. Wir können also zunächst bestätigen, dass das Unternehmen in diesem Zeitraum eine großartige Leistung beim Gewinnwachstum erbracht hat.

Die Analysten, die das Unternehmen beobachten, gehen davon aus, dass der Gewinn pro Aktie in den kommenden drei Jahren um 2,9 % pro Jahr steigen wird. Da für den Markt ein jährliches Wachstum von 13 % prognostiziert wird, ist das Unternehmen auf ein schwächeres Ergebnis eingestellt.

In Anbetracht dessen ist es alarmierend, dass das KGV der CME Group über dem der meisten anderen Unternehmen liegt. Es scheint, dass die meisten Anleger auf eine Trendwende bei den Geschäftsaussichten des Unternehmens hoffen, aber die Analysten sind nicht so zuversichtlich, dass dies geschehen wird. Nur die Kühnsten würden davon ausgehen, dass diese Kurse nachhaltig sind, da dieses Niveau des Gewinnwachstums den Aktienkurs letztendlich stark belasten dürfte.

Das Wichtigste zum Schluss

Normalerweise warnen wir davor, bei Investitionsentscheidungen zu viel in das Kurs-Gewinn-Verhältnis hineinzuinterpretieren, obwohl es viel darüber aussagen kann, was andere Marktteilnehmer über das Unternehmen denken.

Unsere Untersuchung der Analystenprognosen der CME Group hat ergeben, dass sich die schlechteren Gewinnaussichten nicht annähernd so stark auf das hohe KGV auswirken, wie wir vorhergesagt hätten. Im Moment fühlen wir uns mit dem hohen KGV zunehmend unwohl, da die prognostizierten künftigen Gewinne eine derart positive Stimmung nicht lange aufrechterhalten können. Solange sich diese Bedingungen nicht merklich verbessern, ist es sehr schwierig, diese Preise als angemessen zu akzeptieren.

Sie sollten immer an die Risiken denken. In diesem Fall haben wir 2 Warnzeichen für CME Group entdeckt, die Sie beachten sollten.

Vielleicht finden Sie eine bessere Anlage als CME Group. Wenn Sie eine Auswahl möglicher Kandidaten suchen, sehen Sie sich diese kostenlose Liste interessanter Unternehmen an, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Erträge steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob CME Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.