Die Ergebnisse von Restaurant Brands International (NYSE:QSR) sind schwächer, als sie scheinen

Restaurant Brands International Inc.(NYSE:QSR) gab starke Gewinne bekannt, aber die Aktie stagnierte. Unsere Analyse legt nahe, dass dies daran liegen könnte, dass die Aktionäre einige besorgniserregende zugrunde liegende Faktoren bemerkt haben.

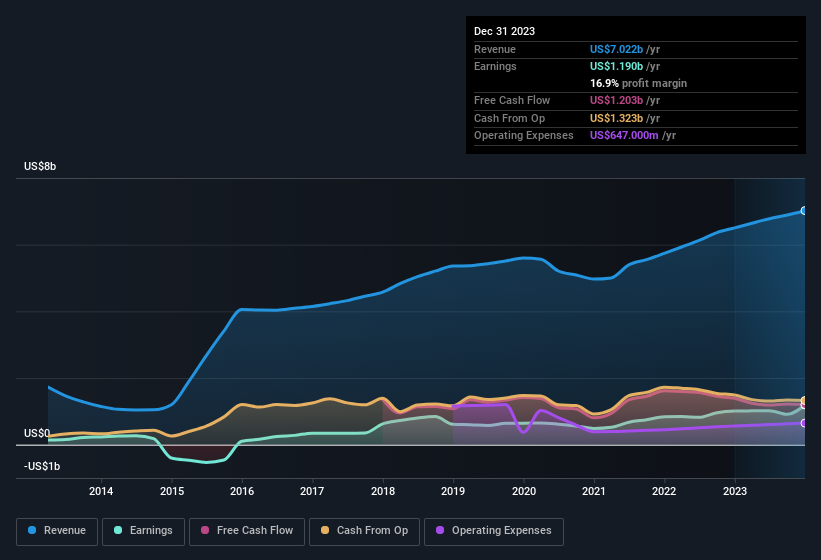

Sehen Sie sich unsere neueste Analyse für Restaurant Brands International an.

Eine ungewöhnliche Steuersituation

Wir sehen, dass Restaurant Brands International einen Steuervorteil von 265 Mio. US$ erhalten hat. Dies ist insofern von Bedeutung, als Unternehmen in der Regel eher Steuern zahlen als Steuervergünstigungen erhalten. Der Erhalt eines Steuervorteils ist natürlich an sich eine gute Sache. Unsere Daten deuten jedoch darauf hin, dass Steuervergünstigungen den statutarischen Gewinn in dem Jahr, in dem sie verbucht werden, vorübergehend in die Höhe treiben können, danach aber wieder zurückgehen können. Wenn sich der Steuervorteil nicht jedes Jahr wiederholt, könnte die Rentabilität des Unternehmens unter sonst gleichen Bedingungen spürbar zurückgehen. Wir finden es zwar gut, dass das Unternehmen einen Steuervorteil verbucht hat, aber das bedeutet auch, dass der statutarische Gewinn sehr viel höher ausfallen kann, als er es wäre, wenn das Einkommen um einmalige Faktoren bereinigt wäre.

Sie werden sich fragen, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um eine interaktive Grafik zu sehen, die die künftige Rentabilität auf der Grundlage der Analystenschätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von Restaurant Brands International

Wie wir bereits erörtert haben, hat Restaurant Brands International im letzten Jahr einen Steuervorteil erhalten, anstatt Steuern zu zahlen. Daher sind wir nicht der Meinung, dass das Gewinnergebnis, in dem dieser Steuervorteil enthalten ist, einen guten Anhaltspunkt für das nachhaltige Gewinnniveau des Unternehmens darstellt. Daher halten wir es für möglich, dass die tatsächliche zugrunde liegende Ertragskraft von Restaurant Brands International geringer ist als der statutarische Gewinn. Positiv zu vermerken ist jedoch, dass der Gewinn pro Aktie in den letzten drei Jahren mit einer äußerst beeindruckenden Rate gestiegen ist. Ziel dieses Artikels war es, zu beurteilen, wie gut wir uns darauf verlassen können, dass die statutarischen Gewinne das Potenzial des Unternehmens widerspiegeln, aber es gibt noch viel mehr zu beachten. Wenn Sie mehr über Restaurant Brands International als Unternehmen erfahren möchten, ist es wichtig, sich der Risiken bewusst zu sein, denen es ausgesetzt ist. Zum Beispiel gibt es bei Restaurant Brands International 3 Warnzeichen (und 1 unangenehmes), von denen wir glauben, dass Sie sie kennen sollten.

Heute haben wir uns auf einen einzigen Datenpunkt konzentriert, um die Art des Gewinns von Restaurant Brands International besser zu verstehen. Aber es gibt immer noch mehr zu entdecken, wenn Sie in der Lage sind, sich auf Kleinigkeiten zu konzentrieren. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Anzeichen für eine günstige Betriebswirtschaft, während andere gerne "dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Auch wenn Sie dafür ein wenig recherchieren müssen, könnte diese kostenlose Sammlung von Unternehmen mit hoher Eigenkapitalrendite oder diese Liste von Aktien, die Insider kaufen, für Sie von Nutzen sein.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Restaurant Brands International unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.