Diejenigen, die vor drei Jahren in Las Vegas Sands (NYSE:LVS) investiert haben, sind um 34% gestiegen

Wenn Sie einen Indexfonds kaufen, können Sie die Marktrendite mit Leichtigkeit erreichen. Wenn Sie jedoch gute Unternehmen zu attraktiven Preisen kaufen, kann die Rendite Ihres Portfolios die durchschnittliche Marktrendite übertreffen. So konnten die Aktionäre der Las Vegas Sands Corp.(NYSE:LVS) in den letzten drei Jahren einen Kursanstieg von 31 % verzeichnen, was deutlich über der Marktrendite liegt (16 %, ohne Dividenden). Die jüngsten Renditen waren jedoch nicht so beeindruckend, da die Aktie im letzten Jahr nur 13 % (einschließlich Dividenden) abwarf.

Werfen wir einen Blick auf die zugrunde liegenden Fundamentaldaten über einen längeren Zeitraum, um zu sehen, ob sie mit den Renditen der Aktionäre übereinstimmen.

Siehe unsere neueste Analyse für Las Vegas Sands

In seinem Essay The Superinvestors of Graham-and-Doddsville beschrieb Warren Buffett, dass die Aktienkurse nicht immer rational den Wert eines Unternehmens widerspiegeln. Durch den Vergleich des Gewinns je Aktie (EPS) und der Aktienkursveränderungen im Laufe der Zeit können wir ein Gefühl dafür bekommen, wie sich die Einstellung der Anleger gegenüber einem Unternehmen im Laufe der Zeit verändert hat.

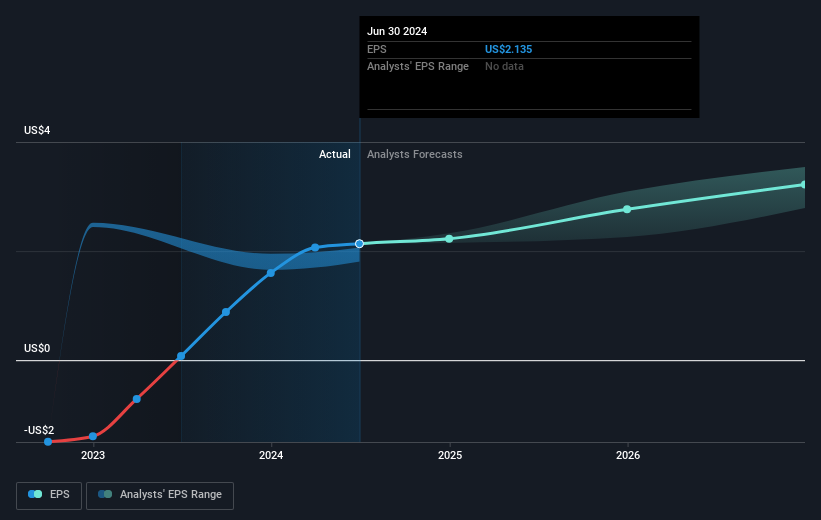

In den drei Jahren, in denen der Aktienkurs gestiegen ist, hat sich Las Vegas Sands von einem Verlust in die Gewinnzone bewegt. Wir würden also einen höheren Aktienkurs in diesem Zeitraum erwarten.

Die folgende Abbildung zeigt, wie sich der Gewinn pro Aktie im Laufe der Zeit entwickelt hat (wenn Sie auf das Bild klicken, können Sie mehr Details sehen).

Wir wissen, dass Las Vegas Sands sein Ergebnis in den letzten drei Jahren verbessert hat, aber was wird die Zukunft bringen? Werfen Sie einen genaueren Blick auf die finanzielle Gesundheit von Las Vegas Sands mit diesem kostenlosen Bericht über seine Bilanz.

Was ist mit den Dividenden?

Es ist wichtig, bei jeder Aktie nicht nur die Kursrendite, sondern auch die Gesamtrendite für die Aktionäre zu berücksichtigen. Während die Aktienkursrendite nur die Veränderung des Aktienkurses widerspiegelt, umfasst die TSR den Wert der Dividenden (unter der Annahme, dass sie reinvestiert wurden) und den Nutzen einer diskontierten Kapitalerhöhung oder Abspaltung. Man kann mit Fug und Recht behaupten, dass der TSR bei Aktien, die eine Dividende zahlen, ein vollständigeres Bild vermittelt. Der TSR von Las Vegas Sands lag in den letzten drei Jahren bei 34 % und damit höher als die oben erwähnte Aktienrendite. Und es ist nicht schwer zu erraten, dass die Dividendenzahlungen die Divergenz weitgehend erklären!

Eine andere Sichtweise

Las Vegas Sands erzielte in den letzten zwölf Monaten einen TSR von 13 %. Das war allerdings weniger als der Marktdurchschnitt. Positiv betrachtet ist das immer noch ein Gewinn, und er ist sicherlich besser als der jährliche Verlust von etwa 2 %, den das Unternehmen über ein halbes Jahrzehnt hinnehmen musste. Es könnte durchaus sein, dass sich das Geschäft stabilisiert. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, aber es gibt andere Faktoren, die noch wichtiger sind. Dennoch sollten Sie beachten, dass Las Vegas Sands in unserer Anlageanalyse 2 Warnzeichen aufweist, die Sie kennen sollten...

Aber Achtung: Las Vegas Sands ist vielleicht nicht die beste Aktie zum Kauf. Werfen Sie also einen Blick auf diese kostenlose Liste interessanter Unternehmen mit vergangenem Gewinnwachstum (und weiteren Wachstumsprognosen).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Las Vegas Sands unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.