Günstiges Wachstum für 17 Education & Technology Group Inc. (NASDAQ:YQ) untermauert den Kursrückgang von 26%

Die Aktionäre von 17 Education & Technology Group Inc.(NASDAQ:YQ), die darauf gewartet haben, dass etwas passiert, wurden mit einem Kursrückgang von 26 % im letzten Monat schwer getroffen. Für alle langfristigen Aktionäre endet der letzte Monat mit einem Kursrückgang von 54 % ein Jahr zum Vergessen.

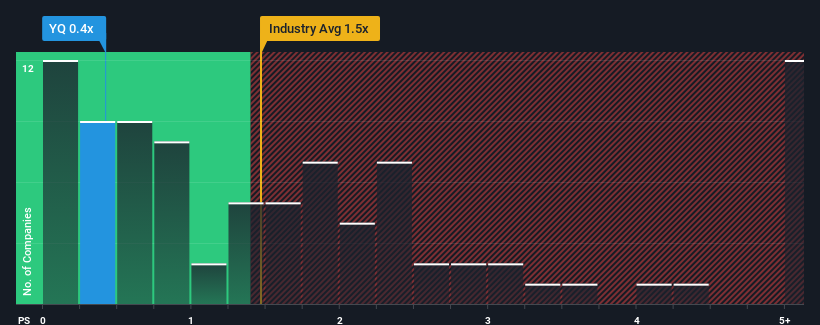

Nach dem starken Kursrückgang und in einer Zeit, in der fast die Hälfte der Unternehmen im US-Verbraucherdienstleistungssektor ein Kurs-Umsatz-Verhältnis (P/S) von mehr als 1,5 aufweisen, könnte die 17 Education & Technology Group mit ihrem P/S-Verhältnis von 0,4 eine verlockende Aktie sein, die man sich ansehen sollte. Das Kurs-Umsatz-Verhältnis könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Lesen Sie unsere aktuelle Analyse zu 17 Education & Technology Group

Wie hat sich 17 Education & Technology Group in letzter Zeit entwickelt?

Zur Veranschaulichung: Der Umsatz von 17 Education & Technology Group hat sich im letzten Jahr verschlechtert, was alles andere als ideal ist. Vielleicht ist der Markt der Meinung, dass die jüngste Umsatzentwicklung nicht gut genug ist, um mit der Branche mitzuhalten, so dass das Kurs-Gewinn-Verhältnis leidet. Diejenigen, die auf die 17 Education & Technology Group setzen, werden hoffen, dass dies nicht der Fall ist, damit sie die Aktie zu einer niedrigeren Bewertung erwerben können.

Obwohl für 17 Education & Technology Group keine Analystenschätzungen vorliegen, können Sie sich mit dieser kostenlosen Visualisierung ein Bild davon machen, wie das Unternehmen in Bezug auf Gewinn, Umsatz und Cashflow abschneidet.Wie entwickelt sich das Umsatzwachstum von 17 Education & Technology Group?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als die Branche, damit ein KGV wie das von 17 Education & Technology Group als angemessen betrachtet werden kann.

Bei der Durchsicht der Finanzzahlen des letzten Jahres mussten wir zu unserer Enttäuschung feststellen, dass die Einnahmen des Unternehmens um 39 % zurückgegangen sind. Infolgedessen sind auch die Einnahmen von vor drei Jahren insgesamt um 88 % zurückgegangen. Wir müssen also leider feststellen, dass das Unternehmen in dieser Zeit keine gute Arbeit beim Umsatzwachstum geleistet hat.

Im Gegensatz zum Unternehmen wird für den Rest der Branche im nächsten Jahr ein Wachstum von 15 % erwartet, was den jüngsten mittelfristigen Umsatzrückgang des Unternehmens wirklich relativiert.

Angesichts dieser Informationen überrascht es uns nicht, dass die 17 Education & Technology Group zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Wir halten es jedoch für unwahrscheinlich, dass schrumpfende Einnahmen längerfristig zu einem stabilen Kurs-Gewinn-Verhältnis führen, was die Aktionäre in Zukunft enttäuschen könnte. Das Kurs-Gewinn-Verhältnis könnte sogar noch weiter sinken, wenn das Unternehmen sein Umsatzwachstum nicht verbessert.

Was können wir aus dem Kurs-Gewinn-Verhältnis von 17 Education & Technology Group lernen?

Die südlichen Bewegungen der Aktien von 17 Education & Technology Group bedeuten, dass das Kurs-Gewinn-Verhältnis jetzt auf einem ziemlich niedrigen Niveau liegt. Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann jedoch ein praktischer Leitfaden für die Zukunftsaussichten des Unternehmens sein.

Es ist keine Überraschung, dass die 17 Education & Technology Group ihr niedriges Kurs-Umsatz-Verhältnis angesichts der mittelfristig sinkenden Einnahmen beibehält. Im Moment akzeptieren die Aktionäre das niedrige KGV, da sie einräumen, dass die künftigen Einnahmen wahrscheinlich auch keine angenehmen Überraschungen bieten werden. Wenn sich die jüngsten mittelfristigen Umsatztrends fortsetzen, ist es schwer vorstellbar, dass sich der Aktienkurs unter diesen Umständen in naher Zukunft stark in die eine oder andere Richtung bewegen wird.

Bevor Sie den nächsten Schritt machen, sollten Sie die 2 Warnzeichen für 17 Education & Technology Group kennen, die wir aufgedeckt haben.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nach der erstbesten Idee, auf die Sie stoßen. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob 17 Education & Technology Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.