Weiterer Aufwärtstrend für XWELL, Inc. (NASDAQ:XWEL) Aktien könnte nach 33% Bounce Kursrisiken mit sich bringen

Diejenigen, die Aktien von XWELL, Inc.(NASDAQ:XWEL) halten, werden erleichtert sein, dass der Aktienkurs in den letzten dreißig Tagen um 33 % gestiegen ist, aber er muss weiter steigen, um den Schaden zu beheben, den er in letzter Zeit in den Portfolios der Anleger angerichtet hat. Der letzte Monat hat jedoch nur wenig dazu beigetragen, den Kursrückgang von 81 % im letzten Jahr zu verbessern.

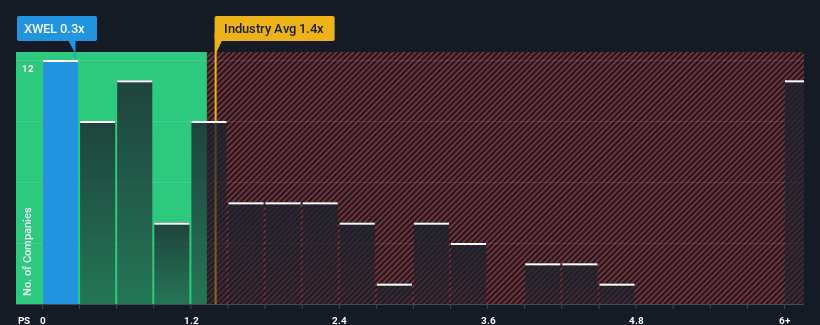

Trotz des starken Kursanstiegs und angesichts der Tatsache, dass etwa die Hälfte der Unternehmen in der US-Konsumgüterindustrie ein Kurs-Umsatz-Verhältnis (oder "P/S") von über 1,4x aufweisen, können Sie XWELL mit seinem P/S-Verhältnis von 0,3x immer noch als attraktive Investition betrachten. Das Kurs-Umsatz-Verhältnis könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse zu XWELL

Was bedeutet das Kurs-Umsatz-Verhältnis von XWELL für die Aktionäre?

Zur Veranschaulichung: Der Umsatz von XWELL hat sich im letzten Jahr verschlechtert, was alles andere als ideal ist. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis niedrig ist, weil die Anleger glauben, dass das Unternehmen nicht genug tun wird, um zu verhindern, dass es in naher Zukunft schlechter abschneidet als die breitere Branche. Diejenigen, die auf XWELL setzen, werden hoffen, dass dies nicht der Fall ist, damit sie die Aktie zu einer niedrigeren Bewertung erwerben können.

Wir haben keine Analystenprognosen, aber Sie können sehen, wie die jüngsten Trends das Unternehmen für die Zukunft aufstellen, indem Sie unseren kostenlosen Bericht über XWELLs Erträge, Einnahmen und Cashflow lesen.Wie entwickelt sich das Umsatzwachstum von XWELL?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste XWELL ein langsames Wachstum aufweisen, das hinter dem der Branche zurückbleibt.

Ein Blick in die Vergangenheit zeigt, dass das Umsatzwachstum des Unternehmens im letzten Jahr mit einem enttäuschenden Rückgang von 61 % kein Grund zur Freude war. In den letzten drei Jahren konnte das Unternehmen jedoch trotz der unbefriedigenden kurzfristigen Entwicklung einen hervorragenden Umsatzanstieg von insgesamt 71 % verzeichnen. Die Aktionäre hätten es zwar lieber gesehen, wenn die Entwicklung weiter so verlaufen wäre, aber sie würden die mittelfristigen Wachstumsraten auf jeden Fall begrüßen.

Vergleicht man die jüngste mittelfristige Umsatzentwicklung mit der einjährigen Wachstumsprognose der Branche von 15 %, so ist diese deutlich attraktiver.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von XWELL unter dem der meisten anderen Unternehmen liegt. Es sieht so aus, als seien die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Das Fazit zu XWELLs KGV

Obwohl der Aktienkurs von XWELL in letzter Zeit gestiegen ist, liegt sein Kurs-Gewinn-Verhältnis immer noch hinter den meisten anderen Unternehmen zurück. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Wir sind sehr überrascht, dass XWELL derzeit mit einem viel niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das jüngste Drei-Jahres-Wachstum höher ist als die breitere Branchenprognose. Wenn wir ein robustes Umsatzwachstum sehen, das die Branche übertrifft, gehen wir davon aus, dass es bemerkenswerte zugrundeliegende Risiken für die künftige Leistung des Unternehmens gibt, die einen Abwärtsdruck auf das Kurs-Gewinn-Verhältnis ausüben. Während die jüngsten Umsatztrends der letzten Jahre darauf hindeuten, dass das Risiko eines Kursrückgangs gering ist, scheinen die Anleger die Wahrscheinlichkeit von Umsatzschwankungen in der Zukunft zu sehen.

Bevor Sie sich eine Meinung bilden, haben wir 3 Warnzeichen für XWELL entdeckt (2 davon sind signifikant!), auf die Sie achten sollten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob XWELL unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.