Warren Buffett hat einmal gesagt: "Volatilität ist keineswegs gleichbedeutend mit Risiko". Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wie viele andere Unternehmen macht auch Airbnb, Inc.(NASDAQ:ABNB) Gebrauch von Schulden. Aber sind diese Schulden ein Problem für die Aktionäre?

Warum sind Schulden ein Risiko?

Schulden und andere Verbindlichkeiten werden für ein Unternehmen dann riskant, wenn es diese Verpflichtungen nicht ohne Weiteres erfüllen kann, sei es durch freien Cashflow oder durch die Beschaffung von Kapital zu einem attraktiven Preis. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Auch wenn dies nicht allzu häufig vorkommt, erleben wir doch häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich gibt es auch viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse zu Airbnb an

Wie hoch ist die Verschuldung von Airbnb?

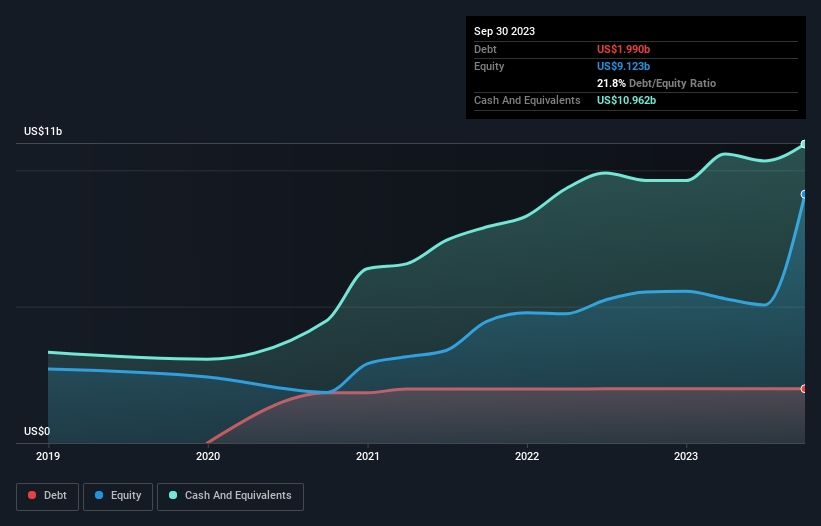

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Airbnb im September 2023 Schulden in Höhe von 1,99 Mrd. US-Dollar hatte, was in etwa dem Stand des Vorjahres entspricht. Andererseits verfügt Airbnb aber auch über 11,0 Mrd. US-Dollar an Barmitteln, was zu einer Netto-Cash-Position von 8,97 Mrd. US-Dollar führt.

Ein Blick auf die Verbindlichkeiten von Airbnb

Die neuesten Bilanzdaten zeigen, dass Airbnb Verbindlichkeiten in Höhe von 9,82 Milliarden US-Dollar hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 2,50 Milliarden US-Dollar, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 11,0 Milliarden US-Dollar sowie Forderungen im Wert von 206,0 Millionen US-Dollar gegenüber, die innerhalb von 12 Monaten fällig werden. Damit sind die Verbindlichkeiten insgesamt 1,15 Mrd. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dies zeigt, dass die Bilanz von Airbnb recht solide ist, da die Gesamtverbindlichkeiten gerade so hoch sind wie die liquiden Mittel. Es ist also sehr unwahrscheinlich, dass das 94,6-Milliarden-US-Dollar-Unternehmen knapp bei Kasse ist, aber es lohnt sich dennoch, die Bilanz im Auge zu behalten. Trotz seiner beträchtlichen Verbindlichkeiten verfügt Airbnb über Nettobarmittel, so dass man mit Fug und Recht behaupten kann, dass das Unternehmen keine hohe Schuldenlast hat!

Ein weiteres gutes Zeichen ist, dass Airbnb sein EBIT innerhalb von zwölf Monaten um 30 % steigern konnte, was die Rückzahlung von Schulden erleichtert. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Schulden analysiert. Aber es sind vor allem die zukünftigen Erträge, die Airbnb in die Lage versetzen werden, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen einen freien Cashflow, um Schulden zu tilgen; buchhalterische Gewinne reichen dafür nicht aus. Auch wenn Airbnb über Nettobarmittel in seiner Bilanz verfügt, lohnt es sich, einen Blick auf die Fähigkeit zu werfen, den Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umzuwandeln, um zu verstehen, wie schnell Airbnb diesen Cashbestand aufbaut (oder abbaut). Zum Glück für alle Aktionäre hat Airbnb in den letzten zwei Jahren mehr freien Cashflow als EBIT erwirtschaftet. Diese Art von starker Cash-Conversion begeistert uns so sehr wie die Menge, wenn der Beat bei einem Daft-Punk-Konzert fällt.

Resümee

Obwohl es immer sinnvoll ist, die Gesamtverbindlichkeiten eines Unternehmens zu betrachten, ist es sehr beruhigend, dass Airbnb über 8,97 Milliarden US-Dollar an Nettobarmitteln verfügt. Die Kirsche auf dem Sahnehäubchen ist, dass Airbnb 190 % dieses EBIT in freien Cashflow umgewandelt hat, was 4,2 Mrd. US-Dollar einbrachte. Wir glauben also nicht, dass der Einsatz von Schulden bei Airbnb riskant ist. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 1 Warnzeichen für Airbnb ausgemacht, das Sie kennen sollten.

Wenn Sie nach all dem mehr an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, sollten Sie sich unverzüglich unsere Liste der Aktien mit Nettobargeldwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Airbnb unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.