David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Wenn wir darüber nachdenken, wie riskant ein Unternehmen ist, schauen wir uns immer gerne an, wie es Schulden macht, da eine Überschuldung zum Ruin führen kann. Wir stellen fest, dass die Brunswick Corporation(NYSE:BC) Schulden in ihrer Bilanz hat. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung ein Problem?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, entweder durch Kapitalaufnahme oder mit dem eigenen Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, vor allem wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für Brunswick an

Wie hoch ist die Verschuldung von Brunswick?

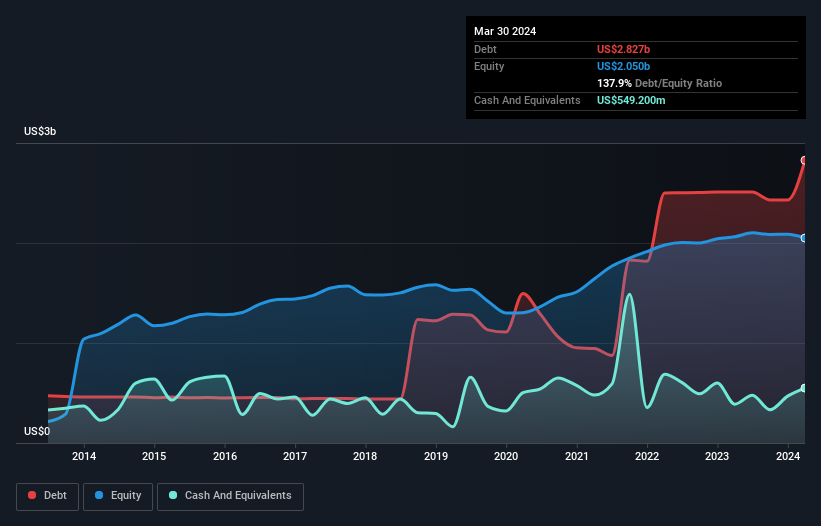

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Brunswick im März 2024 Schulden in Höhe von 2,83 Mrd. US$ hatte, ein Anstieg von 2,51 Mrd. US$ innerhalb eines Jahres. Dem stehen jedoch 549,2 Mio. US$ an Barmitteln gegenüber, was zu einer Nettoverschuldung von etwa 2,28 Mrd. US$ führt.

Wie stark ist die Bilanz von Brunswick?

Laut der letzten gemeldeten Bilanz hatte Brunswick Verbindlichkeiten in Höhe von 1,67 Mrd. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 2,79 Mrd. US$, die nach 12 Monaten fällig waren. Auf der anderen Seite hatte das Unternehmen Barmittel in Höhe von 549,2 Mio. US$ und Forderungen im Wert von 616,8 Mio. US$, die innerhalb eines Jahres fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 3,29 Mrd. US$.

Im Verhältnis zu seiner Marktkapitalisierung von 5,25 Mrd. US$ ist dies eine enorme Verschuldung. Sollten die Kreditgeber des Unternehmens verlangen, dass die Bilanz gestärkt wird, müssten die Aktionäre wahrscheinlich mit einer starken Verwässerung rechnen.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Auf diese Weise werden sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze berücksichtigt.

Die Nettoverschuldung von Brunswick beträgt das 2,4-fache des EBITDA, was nicht allzu viel ist, aber der Zinsdeckungsgrad scheint etwas niedrig zu sein, da das EBIT nur das 6,6-fache des Zinsaufwands beträgt. Diese Zahlen sind zwar nicht besorgniserregend, aber die Kosten für die Verschuldung des Unternehmens haben einen realen Einfluss. Wichtig ist, dass das EBIT von Brunswick in den letzten zwölf Monaten um atemberaubende 32 % gesunken ist. Wenn sich dieser Ergebnistrend fortsetzt, wird die Rückzahlung der Schulden so einfach sein wie das Hüten von Katzen in einer Achterbahn. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Brunswick in der Lage sein wird, eine gesunde Bilanz aufrechtzuerhalten. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Wir prüfen daher immer, wie viel von diesem EBIT in freien Cashflow umgewandelt wird. In den letzten drei Jahren belief sich der freie Cashflow von Brunswick auf 31 % des EBIT, weniger als wir erwarten würden. Diese schwache Cash-Conversion macht es schwieriger, die Verschuldung zu bewältigen.

Unsere Meinung

Wenn wir über Brunswicks Versuch nachdenken, sein EBIT (nicht) zu steigern, sind wir sicherlich nicht begeistert. Aber zumindest deckt das Unternehmen seinen Zinsaufwand ziemlich gut mit seinem EBIT ab; das ist ermutigend. Insgesamt halten wir es für fair zu sagen, dass Brunswick genug Schulden hat, dass es einige echte Risiken in der Bilanz gibt. Wenn alles gut läuft, kann sich das auszahlen, aber die Kehrseite dieser Verschuldung ist ein größeres Risiko von dauerhaften Verlusten. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Allerdings sind nicht alle Anlagerisiken in der Bilanz zu finden - ganz im Gegenteil. Brunswick hat zum Beispiel 1 Warnzeichen , das Sie beachten sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Brunswick unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.