Die Aktionäre von Mattel (NASDAQ:MAT) haben trotz eines Rückgangs von 3,7% in der vergangenen Woche in den letzten 5 Jahren immer noch 48% zugelegt

Während die Aktionäre von Mattel, Inc.(NASDAQ:MAT) wahrscheinlich im Allgemeinen zufrieden sind, hatte die Aktie in letzter Zeit keinen besonders guten Lauf, da der Aktienkurs im letzten Quartal um 13 % fiel. Positiv zu vermerken ist, dass der Aktienkurs im letzten halben Jahrzehnt gestiegen ist. Leider liegt ihre Rendite von 48 % unter der Marktrendite von 93 %.

Obwohl Mattel in dieser Woche 247 Mio. USD von seiner Marktkapitalisierung verloren hat, sollten wir einen Blick auf die längerfristigen fundamentalen Trends werfen, um zu sehen, ob sie die Rendite beeinflusst haben.

Siehe unsere neueste Analyse für Mattel

Es lässt sich nicht leugnen, dass die Märkte manchmal effizient sind, aber die Preise spiegeln nicht immer die zugrunde liegende Unternehmensleistung wider. Eine Möglichkeit zu untersuchen, wie sich die Marktstimmung im Laufe der Zeit verändert hat, ist die Betrachtung der Wechselwirkung zwischen dem Aktienkurs eines Unternehmens und seinem Gewinn je Aktie (EPS).

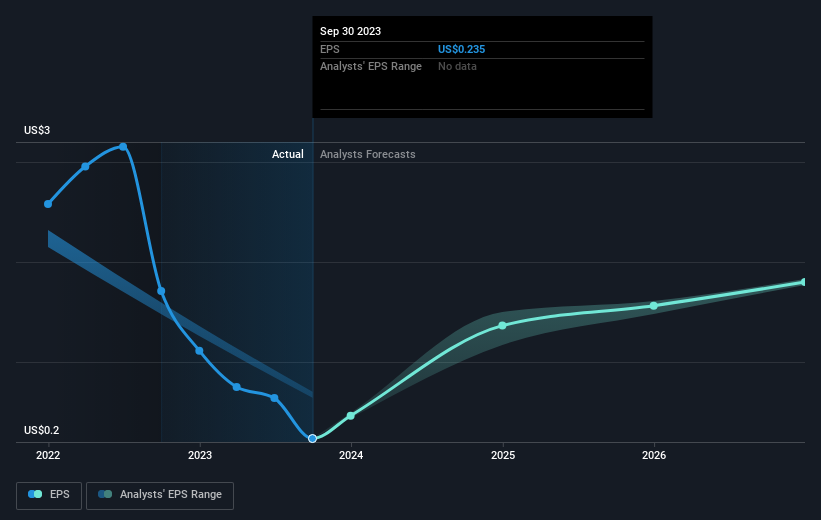

Während des letzten halben Jahrzehnts wurde Mattel profitabel. Das wird im Allgemeinen als wirklich positiv angesehen, so dass wir einen steigenden Aktienkurs erwarten würden.

Der Gewinn pro Aktie des Unternehmens (im Laufe der Zeit) ist in der nachstehenden Abbildung dargestellt (klicken Sie, um die genauen Zahlen zu sehen).

Dieser kostenlose interaktive Bericht über die Gewinne, den Umsatz und den Cashflow von Mattel ist ein guter Ausgangspunkt, wenn Sie die Aktie weiter untersuchen möchten.

Eine andere Sichtweise

Mattel-Aktionäre haben in diesem Jahr 8,7 % verloren, während der Markt selbst um 22 % gestiegen ist. Bedenken Sie jedoch, dass selbst die besten Aktien über einen Zeitraum von zwölf Monaten manchmal schlechter abschneiden als der Markt. Längerfristig orientierte Anleger wären nicht so verärgert, da sie über fünf Jahre hinweg jedes Jahr 8 % verdient hätten. Wenn die Fundamentaldaten weiterhin auf ein langfristiges, nachhaltiges Wachstum hindeuten, könnte der derzeitige Ausverkauf eine Chance sein, die es zu nutzen gilt. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, aber es gibt auch andere Faktoren, die noch wichtiger sind. Wir haben zum Beispiel 3 Warnzeichen für Mattel identifiziert , die Sie beachten sollten.

Wenn es Ihnen wie mir geht, dann sollten Sie sich diese kostenlose Liste der wachsenden Unternehmen, die Insider kaufen, nicht entgehen lassen .

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Mattel unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.