Clean Harbors, Inc. (NYSE:CLH) hat gerade berichtet und Analysten haben ihre Kursziele angehoben

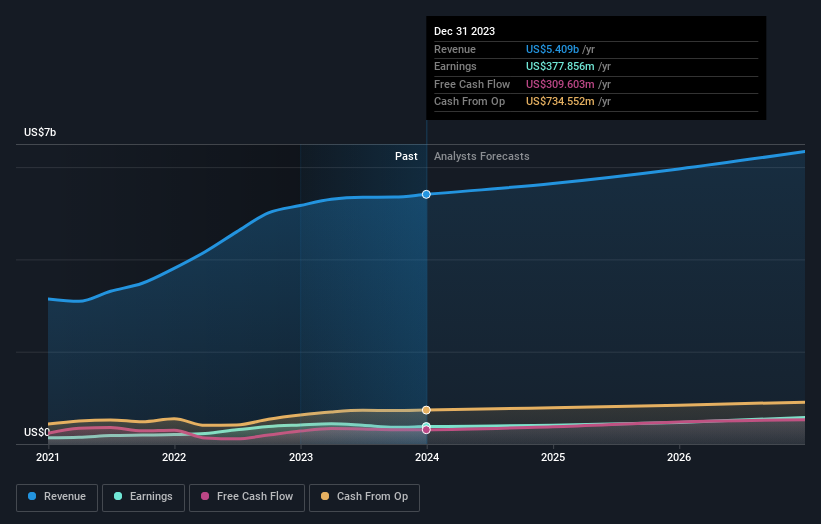

In der vergangenen Woche veröffentlichte Clean Harbors, Inc.(NYSE:CLH) seine neuesten Jahresergebnisse, ein wichtiger Meilenstein auf dem Weg des Unternehmens zum Aufbau eines stärkeren Geschäfts. Mit einem Umsatz von 5,4 Mrd. US$ und einem statutarischen Gewinn pro Aktie von 6,95 US$ entsprach Clean Harbors den Prognosen der Analysten, was darauf hindeutet, dass das Unternehmen gut und planmäßig arbeitet. Die Analysten aktualisieren ihre Prognosen in der Regel bei jedem Gewinnbericht, und wir können anhand ihrer Schätzungen beurteilen, ob sich ihre Ansicht über das Unternehmen geändert hat oder ob es neue Bedenken gibt, die wir beachten müssen. Wir dachten, dass es für die Leser interessant sein könnte, die neuesten (gesetzlich vorgeschriebenen) Prognosen der Analysten für das nächste Jahr zu sehen.

Sehen Sie sich unsere neueste Analyse für Clean Harbors an

Nach den jüngsten Ergebnissen prognostizieren die 13 Analysten, die Clean Harbors beobachten, für das Jahr 2024 einen Umsatz von 5,64 Milliarden US-Dollar. Sollte diese Prognose erfüllt werden, würde dies eine bescheidene Verbesserung der Einnahmen um 4,4 % im Vergleich zu den letzten 12 Monaten bedeuten. Der statutarische Gewinn pro Aktie wird voraussichtlich um 6,8 % auf 7,48 US$ steigen. Im Vorfeld dieses Berichts waren die Analysten von einem Umsatz von 5,69 Mrd. US$ und einem Gewinn pro Aktie (EPS) von 7,95 US$ im Jahr 2024 ausgegangen. Es sieht also so aus, als hätte sich die allgemeine Stimmung nach den jüngsten Ergebnissen ein wenig eingetrübt - es gab keine größeren Änderungen bei den Umsatzschätzungen, aber die Analysten haben ihre Prognosen für den Gewinn pro Aktie ein wenig nach unten korrigiert.

Trotz der Senkung ihrer Gewinnprognosen haben die Analysten ihr Kursziel um 5,8 % auf 198 US-Dollar angehoben, was darauf hindeutet, dass diese Auswirkungen den Wert der Aktie langfristig nicht belasten dürften. Sich auf ein einziges Kursziel zu fixieren, kann jedoch unklug sein, da das Konsensziel praktisch der Durchschnitt der Kursziele der Analysten ist. Daher sehen sich einige Anleger gerne die Spanne der Schätzungen an, um festzustellen, ob es abweichende Meinungen zur Bewertung des Unternehmens gibt. Derzeit bewertet der optimistischste Analyst Clean Harbors mit 213 US-Dollar pro Aktie, während der pessimistischste Analyst das Unternehmen mit 175 US-Dollar bewertet. Dennoch scheint es, dass die Analysten bei einer relativ engen Gruppierung von Schätzungen recht zuversichtlich sind, was darauf hindeutet, dass Clean Harbors ein leicht zu prognostizierendes Unternehmen ist oder dass die Analysten alle ähnliche Annahmen verwenden.

Eine andere Möglichkeit, diese Prognosen zu betrachten, besteht natürlich darin, sie in den Kontext der Branche selbst zu stellen. Es ist ziemlich klar, dass erwartet wird, dass sich das Umsatzwachstum von Clean Harbors erheblich verlangsamen wird, wobei bis Ende 2024 ein Umsatzwachstum von 4,4 % auf Jahresbasis erwartet wird. Dies steht im Vergleich zu einer historischen Wachstumsrate von 13 % in den letzten fünf Jahren. Zum Vergleich: Für die anderen von Analysten beobachteten Unternehmen in dieser Branche wird ein jährliches Umsatzwachstum von 6,5 % prognostiziert. Berücksichtigt man die prognostizierte Verlangsamung des Wachstums, liegt es auf der Hand, dass auch Clean Harbors langsamer wachsen dürfte als andere Branchenteilnehmer.

Das Endergebnis

Das Wichtigste, was man mitnehmen kann, ist, dass die Analysten ihre Schätzungen für den Gewinn pro Aktie zurückgenommen haben, was zeigt, dass sich die Stimmung nach diesen Ergebnissen deutlich eingetrübt hat. Positiv zu vermerken ist, dass es keine größeren Änderungen bei den Umsatzschätzungen gab, obwohl die Prognosen davon ausgehen, dass das Unternehmen schlechter abschneiden wird als die gesamte Branche. Auch das Kursziel wurde deutlich angehoben, da die Analysten eindeutig der Meinung sind, dass sich der innere Wert des Unternehmens verbessert.

In Anlehnung an diesen Gedankengang sind wir der Meinung, dass die langfristigen Aussichten des Unternehmens viel wichtiger sind als die Gewinne des nächsten Jahres. Wir haben Schätzungen mehrerer Clean Harbors-Analysten, die bis zum Jahr 2026 reichen und die Sie hier auf unserer Plattform kostenlos einsehen können.

Beachten Sie jedoch, dass Clean Harbors 2 Warnzeichen in unserer Investitionsanalyse aufweist, die Sie kennen sollten...

If you're looking to trade Clean Harbors, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Clean Harbors unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.