Trotz eines Kursanstiegs von 30 % honorieren vorsichtige Anleger die Leistung von BGSF, Inc. (NYSE:BGSF) nicht vollständig

Diejenigen, die Aktien von BGSF, Inc.(NYSE:BGSF) halten, werden erleichtert sein, dass der Aktienkurs in den letzten dreißig Tagen um 30 % gestiegen ist, aber er muss weiter steigen, um den Schaden zu beheben, den er in den letzten Jahren in den Portfolios der Anleger verursacht hat. Leider konnten die Kursgewinne des letzten Monats die Verluste des letzten Jahres kaum ausgleichen, da die Aktie in diesem Zeitraum immer noch 10 % verloren hat.

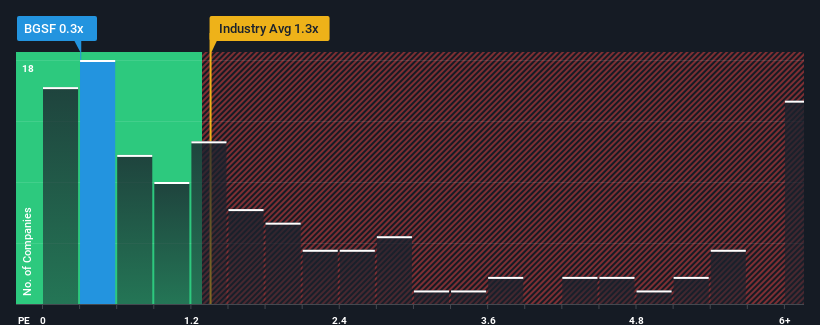

Selbst nach einem so großen Kurssprung, bei dem fast die Hälfte der Unternehmen in der US-Dienstleistungsbranche ein Kurs-Umsatz-Verhältnis (KGV) von über 1,3 aufweisen, ist BGSF mit einem KGV von 0,3 immer noch eine verlockende Aktie, die man sich ansehen sollte. Das Kurs-Gewinn-Verhältnis könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Sehen Sie sich unsere neueste Analyse zu BGSF an

Wie hat sich BGSF in letzter Zeit entwickelt?

Wir müssen sagen, dass die Einnahmen von BGSF im letzten Jahr kein greifbares Wachstum aufwiesen und daher nicht beeindruckend waren. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis niedrig ist, weil die Anleger der Meinung sind, dass die geringe Wachstumsrate der Einnahmen in naher Zukunft wahrscheinlich hinter der der gesamten Branche zurückbleiben wird. Wenn Sie das Unternehmen mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise Aktien kaufen können, während es in Ungnade fällt.

Möchten Sie sich ein vollständiges Bild von den Gewinnen, Einnahmen und dem Cashflow des Unternehmens machen? Dann hilft Ihnen unser kostenloser Bericht über BGSF dabei, die historische Performance des Unternehmens zu beleuchten.Was sagen uns die Umsatzwachstumsmetriken über das niedrige KGV?

Das Kurs-Gewinn-Verhältnis von BGSF ist typisch für ein Unternehmen, von dem nur ein begrenztes Wachstum erwartet wird und das vor allem schlechter abschneidet als die Branche.

Rückblickend betrachtet hat das letzte Jahr dem Unternehmen praktisch den gleichen Gewinn beschert wie das Jahr zuvor. In den letzten drei Jahren ist der Gesamtumsatz trotz der wenig inspirierenden kurzfristigen Entwicklung um hervorragende 68 % gestiegen. Auch wenn das Unternehmen in der Vergangenheit solide Arbeit geleistet hat, ist es doch etwas beunruhigend, dass das Umsatzwachstum so stark zurückgegangen ist.

Im Vergleich zur einjährigen Wachstumsprognose der Branche von 5,6 % ist die jüngste mittelfristige Umsatzentwicklung deutlich verlockender

Angesichts dieser Informationen finden wir es merkwürdig, dass BGSF zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Es sieht so aus, als seien die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Was können wir aus dem Kurs-Gewinn-Verhältnis von BGSF lernen?

Obwohl der Aktienkurs von BGSF in letzter Zeit gestiegen ist, liegt sein Kurs-Gewinn-Verhältnis immer noch hinter den meisten anderen Unternehmen zurück. Das Kurs-Umsatz-Verhältnis sollte zwar nicht ausschlaggebend dafür sein, ob man eine Aktie kauft oder nicht, aber es ist ein recht gutes Barometer für die Umsatzerwartungen.

Wir sind sehr überrascht, dass BGSF derzeit mit einem viel niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das jüngste Dreijahreswachstum höher ist als die breitere Branchenprognose. Wenn wir ein robustes Umsatzwachstum sehen, das die Branche übertrifft, gehen wir davon aus, dass es bemerkenswerte zugrundeliegende Risiken für die künftige Leistung des Unternehmens gibt, die einen Abwärtsdruck auf das Kurs-Gewinn-Verhältnis ausüben. Es scheint, dass viele tatsächlich mit einer Instabilität der Einnahmen rechnen, denn das Fortbestehen dieser jüngsten mittelfristigen Bedingungen würde dem Aktienkurs normalerweise Auftrieb verleihen.

Es gibt auch andere wichtige Risikofaktoren zu berücksichtigen, und wir haben 3 Warnzeichen für BGSF entdeckt (2 sollten nicht ignoriert werden!), die Sie beachten sollten, bevor Sie hier investieren.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein starkes Gewinnwachstum verzeichnet haben, im Allgemeinen eine sichere Wahl. Daher sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit vernünftigen Kurs-Gewinn-Verhältnissen und starkem Gewinnwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob BGSF unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.