Diese 4 Maßnahmen deuten darauf hin, dass Verisk Analytics (NASDAQ:VRSK) Schulden vernünftig einsetzt

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da bei einem Zusammenbruch eines Unternehmens oft Schulden im Spiel sind. Es ist wichtig, dass Verisk Analytics, Inc.(NASDAQ:VRSK) Schulden hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Wann ist Verschuldung ein Problem?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Ein fester Bestandteil des Kapitalismus ist der Prozess der "schöpferischen Zerstörung", bei dem gescheiterte Unternehmen von ihren Bankern gnadenlos liquidiert werden. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für Verisk Analytics an

Wie hoch ist die Nettoverschuldung von Verisk Analytics?

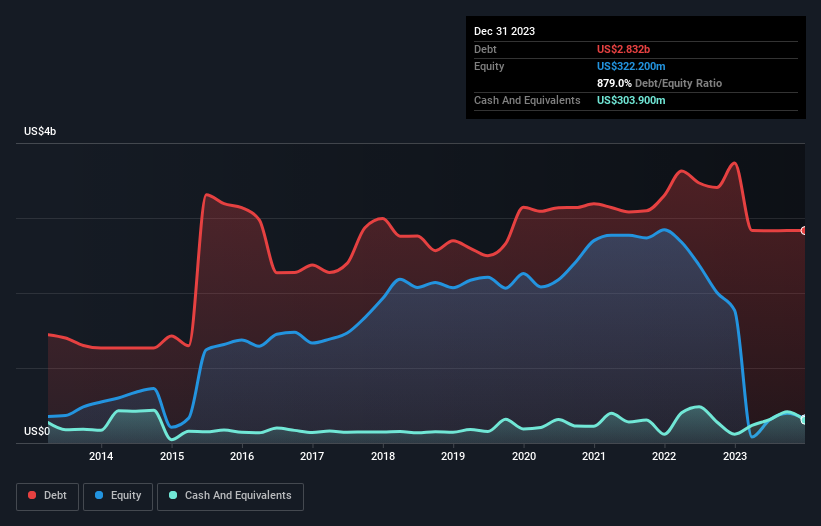

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass Verisk Analytics Ende Dezember 2023 Schulden in Höhe von 2,83 Mrd. US-Dollar hatte, was eine Verringerung von 3,73 Mrd. US-Dollar vor einem Jahr bedeutet. Dem stehen jedoch liquide Mittel in Höhe von 303,9 Mio. US$ gegenüber, was zu einer Nettoverschuldung von etwa 2,53 Mrd. US$ führt.

Wie gesund ist die Bilanz von Verisk Analytics?

Laut der letzten gemeldeten Bilanz hatte Verisk Analytics Verbindlichkeiten in Höhe von 771,4 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 3,27 Mrd. US$, die nach 12 Monaten fällig waren. Andererseits verfügte das Unternehmen über liquide Mittel in Höhe von 303,9 Mio. US$ und Forderungen im Wert von 357,7 Mio. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 3,38 Mrd. US$.

Da die börsennotierten Aktien von Verisk Analytics einen beeindruckenden Gesamtwert von 33,6 Mrd. US-Dollar haben, scheint es unwahrscheinlich, dass diese Höhe der Verbindlichkeiten eine größere Bedrohung darstellen würde. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung ins Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) setzen und berechnen, wie leicht der Gewinn vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Auf diese Weise werden sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze berücksichtigt.

Mit einem Verhältnis von Schulden zu EBITDA von 2,0 geht Verisk Analytics geschickt, aber verantwortungsvoll mit Schulden um. Und der verlockende Zinsdeckungsgrad (EBIT von 9,8 mal Zinsaufwand) trägt sicherlich nicht dazu bei, diesen Eindruck zu zerstreuen. Wichtig ist, dass das EBIT von Verisk Analytics in den letzten zwölf Monaten um atemberaubende 23 % gesunken ist. Wenn sich dieser Ergebnistrend fortsetzt, wird die Rückzahlung der Schulden so einfach sein wie das Hüten von Katzen in einer Achterbahn. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man Schulden analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Verisk Analytics in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Es lohnt sich also zu prüfen, wie viel von diesem EBIT durch freien Cashflow gedeckt ist. In den letzten drei Jahren verzeichnete Verisk Analytics einen freien Cashflow im Wert von 71 % seines EBIT, was in etwa normal ist, da der freie Cashflow keine Zinsen und Steuern enthält. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Unsere Meinung

Die EBIT-Wachstumsrate von Verisk Analytics war bei dieser Analyse ein echter Minuspunkt, obwohl die anderen von uns berücksichtigten Faktoren deutlich besser waren. Insbesondere die Umwandlung des EBIT in freien Cashflow hat uns beeindruckt. In Anbetracht dieser Reihe von Datenpunkten sind wir der Meinung, dass Verisk Analytics in einer guten Position ist, um seine Verschuldung in den Griff zu bekommen. Aber ein Wort der Vorsicht: Wir denken, dass die Verschuldung hoch genug ist, um eine kontinuierliche Überwachung zu rechtfertigen. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber letztlich kann jedes Unternehmen auch Risiken außerhalb der Bilanz aufweisen. So haben wir beispielsweise bei Verisk Analytics 2 Warnzeichen identifiziert, die Sie beachten sollten.

Wenn Sie zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste von Aktien mit Nettobargeldwachstum zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Verisk Analytics unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.