Warum Simpson Manufacturing (NYSE:SSD) mit seinen Schulden verantwortungsvoll umgehen kann

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man untersucht, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wir können sehen, dass Simpson Manufacturing Co., Inc.(NYSE:SSD) Schulden in seinem Geschäft verwendet. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden helfen einem Unternehmen so lange, bis das Unternehmen Schwierigkeiten hat, sie zu tilgen, entweder mit neuem Kapital oder mit freiem Cashflow. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Auch wenn dies nicht allzu häufig vorkommt, erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich können Schulden ein wichtiges Instrument für Unternehmen sein, insbesondere für kapitalintensive Unternehmen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für Simpson Manufacturing an

Wie hoch ist die Verschuldung von Simpson Manufacturing?

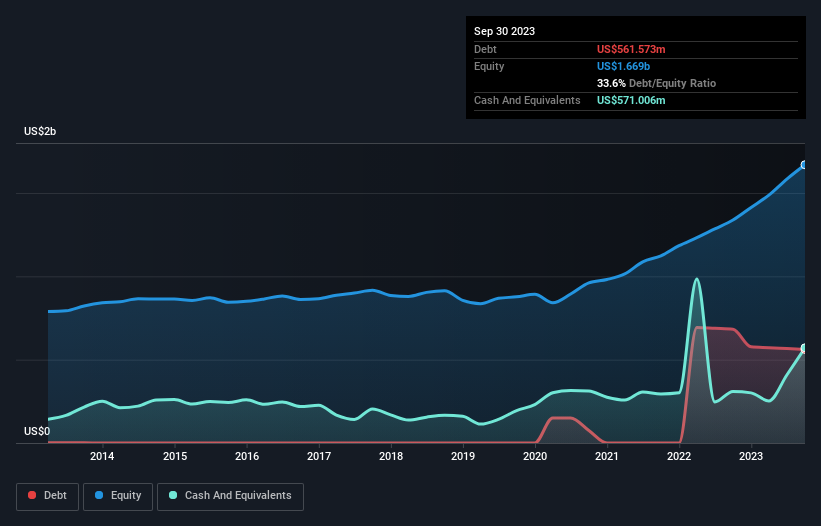

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Simpson Manufacturing im September 2023 Schulden in Höhe von 561,6 Mio. US-Dollar hatte, gegenüber 682,7 Mio. US-Dollar ein Jahr zuvor. Aus der Bilanz geht jedoch hervor, dass das Unternehmen über 571,0 Mio. US$ an Barmitteln verfügt, so dass es tatsächlich 9,43 Mio. US$ an Nettobarmitteln hat.

Ein Blick auf die Verbindlichkeiten von Simpson Manufacturing

Laut der letzten gemeldeten Bilanz hatte Simpson Manufacturing Verbindlichkeiten in Höhe von 427,6 Mio. US$, die innerhalb von 12 Monaten fällig waren, und Verbindlichkeiten in Höhe von 718,4 Mio. US$, die nach 12 Monaten fällig waren. Diesen Verpflichtungen standen Barmittel in Höhe von 571,0 Mio. US$ sowie Forderungen in Höhe von 351,2 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig waren. Somit übersteigen die Verbindlichkeiten des Unternehmens die Summe der Barmittel und kurzfristigen Forderungen um 223,8 Mio. US$.

Da die börsennotierten Aktien von Simpson Manufacturing einen Gesamtwert von 7,77 Mrd. US$ haben, scheint es unwahrscheinlich, dass diese Höhe der Verbindlichkeiten eine große Bedrohung darstellt. Wir sind jedoch der Meinung, dass es sich lohnt, die Bilanzstärke des Unternehmens im Auge zu behalten, da sie sich im Laufe der Zeit ändern kann. Simpson Manufacturing hat zwar nennenswerte Verbindlichkeiten, verfügt aber auch über mehr Barmittel als Schulden, so dass wir ziemlich zuversichtlich sind, dass das Unternehmen seine Schulden sicher verwalten kann.

Die gute Nachricht ist, dass Simpson Manufacturing sein EBIT in den letzten zwölf Monaten um 2,4 % gesteigert hat, was etwaige Bedenken hinsichtlich der Schuldenrückzahlung zerstreuen sollte. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Simpson Manufacturing in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Simpson Manufacturing mag zwar über Nettobarmittel in der Bilanz verfügen, aber es ist dennoch interessant zu sehen, wie gut das Unternehmen seinen Gewinn vor Zinsen und Steuern (EBIT) in freien Cashflow umwandelt, denn dies wird sowohl den Bedarf an Schulden als auch die Fähigkeit, Schulden zu verwalten, beeinflussen. In den letzten drei Jahren erwirtschaftete Simpson Manufacturing einen soliden freien Cashflow in Höhe von 64 % seines EBIT, was in etwa dem entspricht, was wir erwarten würden. Dieser freie Cashflow versetzt das Unternehmen in eine gute Position, um gegebenenfalls Schulden zu tilgen.

Resümee

Wir können verstehen, dass die Anleger über die Verbindlichkeiten von Simpson Manufacturing besorgt sind, aber die Tatsache, dass das Unternehmen über eine Nettoliquidität von 9,43 Mio. USD verfügt, kann uns beruhigen. Daher halten wir die Verwendung von Schulden durch Simpson Manufacturing nicht für riskant. Natürlich würden wir das zusätzliche Vertrauen nicht ablehnen, das wir gewinnen würden, wenn wir wüssten, dass Insider von Simpson Manufacturing Aktien gekauft haben: Wenn Sie auf der gleichen Wellenlänge sind, können Sie herausfinden, ob Insider kaufen, indem Sie auf diesen Link klicken.

Wenn Sie natürlich zu den Anlegern gehören, die lieber Aktien ohne Schulden kaufen, dann sollten Sie nicht zögern, noch heute unsere exklusive Liste der Netto-Cash-Wachstumsaktien zu entdecken.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Simpson Manufacturing unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.