Insteel Industries, Inc. hat die Gewinne knapp verfehlt - aber die Analysten haben ihre Modelle aktualisiert

Insteel Industries, Inc.(NYSE:IIIN) verfehlte mit seinen jüngsten Quartalsergebnissen das Ergebnis und enttäuschte damit allzu optimistische Prognosen. Die Ergebnisse zeigten eine deutliche Gewinnverfehlung, wobei der Umsatz mit 122 Mio. US$ um 6,4 % unter den Erwartungen der Analysten lag. Der statutarische Gewinn pro Aktie (EPS) von 0,06 US$ verfehlte das Ziel deutlich und lag rund 48 % unter den Erwartungen. Die Analysten aktualisieren ihre Prognosen in der Regel bei jedem Gewinnbericht, und wir können anhand ihrer Schätzungen beurteilen, ob sich ihre Meinung über das Unternehmen geändert hat oder ob es neue Bedenken gibt, die wir beachten müssen. Die Leser wird es freuen zu erfahren, dass wir die letzten gesetzlich vorgeschriebenen Prognosen zusammengefasst haben, um zu sehen, ob die Analysten ihre Meinung über Insteel Industries nach den letzten Ergebnissen geändert haben.

Siehe unsere neueste Analyse für Insteel Industries

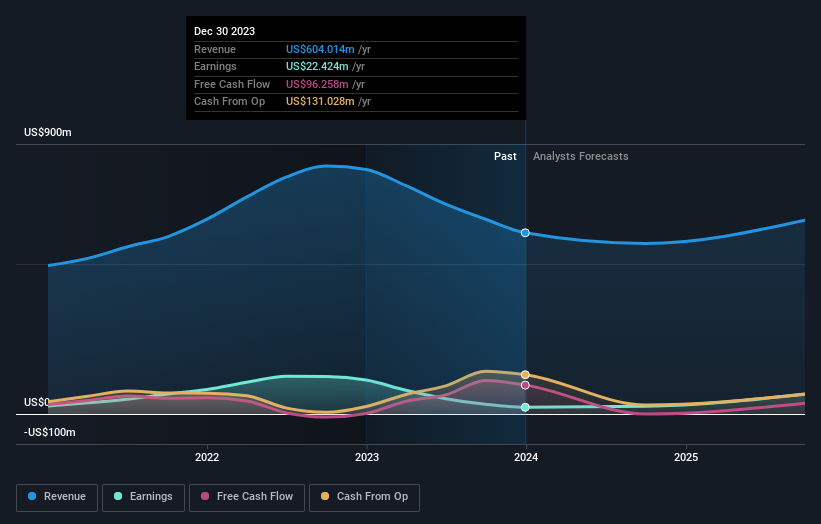

Unter Berücksichtigung der jüngsten Ergebnisse geht der aktuelle Konsens der beiden Analysten, die Insteel Industries abdecken, von einem Umsatz von 568,4 Mio. US-Dollar im Jahr 2024 aus. Dies bedeutet einen deutlichen Rückgang des Umsatzes von Insteel Industries um 5,9 % in den letzten 12 Monaten. Es wird erwartet, dass der Gewinn pro Aktie um 77 % auf 2,04 US$ ansteigt. Im Vorfeld dieses Berichts waren die Analysten von einem Umsatz von 587,6 Mio. US$ und einem Gewinn pro Aktie (EPS) von 3,18 US$ im Jahr 2024 ausgegangen. Nach den jüngsten Ergebnissen scheinen die Analysten weniger optimistisch zu sein, denn sie haben ihre Umsatzprognosen gesenkt und die Zahlen für den Gewinn pro Aktie stark gekürzt.

Unerwartet ist, dass das Konsens-Kursziel um 5,6 % auf 37,50 USD gestiegen ist, was stark darauf hindeutet, dass die Herabsetzung der Prognosen nur eine vorübergehende Erscheinung sein dürfte.

Um diese Prognosen besser verstehen zu können, sollten wir sie mit der bisherigen Entwicklung und den Wachstumsschätzungen der Branche vergleichen. Diese Schätzungen deuten darauf hin, dass sich die Einnahmen verlangsamen werden, mit einem prognostizierten jährlichen Rückgang von 7,8 % bis Ende 2024. Dies bedeutet einen deutlichen Rückgang gegenüber dem jährlichen Wachstum von 12 % in den letzten fünf Jahren. Im Gegensatz dazu deuten unsere Daten darauf hin, dass für andere Unternehmen (mit Analystenabdeckung) in derselben Branche in absehbarer Zukunft ein jährliches Umsatzwachstum von 4,9 % erwartet wird. Obwohl also ein Rückgang des Umsatzes prognostiziert wird, ist dies kein Silberstreif am Horizont - Insteel Industries wird voraussichtlich hinter der gesamten Branche zurückbleiben.

Das Fazit

Die größte Sorge ist, dass die Analysten ihre Schätzungen für den Gewinn je Aktie gesenkt haben, was darauf hindeutet, dass Insteel Industries Gegenwind zu erwarten hat. Leider haben sie auch ihre Umsatzschätzungen nach unten korrigiert, und unsere Daten deuten auf eine unterdurchschnittliche Performance im Vergleich zur Branche hin. Dennoch ist der Gewinn je Aktie für den inneren Wert des Unternehmens wichtiger. Auch das Kursziel wurde deutlich angehoben, da die Analysten eindeutig der Meinung sind, dass sich der innere Wert des Unternehmens verbessert.

In Anbetracht dessen würden wir nicht zu schnell zu einer Schlussfolgerung über Insteel Industries kommen. Die langfristige Ertragskraft ist viel wichtiger als die Gewinne des nächsten Jahres. Zumindest ein Analyst hat Prognosen bis zum Jahr 2025 erstellt, die Sie hier auf unserer Plattform kostenlos einsehen können .

Bevor Sie sich jedoch zu sehr begeistern, haben wir ein Warnzeichen für Insteel Industries entdeckt, das Sie beachten sollten.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Insteel Industries unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.