Diese 4 Maßnahmen deuten darauf hin, dass Dycom Industries (NYSE:DY) die Verschuldung vernünftig einsetzt

Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wir können sehen, dass Dycom Industries, Inc.(NYSE:DY) in seinem Geschäft Schulden macht. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument zur Unterstützung des Unternehmenswachstums, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es ihnen ausgeliefert. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass es neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Natürlich gibt es viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Um zu ermitteln, wie hoch die Verschuldung eines Unternehmens ist, muss man zunächst die Barmittel und die Schulden zusammen betrachten.

Sehen Sie sich unsere neueste Analyse für Dycom Industries an

Wie hoch ist die Verschuldung von Dycom Industries?

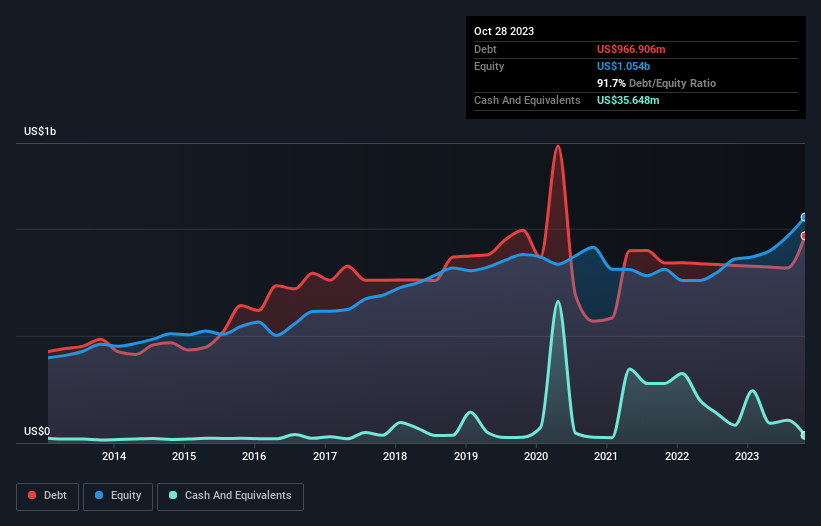

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Dycom Industries im Oktober 2023 Schulden in Höhe von 966,9 Mio. US$ hatte, was einen Anstieg von 828,9 Mio. US$ innerhalb eines Jahres bedeutet. Da das Unternehmen jedoch über eine Bargeldreserve von 35,6 Mio. US$ verfügt, ist die Nettoverschuldung mit rund 931,3 Mio. US$ geringer.

Wie stark ist die Bilanz von Dycom Industries?

Aus der letzten Bilanz geht hervor, dass Dycom Industries Verbindlichkeiten in Höhe von 488,8 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 1,12 Mrd. US$, die danach fällig werden. Andererseits verfügte das Unternehmen über liquide Mittel in Höhe von 35,6 Mio. US$ und Forderungen im Wert von 1,54 Mrd. US$, die innerhalb eines Jahres fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 39,6 Mio. US$.

Dies zeigt, dass die Bilanz von Dycom Industries recht solide ist, da die Gesamtverbindlichkeiten gerade so hoch sind wie die liquiden Mittel. Auch wenn es schwer vorstellbar ist, dass das 3,32 Mrd. US$ schwere Unternehmen mit Liquiditätsengpässen zu kämpfen hat, lohnt es sich unserer Meinung nach dennoch, seine Bilanz zu beobachten.

Wir verwenden zwei Hauptkennzahlen, um uns über die Höhe der Verschuldung im Verhältnis zum Gewinn zu informieren. Die erste ist die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA), während die zweite angibt, wie oft das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (oder kurz die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die Nettoverschuldung von Dycom Industries beträgt das 1,9-fache des EBITDA, was nicht allzu viel ist, aber der Zinsdeckungsgrad scheint etwas niedrig zu sein, da das EBIT nur das 6,6-fache des Zinsaufwands beträgt. Das beunruhigt uns zwar nicht allzu sehr, deutet aber darauf hin, dass die Zinszahlungen eine gewisse Belastung darstellen. Es ist erwähnenswert, dass das EBIT von Dycom Industries in den letzten zwölf Monaten um 89 % gestiegen ist. Das macht es einfacher, die Schulden zu verwalten. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob Dycom Industries in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich braucht ein Unternehmen freien Cashflow, um seine Schulden zu tilgen; Buchgewinne reichen dafür nicht aus. Es lohnt sich also zu prüfen, wie viel des EBIT durch freien Cashflow gedeckt ist. In den letzten drei Jahren verzeichnete Dycom Industries insgesamt einen negativen freien Cashflow. Schulden sind in der Regel teurer und fast immer risikoreicher in den Händen eines Unternehmens mit negativem freien Cashflow. Die Aktionäre sollten auf eine Verbesserung hoffen.

Unsere Meinung

Nach unserer Analyse sollte die EBIT-Wachstumsrate von Dycom Industries darauf hindeuten, dass das Unternehmen keine allzu großen Probleme mit seinen Schulden haben wird. Die anderen Faktoren, die wir oben erwähnt haben, waren jedoch nicht so ermutigend. Insbesondere die Umrechnung des EBIT in den freien Cashflow bereitet uns kalte Füße. Wenn wir alle oben genannten Faktoren berücksichtigen, scheint es uns, dass Dycom Industries seine Verschuldung recht gut im Griff hat. Aber ein Wort der Vorsicht: Wir denken, dass die Verschuldung hoch genug ist, um eine ständige Überwachung zu rechtfertigen. Die Bilanz ist eindeutig der Bereich, auf den man sich bei der Analyse der Verschuldung konzentrieren sollte. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. So haben wir beispielsweise bei Dycom Industries zwei Warnzeichen entdeckt (eines davon bereitet uns Unbehagen!), die Sie beachten sollten, bevor Sie hier investieren.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste von Wachstumswerten mit einer Nettoverschuldung von Null können Sie jetzt 100% kostenlos abrufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Dycom Industries unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.