Der legendäre Fondsmanager Li Lu (der von Charlie Munger unterstützt wurde) sagte einmal: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch AMETEK, Inc.(NYSE:AME) Gebrauch von Schulden. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung gefährlich?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, entweder durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Wenn das Unternehmen seinen gesetzlichen Verpflichtungen zur Rückzahlung der Schulden nicht nachkommen kann, gehen die Aktionäre letztlich leer aus. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Die häufigste Situation ist jedoch die, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Sehen Sie sich unsere neueste Analyse zu AMETEK an

Wie hoch ist die Nettoverschuldung von AMETEK?

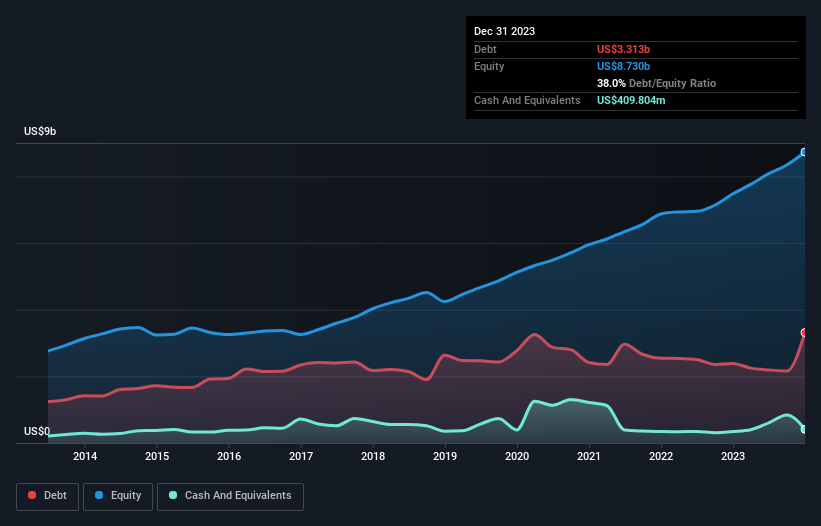

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass AMETEK im Dezember 2023 Schulden in Höhe von 3,31 Mrd. US$ hatte, ein Anstieg von 2,39 Mrd. US$ innerhalb eines Jahres. Allerdings verfügte das Unternehmen auch über 409,8 Mio. US$ an Barmitteln, so dass die Nettoverschuldung bei 2,90 Mrd. US$ lag.

Ein Blick auf die Verbindlichkeiten von AMETEK

Ein Blick auf die jüngsten Bilanzdaten zeigt, dass AMETEK innerhalb von 12 Monaten fällige Verbindlichkeiten in Höhe von 2,88 Mrd. US$ und darüber hinaus fällige Verbindlichkeiten in Höhe von 3,41 Mrd. US$ hat. Demgegenüber standen 409,8 Mio. US$ an Barmitteln und 1,07 Mrd. US$ an Forderungen, die innerhalb von 12 Monaten fällig waren. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 4,81 Mrd. US$.

Da die börsennotierten AMETEK-Aktien einen beeindruckenden Gesamtwert von 41,6 Mrd. USD haben, scheint es unwahrscheinlich, dass diese Höhe der Verbindlichkeiten eine große Bedrohung darstellt. Es gibt jedoch genügend Verbindlichkeiten, so dass wir den Aktionären empfehlen würden, die Bilanz auch in Zukunft im Auge zu behalten.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die Nettoverschuldung von AMETEK beträgt nur das 1,4-fache des EBITDA. Und das EBIT deckt den Zinsaufwand problemlos ab, denn es ist 24,5-mal so hoch. Man könnte also argumentieren, dass das Unternehmen durch seine Schulden nicht mehr bedroht ist als ein Elefant durch eine Maus. Und wir stellen auch mit Wohlwollen fest, dass AMETEK sein EBIT im letzten Jahr um 14 % gesteigert hat, was seine Schuldenlast leichter zu bewältigen macht. Bei der Analyse des Schuldenstandes ist die Bilanz der offensichtliche Ausgangspunkt. Letztendlich wird jedoch die zukünftige Rentabilität des Unternehmens darüber entscheiden, ob AMETEK seine Bilanz im Laufe der Zeit stärken kann. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren verzeichnete AMETEK einen freien Cashflow im Wert von satten 81 % seines EBIT, was stärker ist, als wir normalerweise erwarten würden. Damit ist das Unternehmen gut positioniert, um Schulden zu tilgen, wenn dies wünschenswert ist.

Unsere Meinung

Die gute Nachricht ist, dass AMETEKs nachgewiesene Fähigkeit, seinen Zinsaufwand mit seinem EBIT zu decken, uns so erfreut wie ein flauschiger Welpe ein Kleinkind. Und das ist nur der Anfang der guten Nachrichten, denn die Umwandlung des EBIT in freien Cashflow ist ebenfalls sehr ermutigend. Bei näherer Betrachtung scheint AMETEK die Verschuldung recht vernünftig zu nutzen, was wir positiv bewerten. Fremdkapital birgt zwar Risiken, kann aber bei klugem Einsatz auch eine höhere Eigenkapitalrendite bringen. Ein weiterer Faktor, der uns Vertrauen in AMETEK geben würde, wäre der Kauf von Aktien durch Insider: Wenn Sie sich dieses Signals ebenfalls bewusst sind, können Sie es sofort herausfinden, indem Sie auf diesen Link klicken.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, dann sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

If you're looking to trade AMETEK, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob AMETEK unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.