Die Umsätze erzählen nicht die Geschichte von Plug Power Inc. (NASDAQ:PLUG), nachdem die Aktien um 32% gestiegen sind

Die Aktien von Plug Power Inc.(NASDAQ:PLUG) haben einen wirklich beeindruckenden Monat hinter sich, in dem sie nach einer wackeligen Periode zuvor um 32 % zulegten. Der letzte Monat hat jedoch nur wenig dazu beigetragen, den Kursrückgang von 75 % im letzten Jahr zu verbessern.

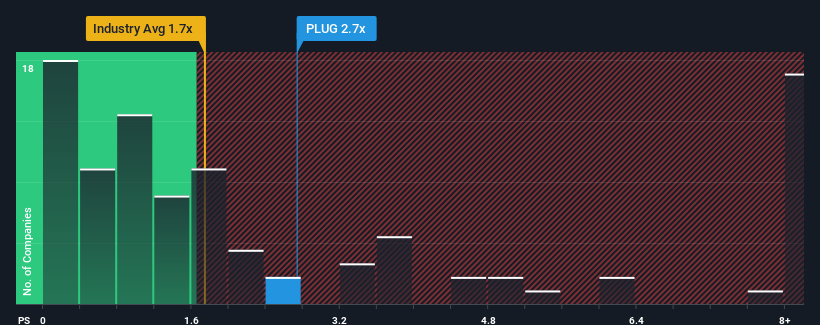

Nach einem so großen Kurssprung und in Anbetracht der Tatsache, dass fast die Hälfte der in der US-Elektroindustrie tätigen Unternehmen ein Kurs-Umsatz-Verhältnis (P/S) von weniger als 1,7 aufweisen, könnte man Plug Power mit seinem P/S-Verhältnis von 2,7x als eine Aktie betrachten, die man möglicherweise meiden sollte. Wir müssten jedoch etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das hohe KGV gibt.

Siehe unsere letzte Analyse zu Plug Power

Wie sich Plug Power entwickelt hat

Die jüngste Zeit war für Plug Power von Vorteil, da die Umsätze des Unternehmens schneller gestiegen sind als die der meisten anderen Unternehmen. Es scheint, dass viele davon ausgehen, dass die starke Umsatzentwicklung anhalten wird, was das Kurs-Gewinn-Verhältnis erhöht hat. Das sollten Sie wirklich hoffen, denn sonst zahlen Sie einen ziemlich hohen Preis ohne besonderen Grund.

Sie möchten sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann hilft Ihnen unser kostenloser Bericht über Plug Power dabei, herauszufinden, was sich am Horizont abzeichnet.Stimmen die Umsatzprognosen mit dem hohen Kurs-Gewinn-Verhältnis überein?

Um sein Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Plug Power ein beeindruckendes Wachstum erzielen, das über dem der Branche liegt.

Rückblickend hat das Unternehmen im letzten Jahr einen außergewöhnlichen Anstieg des Umsatzes um 38 % erzielt. Die starke Leistung der letzten Zeit bedeutet, dass das Unternehmen seinen Umsatz in den letzten drei Jahren um insgesamt 190 % steigern konnte. Wir können also zunächst einmal bestätigen, dass das Unternehmen in diesem Zeitraum eine großartige Leistung beim Umsatzwachstum erbracht hat.

Was die Aussichten betrifft, so dürften die Analysten, die das Unternehmen beobachten, für die nächsten drei Jahre ein jährliches Wachstum von 41 % erwarten. Da für die Branche ein jährliches Wachstum von 45 % prognostiziert wird, ist das Unternehmen in der Lage, ein vergleichbares Ergebnis zu erzielen.

In Anbetracht dessen ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis von Plug Power über dem der meisten anderen Unternehmen liegt. Es scheint, dass die meisten Anleger die eher durchschnittlichen Wachstumserwartungen ignorieren und bereit sind, für ein Engagement in der Aktie einen höheren Preis zu zahlen. Allerdings wird es schwierig sein, weitere Gewinne zu erzielen, da dieses Niveau des Umsatzwachstums den Aktienkurs letztendlich belasten dürfte.

Das Fazit zum KGV von Plug Power

Das Kurs-Gewinn-Verhältnis (KGV) von Plug Power steigt, da die Aktien des Unternehmens stark gestiegen sind. Obwohl das Kurs-Umsatz-Verhältnis nicht ausschlaggebend dafür sein sollte, ob man eine Aktie kauft oder nicht, ist es ein recht gutes Barometer für die Umsatzerwartungen.

Analysten gehen davon aus, dass die Einnahmen von Plug Power nur in gleichem Maße wie der Rest der Branche wachsen werden, was zu dem unerwartet hohen Kurs-Umsatz-Verhältnis geführt hat. Wenn wir ein Umsatzwachstum sehen, das gerade mal dem der Branche entspricht, erwarten wir nicht, dass erhöhte KGV-Zahlen langfristig überhöht bleiben. Wenn das Unternehmen nicht in der Lage ist, den Rest der Branche kurzfristig zu überholen, wird es eine Herausforderung sein, den Aktienkurs auf dem derzeitigen Niveau zu halten.

Sie sollten immer an die Risiken denken. In diesem Fall haben wir 4 Warnzeichen für Plug Power ausgemacht, die Sie beachten sollten, und 2 davon können nicht ignoriert werden.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Plug Power unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.