Die Leistung von Nextracker (NASDAQ:NXT) ist noch besser, als es das Ergebnis vermuten lässt

Der starke Ergebnisbericht von Nextracker Inc.(NASDAQ:NXT) wurde mit einer positiven Kursentwicklung belohnt. Wir haben einige Analysen durchgeführt und haben neben den Gewinnzahlen mehrere positive Faktoren gefunden.

Sehen Sie sich unsere neueste Analyse für Nextracker an

Untersuchung des Cashflows im Vergleich zu Nextrackers Gewinn

Wie Finanz-Nerds bereits wissen, ist die Accrual Ratio des Cashflows eine wichtige Kennzahl, um zu beurteilen, wie gut der freie Cashflow (FCF) eines Unternehmens mit seinem Gewinn übereinstimmt. Um die Periodenabgrenzungsquote zu ermitteln, ziehen wir zunächst den FCF vom Gewinn einer Periode ab und dividieren diese Zahl dann durch das durchschnittliche Betriebsvermögen der Periode. Die Kennzahl zeigt uns, um wie viel der Gewinn eines Unternehmens seinen FCF übersteigt.

Folglich ist eine negative Rückstellungsquote positiv für das Unternehmen und eine positive Rückstellungsquote ist negativ. Eine Rückstellungsquote von über Null ist zwar wenig besorgniserregend, wir halten es jedoch für erwähnenswert, wenn ein Unternehmen eine relativ hohe Rückstellungsquote hat. Um ein Papier von Lewellen und Resutek aus dem Jahr 2014 zu zitieren: "Unternehmen mit höheren Rückstellungen sind in der Zukunft tendenziell weniger profitabel".

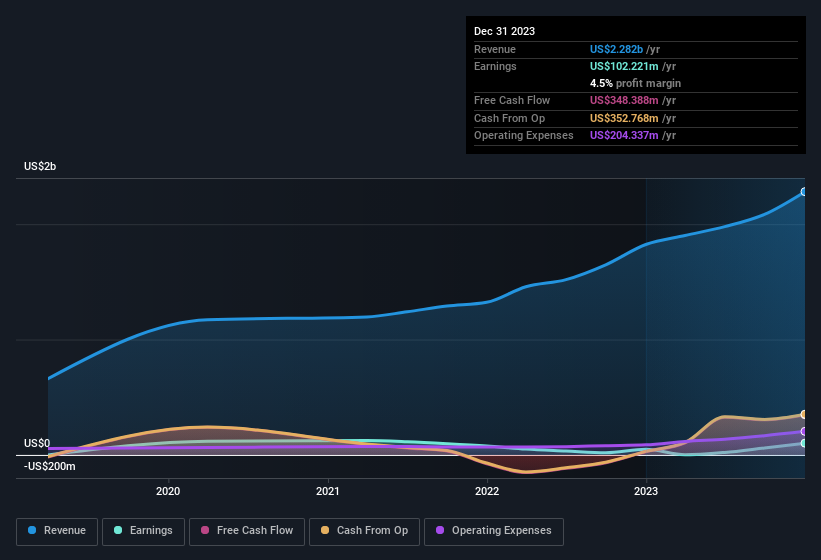

Für das Jahr bis Dezember 2023 hatte Nextracker eine Rückstellungsquote von -0,47. Daher waren seine satzungsgemäßen Gewinne sehr viel geringer als sein freier Cashflow. Tatsächlich meldete das Unternehmen in den letzten zwölf Monaten einen freien Cashflow von 348 Millionen US-Dollar, der deutlich über dem Gewinn von 102,2 Millionen US-Dollar lag. Der freie Cashflow von Nextracker hat sich im letzten Jahr verbessert, was im Allgemeinen positiv zu bewerten ist.

Das könnte Sie fragen, was die Analysten in Bezug auf die zukünftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Unsere Meinung zur Gewinnentwicklung von Nextracker

Wie bereits erwähnt, deutet Nextrackers Rückstellungsquote auf eine starke Umwandlung des Gewinns in freien Cashflow hin, was für das Unternehmen positiv ist. Aus diesem Grund sind wir der Meinung, dass das zugrundeliegende Gewinnpotenzial von Nextracker genauso gut oder möglicherweise sogar besser ist, als es der statutarische Gewinn vermuten lässt! Darüber hinaus ist der Gewinn pro Aktie im letzten Jahr um 56 % gestiegen. Natürlich haben wir bei der Analyse der Erträge nur an der Oberfläche gekratzt; man könnte auch die Gewinnspannen, das prognostizierte Wachstum und die Kapitalrendite sowie andere Faktoren berücksichtigen. Es ist zwar sehr wichtig zu prüfen, wie gut die statutarischen Gewinne eines Unternehmens seine wahre Ertragskraft widerspiegeln, aber es lohnt sich auch, einen Blick auf die Prognosen der Analysten für die Zukunft zu werfen. Zum Glück können Sie sich über die Prognosen der Analysten informieren, indem Sie hier klicken.

Heute haben wir uns auf einen einzelnen Datenpunkt konzentriert, um die Art des Gewinns von Nextracker besser zu verstehen. Aber es gibt noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Manche Menschen betrachten eine hohe Eigenkapitalrendite als ein gutes Zeichen für ein Qualitätsunternehmen. Vielleicht interessiert Sie diese kostenlose Sammlung von Unternehmen, die eine hohe Eigenkapitalrendite aufweisen, oder diese Liste von Aktien, die Insider kaufen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Nextracker unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.