Manche sagen, dass die Volatilität und nicht die Verschuldung der beste Weg ist, um als Investor über das Risiko nachzudenken, aber Warren Buffett sagte berühmt, dass "Volatilität keineswegs gleichbedeutend mit Risiko ist". Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wichtig ist, dass NN, Inc.(NASDAQ:NNBR) Schulden hat. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Häufiger (aber immer noch kostspielig) ist jedoch der Fall, dass ein Unternehmen Aktien zu Schleuderpreisen ausgeben muss, wodurch die Aktionäre dauerhaft verwässert werden, nur um seine Bilanz zu stützen. Am häufigsten kommt es jedoch vor, dass ein Unternehmen seine Schulden einigermaßen gut verwaltet - und zwar zu seinem eigenen Vorteil. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Siehe unsere letzte Analyse für NN

Wie hoch ist die Nettoverschuldung von NN?

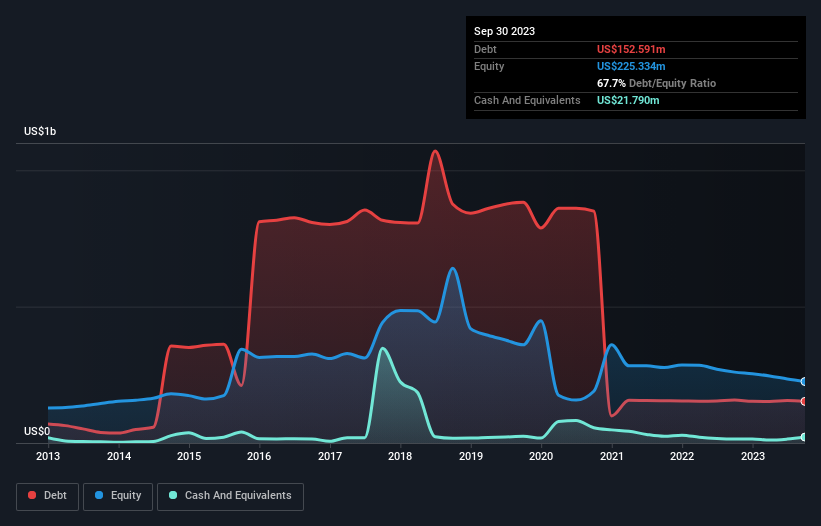

Wie Sie unten sehen können, hatte NN im September 2023 Schulden in Höhe von 152,6 Mio. USD, was in etwa dem Stand des Vorjahres entspricht. Sie können auf das Diagramm klicken, um mehr Details zu sehen. Da das Unternehmen jedoch über eine Barreserve von 21,8 Mio. US$ verfügt, ist die Nettoverschuldung mit etwa 130,8 Mio. US$ geringer.

Ein Blick auf die Verbindlichkeiten von NN

Aus der letzten Bilanz geht hervor, dass NN Verbindlichkeiten in Höhe von 88,5 Mio. US$ hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 206,8 Mio. US$, die danach fällig werden. Diesen Verpflichtungen stehen Barmittel in Höhe von 21,8 Mio. US$ sowie Forderungen in Höhe von 85,4 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Damit sind die Verbindlichkeiten insgesamt 188,2 Mio. US$ höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieser Mangel belastet das 116,5-Millionen-US-Dollar-Unternehmen selbst, als ob ein Kind unter dem Gewicht eines riesigen Rucksacks voller Bücher, seiner Sportausrüstung und einer Trompete zu leiden hätte. Wir würden also zweifellos seine Bilanz genau beobachten. Schließlich müsste NN wahrscheinlich eine umfangreiche Kapitalerhöhung vornehmen, wenn seine Gläubiger eine Rückzahlung verlangen würden. Es besteht kein Zweifel daran, dass wir aus der Bilanz am meisten über Schulden erfahren. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob NN in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen möchten, was die Fachleute denken, könnte dieser kostenlose Bericht über Gewinnprognosen von Analysten für Sie interessant sein.

In den letzten 12 Monaten blieben die Einnahmen von NN ziemlich konstant, und es wurde kein positives Ergebnis vor Zinsen und Steuern gemeldet. Das ist zwar nicht schlecht, aber wir hätten lieber ein Wachstum gesehen.

Caveat Emptor

Wichtig ist, dass NN im vergangenen Jahr einen Verlust beim Ergebnis vor Zinsen und Steuern (EBIT) verzeichnete. Der Verlust auf EBIT-Ebene belief sich auf beachtliche 23 Mio. USD. In Anbetracht dieser Tatsache und der oben erwähnten Verbindlichkeiten macht uns das Unternehmen nervös. Bevor wir uns zu sehr für die Aktie interessieren, sollten wir einige deutliche kurzfristige Verbesserungen sehen. Der Verlust von 54 Mio. US$ hat uns auch nicht gerade ermutigt; wir würden gerne einen Gewinn sehen. In der Zwischenzeit halten wir die Aktie für riskant. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Seien Sie sich bewusst, dass NN in unserer Anlageanalyse 2 Warnzeichen aufweist, die Sie kennen sollten...

Wenn Sie nach all dem mehr an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Netto-Cash-Wachstumsaktien ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob NN unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.