Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob man einen dauerhaften Kapitalverlust erleidet. Es ist nur natürlich, die Bilanz eines Unternehmens zu betrachten, wenn man prüft, wie risikoreich es ist, da Schulden oft eine Rolle spielen, wenn ein Unternehmen zusammenbricht. Wie viele andere Unternehmen macht auch die Nordson Corporation(NASDAQ:NDSN) Gebrauch von Schulden. Aber sollten sich die Aktionäre über die Verwendung von Schulden Sorgen machen?

Warum sind Schulden ein Risiko?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne weiteres zurückzahlen kann, entweder durch die Beschaffung von Kapital oder durch seinen eigenen Cashflow. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Das kommt zwar nicht allzu häufig vor, doch erleben wir häufig, dass verschuldete Unternehmen ihre Aktionäre dauerhaft verwässern, weil die Kreditgeber sie zwingen, Kapital zu einem schlechten Preis aufzunehmen. Natürlich gibt es auch viele Unternehmen, die Schulden zur Wachstumsfinanzierung einsetzen, ohne dass dies negative Folgen hat. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse für Nordson an

Wie hoch ist die Nettoverschuldung von Nordson?

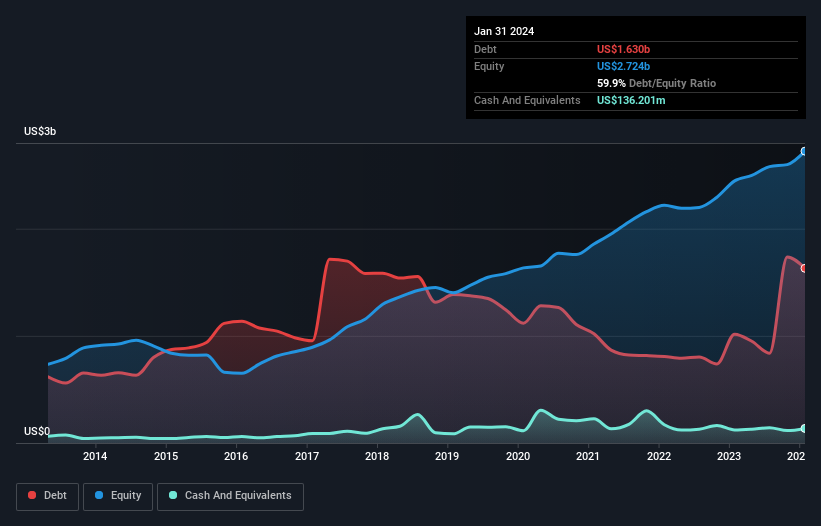

Sie können auf die Grafik unten klicken, um die historischen Zahlen zu sehen, aber sie zeigt, dass Nordson im Januar 2024 Schulden in Höhe von 1,63 Mrd. US-Dollar hatte, was einem Anstieg von 1,02 Mrd. US-Dollar innerhalb eines Jahres entspricht. Dem stehen jedoch US$136,2 Mio. an Barmitteln gegenüber, was zu einer Nettoverschuldung von etwa US$1,49 Mrd. führt.

Wie gesund ist die Bilanz von Nordson?

Die jüngsten Bilanzdaten zeigen, dass Nordson innerhalb eines Jahres fällige Verbindlichkeiten in Höhe von 551,7 Mio. US$ und danach fällige Verbindlichkeiten in Höhe von 1,97 Mrd. US$ hat. Diesen Verpflichtungen stehen Barmittel in Höhe von 136,2 Mio. US$ sowie Forderungen im Wert von 537,7 Mio. US$ gegenüber, die innerhalb von 12 Monaten fällig werden. Seine Verbindlichkeiten übersteigen also die Summe seiner Barmittel und (kurzfristigen) Forderungen um 1,85 Mrd. US$.

Natürlich hat Nordson eine gigantische Marktkapitalisierung von 14,9 Milliarden US-Dollar, so dass diese Verbindlichkeiten wahrscheinlich überschaubar sind. Dennoch ist es klar, dass wir die Bilanz des Unternehmens weiterhin beobachten sollten, damit sie sich nicht zum Schlechten verändert.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Erträgen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch den Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) und den Gewinn vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes besteht darin, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung zu EBITDA) als auch die mit dieser Verschuldung verbundenen tatsächlichen Zinsaufwendungen (Zinsdeckungsgrad) berücksichtigen.

Wir würden sagen, dass Nordsons moderates Verhältnis von Nettoverschuldung zu EBITDA (1,8) auf einen umsichtigen Umgang mit Schulden hindeutet. Und das beeindruckende EBIT von 10,4 mal dem Zinsaufwand impliziert, dass die Schuldenlast so leicht wie eine Pfauenfeder ist. Nordson steigerte sein EBIT im letzten Jahr um 6,2 %. Das haut uns zwar nicht gerade aus den Socken, ist aber positiv, wenn es um die Verschuldung geht. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Nordson in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren möchten, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Und schließlich mag das Finanzamt zwar die buchhalterischen Gewinne bewundern, aber die Kreditgeber akzeptieren nur kaltes, hartes Geld. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren hat Nordson einen soliden freien Cashflow in Höhe von 80 % seines EBIT erwirtschaftet, was in etwa dem entspricht, was wir erwarten würden. Dieses kalte, harte Geld bedeutet, dass das Unternehmen seine Schulden reduzieren kann, wenn es das möchte.

Unsere Ansicht

Nordsons Umwandlung von EBIT in freien Cashflow deutet darauf hin, dass das Unternehmen mit seinen Schulden so leicht umgehen kann wie Cristiano Ronaldo mit einem Tor gegen einen Torwart einer U14-Mannschaft. Und das ist nur der Anfang der guten Nachrichten, denn auch der Zinsdeckungsgrad ist sehr ermutigend. Im Großen und Ganzen halten wir die Verwendung von Schulden durch Nordson für recht vernünftig und sind nicht besorgt darüber. Schulden sind zwar mit Risiken verbunden, aber wenn sie klug eingesetzt werden, können sie auch eine höhere Eigenkapitalrendite bringen. Es besteht kein Zweifel, dass wir am meisten über Schulden aus der Bilanz lernen. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Wir haben zum Beispiel 2 Warnzeichen für Nordson identifiziert , die Sie beachten sollten.

Wenn Sie daran interessiert sind, in Unternehmen zu investieren, die ihre Gewinne ohne Schuldenlast steigern können, sollten Sie sich diese kostenlose Liste wachsender Unternehmen mit Nettobarmitteln in der Bilanz ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Nordson unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.