Lavoro Limited (NASDAQ:LVRO) wird durch unzureichendes Wachstum zurückgehalten, auch nachdem die Aktien um 33% gestiegen sind

Die Aktionäre von Lavoro Limited(NASDAQ:LVRO) sind zweifellos erfreut darüber, dass der Aktienkurs im letzten Monat um 33% gestiegen ist, obwohl er immer noch darum kämpft, den kürzlich verlorenen Boden wieder aufzuholen. Die schlechte Nachricht ist, dass die Aktionäre selbst nach der Erholung der Aktie in den letzten 30 Tagen immer noch einen Rückstand von etwa 4,3 % im letzten Jahr haben.

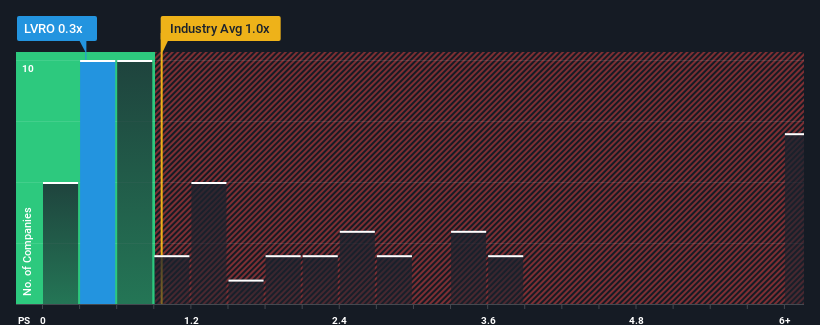

Trotz des starken Kursanstiegs und angesichts der Tatsache, dass etwa die Hälfte der Unternehmen, die in der US-Handelsbranche tätig sind, ein Kurs-Umsatz-Verhältnis (oder "P/S") von mehr als 1,1 aufweisen, könnte Lavoro mit seinem P/S-Verhältnis von 0,3 immer noch eine attraktive Investition sein. Dennoch müssen wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das reduzierte KGV gibt.

Sehen Sie unsere letzte Analyse für Lavoro

Wie sich Lavoro entwickelt hat

Lavoro könnte besser abschneiden, da das Unternehmen in letzter Zeit weniger Umsatzwachstum als die meisten anderen Unternehmen verzeichnete. Vielleicht erwartet der Markt, dass sich der aktuelle Trend des schwachen Umsatzwachstums fortsetzt, was das Kurs-Umsatz-Verhältnis niedrig gehalten hat. Wenn Sie das Unternehmen immer noch mögen, sollten Sie hoffen, dass sich die Einnahmen nicht weiter verschlechtern und dass Sie einige Aktien erwerben können, solange sie in Ungnade fallen.

Wenn Sie sehen möchten, was die Analysten für die Zukunft prognostizieren, sollten Sie sich unseren kostenlosen Bericht über Lavoro ansehen.Passen die Umsatzprognosen zum niedrigen Kurs-Gewinn-Verhältnis?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als die Branche, damit ein KGV wie das von Lavoro als vernünftig angesehen wird.

Wenn wir zunächst einen Blick zurück werfen, sehen wir, dass es im vergangenen Jahr kaum ein nennenswertes Umsatzwachstum für das Unternehmen gab. Obwohl erfreulicherweise die Einnahmen insgesamt um 84% im Vergleich zu vor drei Jahren gestiegen sind, ungeachtet der letzten 12 Monate. Dementsprechend werden sich die Aktionäre freuen, aber auch einige Fragen zu den letzten 12 Monaten haben.

Was die Zukunft betrifft, so deuten die Schätzungen der beiden Analysten, die das Unternehmen beobachten, darauf hin, dass das Umsatzwachstum im nächsten Jahr um 1,8 % sinken wird. Das ist nicht gut, wenn man bedenkt, dass für den Rest der Branche ein Wachstum von 4,8 % erwartet wird.

In Anbetracht dessen ist es verständlich, dass das KGV von Lavoro unter dem der meisten anderen Unternehmen liegt. Es ist jedoch unwahrscheinlich, dass schrumpfende Einnahmen längerfristig zu einem stabilen KGV führen werden. Es besteht die Möglichkeit, dass das KGV auf ein noch niedrigeres Niveau fällt, wenn das Unternehmen sein Umsatzwachstum nicht verbessert.

Was können wir aus dem KGV von Lavoro lernen?

Der jüngste Kursanstieg reichte nicht aus, um das Kurs-Gewinn-Verhältnis von Lavoro in die Nähe des Branchenmedians zu bringen. Es wird argumentiert, dass das Kurs-Umsatz-Verhältnis in bestimmten Branchen ein minderwertiges Maß für den Wert ist, aber es kann ein aussagekräftiger Stimmungsindikator sein.

Es ist klar zu erkennen, dass Lavoro sein niedriges Kurs-Umsatz-Verhältnis beibehält, weil die Prognose für den Umsatzrückgang erwartungsgemäß schwach ist. Da andere Unternehmen der Branche ein Umsatzwachstum prognostizieren, rechtfertigen die schlechten Aussichten von Lavoro sein niedriges Kurs-Gewinn-Verhältnis. Solange sich diese Bedingungen nicht verbessern, werden sie weiterhin eine Barriere für den Aktienkurs um diese Niveaus bilden.

Sie müssen die Risiken beachten, zum Beispiel - Lavoro hat 2 Warnzeichen (und 1, das signifikant ist), von denen wir denken, dass Sie sie kennen sollten.

Wenn diese Risiken Sie dazu veranlassen, Ihre Meinung über Lavoro zu überdenken, sollten Sie unsere interaktive Liste von Qualitätsaktien durchsehen, um eine Vorstellung davon zu bekommen, was es sonst noch gibt.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Lavoro unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.