Die Aktionäre von Beacon Roofing Supply (NASDAQ:BECN) haben in den letzten fünf Jahren einen CAGR von 21% erzielt.

Wenn Sie eine Aktie kaufen, besteht immer die Möglichkeit, dass sie um 100 % fallen kann. Aber auf der anderen Seite können Sie mit einer wirklich guten Aktie weit mehr als 100 % verdienen. Ein gutes Beispiel ist Beacon Roofing Supply, Inc.(NASDAQ:BECN), dessen Aktienkurs innerhalb von fünf Jahren um 164 % gestiegen ist. Erfreulich für die Aktionäre war auch der Zuwachs von 18 % in den letzten drei Monaten.

Nun lohnt es sich, auch einen Blick auf die Fundamentaldaten des Unternehmens zu werfen, denn diese helfen uns festzustellen, ob die langfristige Aktionärsrendite mit der Leistung des zugrunde liegenden Geschäfts übereinstimmt.

Sehen Sie sich unsere neueste Analyse zu Beacon Roofing Supply an

Die Hypothese der effizienten Märkte wird zwar immer noch von einigen gelehrt, aber es ist erwiesen, dass die Märkte überreagierende dynamische Systeme sind und die Anleger nicht immer rational handeln. Eine Möglichkeit zu untersuchen, wie sich die Marktstimmung im Laufe der Zeit verändert hat, ist die Betrachtung der Wechselwirkung zwischen dem Aktienkurs eines Unternehmens und seinem Gewinn pro Aktie (EPS).

Beacon Roofing Supply wurde in den letzten fünf Jahren profitabel. Andererseits meldete das Unternehmen in den letzten zwölf Monaten einen Verlust, was darauf hindeutet, dass es nicht zuverlässig profitabel ist. Wir könnten also feststellen, dass andere Kennzahlen die Kursbewegungen besser erklären.

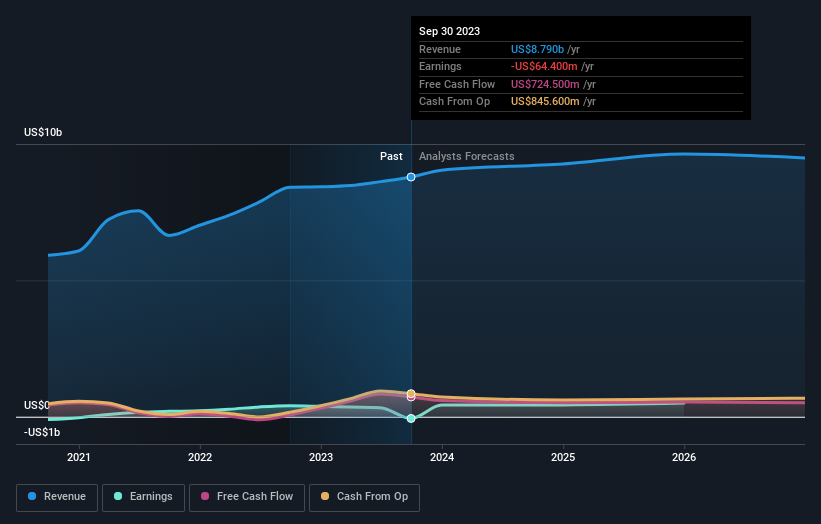

Andererseits ist der Umsatz von Beacon Roofing Supply mit einer durchschnittlichen Wachstumsrate von 6,4 % in den letzten fünf Jahren gut gewachsen. Es ist durchaus möglich, dass das Management dem Umsatzwachstum derzeit Vorrang vor dem EPS-Wachstum einräumt.

Die nachstehende Abbildung zeigt, wie sich die Erträge und Einnahmen im Laufe der Zeit entwickelt haben (wenn Sie auf die Abbildung klicken, können Sie weitere Details sehen).

Es ist gut zu sehen, dass es in den letzten drei Monaten einige bedeutende Insiderkäufe gab. Das ist ein Pluspunkt. Dennoch sind wir der Meinung, dass die Entwicklung der Erträge und des Umsatzwachstums noch wichtigere Faktoren sind, die es zu berücksichtigen gilt. Wenn Sie über den Kauf oder Verkauf von Beacon Roofing Supply-Aktien nachdenken, sollten Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Eine andere Sichtweise

Es ist erfreulich, dass Beacon Roofing Supply seine Aktionäre in den letzten zwölf Monaten mit einem Total Shareholder Return von 62 % belohnt hat. Dieser Gewinn ist besser als der jährliche TSR über fünf Jahre, der bei 21 % liegt. Es scheint also, dass die Stimmung rund um das Unternehmen in letzter Zeit positiv war. Jemand mit einer optimistischen Sichtweise könnte die jüngste Verbesserung des TSR als Hinweis darauf betrachten, dass das Unternehmen selbst mit der Zeit immer besser wird. Es lohnt sich zwar, die verschiedenen Auswirkungen zu berücksichtigen, die die Marktbedingungen auf den Aktienkurs haben können, aber es gibt andere Faktoren, die noch wichtiger sind. Nehmen Sie zum Beispiel die Risiken - bei Beacon Roofing Supply gibt es 2 Warnzeichen , auf die Sie achten sollten.

Wenn Sie gerne Aktien an der Seite des Managements kaufen, dann könnte Ihnen diese kostenlose Liste von Unternehmen gefallen . (Tipp: Insider haben sie gekauft).

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an amerikanischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Beacon Roofing Supply unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.