Jüngster Aufschwung könnte die institutionellen Besitzer von Renasant Corporation (NASDAQ:RNST) besänftigen, nachdem die Aktie im letzten Jahr 14% verloren hat

Wichtige Einblicke

- Signifikant hoher Anteil an institutionellen Anlegern bedeutet, dass der Aktienkurs von Renasant sensibel auf deren Handelsaktivitäten reagiert

- Die 8 größten Aktionäre besitzen 50% des Unternehmens

- Analystenprognosen zusammen mit Eigentumsdaten geben einen guten Eindruck über die Aussichten für ein Unternehmen

Ein Blick auf die Aktionäre der Renasant Corporation (NASDAQ:RNST ) zeigt uns, welche Gruppe am mächtigsten ist. Mit einem Anteil von 78 % besitzen die Institutionen die meisten Aktien des Unternehmens. Anders ausgedrückt, diese Gruppe hat das größte Aufwärtspotenzial (oder Abwärtsrisiko).

Institutionelle Anleger werden den Kursanstieg von 4,5 % in der vergangenen Woche zu schätzen wissen, da ihre Einjahresrendite mit 14 % enttäuschend ist.

In der nachstehenden Grafik werden die verschiedenen Eigentümergruppen von Renasant näher beleuchtet.

Siehe unsere letzte Analyse für Renasant

Was sagt uns der institutionelle Besitz über Renasant?

Institutionelle Anleger vergleichen in der Regel ihre eigenen Renditen mit den Renditen eines allgemein beachteten Indexes. Daher ziehen sie in der Regel den Kauf größerer Unternehmen in Betracht, die im entsprechenden Vergleichsindex enthalten sind.

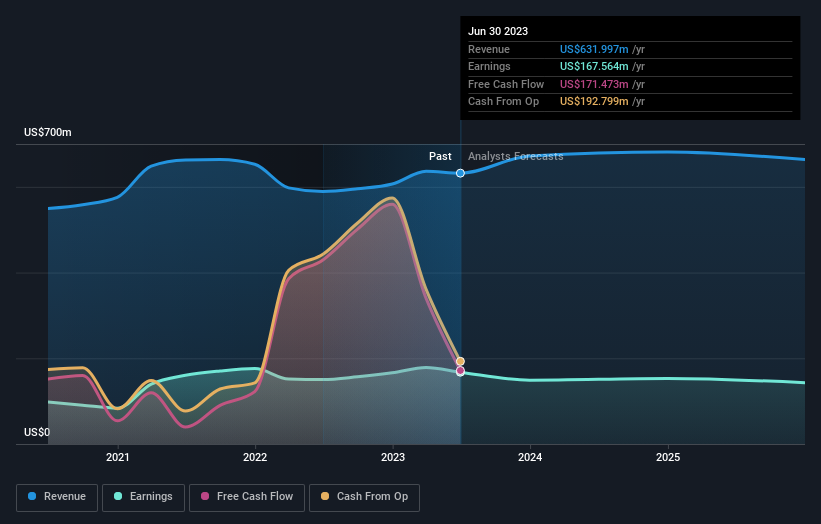

Bei Renasant sind bereits institutionelle Anleger im Aktienregister eingetragen. Sie besitzen sogar einen beachtlichen Anteil an dem Unternehmen. Das deutet auf eine gewisse Glaubwürdigkeit bei professionellen Anlegern hin. Aber wir können uns nicht allein auf diese Tatsache verlassen, denn Institutionen machen manchmal Fehlinvestitionen, so wie jeder andere auch. Wenn mehrere Institutionen eine Aktie besitzen, besteht immer das Risiko, dass sie an einem "Crowded Trade" beteiligt sind. Wenn ein solcher Handel schief geht, konkurrieren möglicherweise mehrere Parteien um den schnellen Verkauf von Aktien. Dieses Risiko ist bei einem Unternehmen, das keine Wachstumsgeschichte hat, höher. Sie können die historischen Gewinne und Umsätze von Renasant unten sehen, aber bedenken Sie, dass es immer mehr zu der Geschichte gibt.

Da mehr als die Hälfte der ausgegebenen Aktien im Besitz von institutionellen Anlegern ist, wird der Vorstand wahrscheinlich auf deren Präferenzen Rücksicht nehmen müssen. Hedgefonds haben nicht viele Aktien von Renasant. BlackRock, Inc. ist derzeit der größte Aktionär des Unternehmens mit 15% der ausstehenden Aktien. Die zweit- und drittgrößten Aktionäre halten 11% bzw. 7,2% der ausstehenden Aktien.

Wir haben auch festgestellt, dass die 8 größten Aktionäre mehr als die Hälfte des Aktienregisters ausmachen, wobei einige kleinere Aktionäre die Interessen der größeren bis zu einem gewissen Grad ausgleichen.

Die Untersuchung des institutionellen Anteilsbesitzes ist ein guter Weg, um die erwartete Performance einer Aktie zu messen und zu filtern. Dasselbe lässt sich durch die Untersuchung der Analysteneinschätzungen erreichen. Da eine ganze Reihe von Analysten die Aktie beobachten, können Sie die Wachstumsprognosen recht einfach ermitteln.

Insider-Besitz von Renasant

Die Definition von Unternehmensinsidern kann subjektiv sein und ist von Land zu Land unterschiedlich. Unsere Daten spiegeln individuelle Insider wider, die zumindest die Vorstandsmitglieder erfassen. Das Management ist letztlich dem Vorstand verantwortlich. Es ist jedoch nicht ungewöhnlich, dass Manager Mitglieder des Vorstandes sind, insbesondere wenn sie Gründer oder CEO sind.

Insiderbeteiligungen sind positiv, wenn sie signalisieren, dass die Unternehmensführung wie die wahren Eigentümer des Unternehmens denkt. Ein hoher Insideranteil kann jedoch auch einer kleinen Gruppe innerhalb des Unternehmens immense Macht verleihen. Dies kann unter bestimmten Umständen negativ sein.

Wir können sehen, dass Insider Aktien der Renasant Corporation besitzen. Da es sich um ein ziemlich großes Unternehmen handelt, ist es im Allgemeinen positiv, wenn man eine potenziell bedeutsame Ausrichtung sieht. In diesem Fall besitzen sie Aktien im Wert von rund 43 Mio. US$ (zu aktuellen Kursen). Die meisten würden sagen, dass dies eine Angleichung der Interessen zwischen den Aktionären und dem Vorstand zeigt. Dennoch könnte es sich lohnen, zu prüfen , ob diese Insider verkauft haben.

Allgemeiner öffentlicher Besitz

Die Öffentlichkeit - einschließlich Kleinanleger - hält 19 % der Anteile des Unternehmens und kann daher nicht einfach ignoriert werden. Auch wenn dieser Anteil nicht ausreicht, um eine politische Entscheidung zu ihren Gunsten zu beeinflussen, können sie doch einen kollektiven Einfluss auf die Unternehmenspolitik ausüben.

Nächste Schritte:

Auch wenn es sich lohnt, die verschiedenen Gruppen, die ein Unternehmen besitzen, zu berücksichtigen, gibt es andere Faktoren, die noch wichtiger sind. Nehmen Sie zum Beispiel Risiken - Renasant hat 1 Warnzeichen , von dem wir denken, dass Sie es kennen sollten.

Wenn es Ihnen wie mir geht, möchten Sie vielleicht darüber nachdenken, ob dieses Unternehmen wachsen oder schrumpfen wird. Glücklicherweise können Sie diesen kostenlosen Bericht mit den Prognosen der Analysten für die Zukunft des Unternehmens einsehen.

Hinweis: Die Zahlen in diesem Artikel wurden anhand der Daten der letzten zwölf Monate berechnet, die sich auf den Zwölfmonatszeitraum beziehen, der am letzten Tag des Monats endet, auf den der Jahresabschluss datiert ist. Dies stimmt möglicherweise nicht mit den Zahlen des Jahresberichts für das gesamte Jahr überein.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Renasant unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen Analyse Haben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Wenden Sie sich

direkt an uns. Sie

können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur.

Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.