Juni 2024 Einblicke in drei Wachstumsaktien mit hohem Insideranteil

Rezensiert von Simply Wall St

Da sich die globalen Märkte weiterhin in einem Umfeld bewegen, das von bescheidenen Zuwächsen und wechselnden Anlegerstimmungen geprägt ist, bleibt die Konzentration auf fundamentale Unternehmensmerkmale entscheidend. Ein hoher Insideranteil signalisiert oft ein starkes Vertrauen in die Zukunft des Unternehmens seitens derjenigen, die es am besten kennen, was solche Aktien im derzeitigen Umfeld von vorsichtigem Optimismus und wirtschaftlicher Neukalibrierung potenziell attraktiv macht.

Top 10 Wachstumsunternehmen mit hohem Insideranteil

| Name | Insider-Beteiligung | Ertragswachstum |

| Medley (TSE:4480) | 34% | 28.7% |

| Gaming Innovation Gruppe (OB:GIG) | 20.2% | 36.2% |

| Global Tax Free (KOSDAQ:A204620) | 18.1% | 72.4% |

| KebNi (OM:KEBNI B) | 37.8% | 90.4% |

| HANA Micron (KOSDAQ:A067310) | 20% | 93.4% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 14.8% | 84.4% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 74.3% |

| Seojin SystemLtd (KOSDAQ:A178320) | 26.4% | 48.1% |

| Vow (OB:VOW) | 31.8% | 97.6% |

| Adocia (ENXTPA:ADOC) | 12.1% | 104.5% |

Hier ein Blick auf einige der ausgewählten Titel aus dem Screener.

Perfekte Präsentation für kommerzielle Dienstleistungen (SASE:7204)

Simply Wall St Growth Bewertung: ★★★★★☆

Überblick: Perfect Presentation for Commercial Services Company bietet IKT-Dienstleistungen und Technologielösungen in Saudi-Arabien und weltweit an und hat eine Marktkapitalisierung von 4,40 Mrd. SAR.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seinen Umsatz in drei Hauptsegmenten: Call-Center-Dienste mit 312,83 Mio. SAR, Betriebs- und Wartungsdienste mit 369,64 Mio. SAR und Softwarelizenzen und Entwicklungsdienste mit 397,48 Mio. SAR.

Insider-Besitz: 9,1%

Perfect Presentation for Commercial Services ist auf ein beträchtliches Wachstum eingestellt, denn es wird erwartet, dass die Gewinne jährlich um 23,5 % steigen werden, was über dem SA-Markt von 6,9 % liegt. Trotz einer hohen prognostizierten Eigenkapitalrendite von 35,9 % kämpft das Unternehmen mit der Schuldendeckung durch den operativen Cashflow. Jüngste Satzungsänderungen und mehrere Projektzuschläge, darunter ein bedeutender Auftrag des Gesundheitsministeriums in Höhe von 200 Mio. SAR, unterstreichen die aktiven Expansions- und Skalierungsbemühungen des Unternehmens und unterstützen die positiven finanziellen Aussichten für die kommenden Jahre.

- Werfen Sie einen genaueren Blick auf das Potenzial von Perfect Presentation for Commercial Services in unserem Bericht zum Gewinnwachstum.

- Unser Bewertungsbericht zeigt die Möglichkeit auf, dass die Aktien von Perfect Presentation for Commercial Services mit einem Aufschlag gehandelt werden könnten.

China Railway Prefabricated Construction (SZSE:300374)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: China Railway Prefabricated Construction Co., Ltd. ist auf den Fertigbausektor spezialisiert und hat eine Marktkapitalisierung von rund 3,53 Mrd. CN¥.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet seine Umsätze hauptsächlich im Bereich des Fertigbaus.

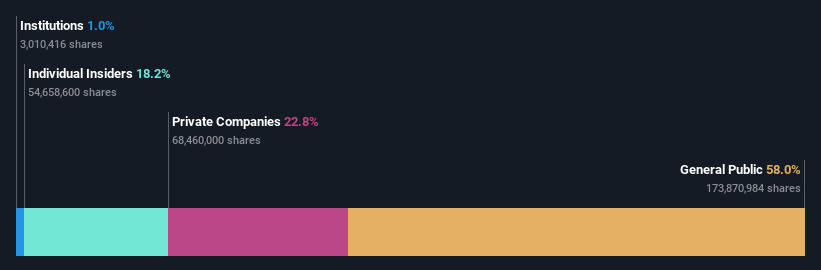

Insider-Besitz: 25,2%

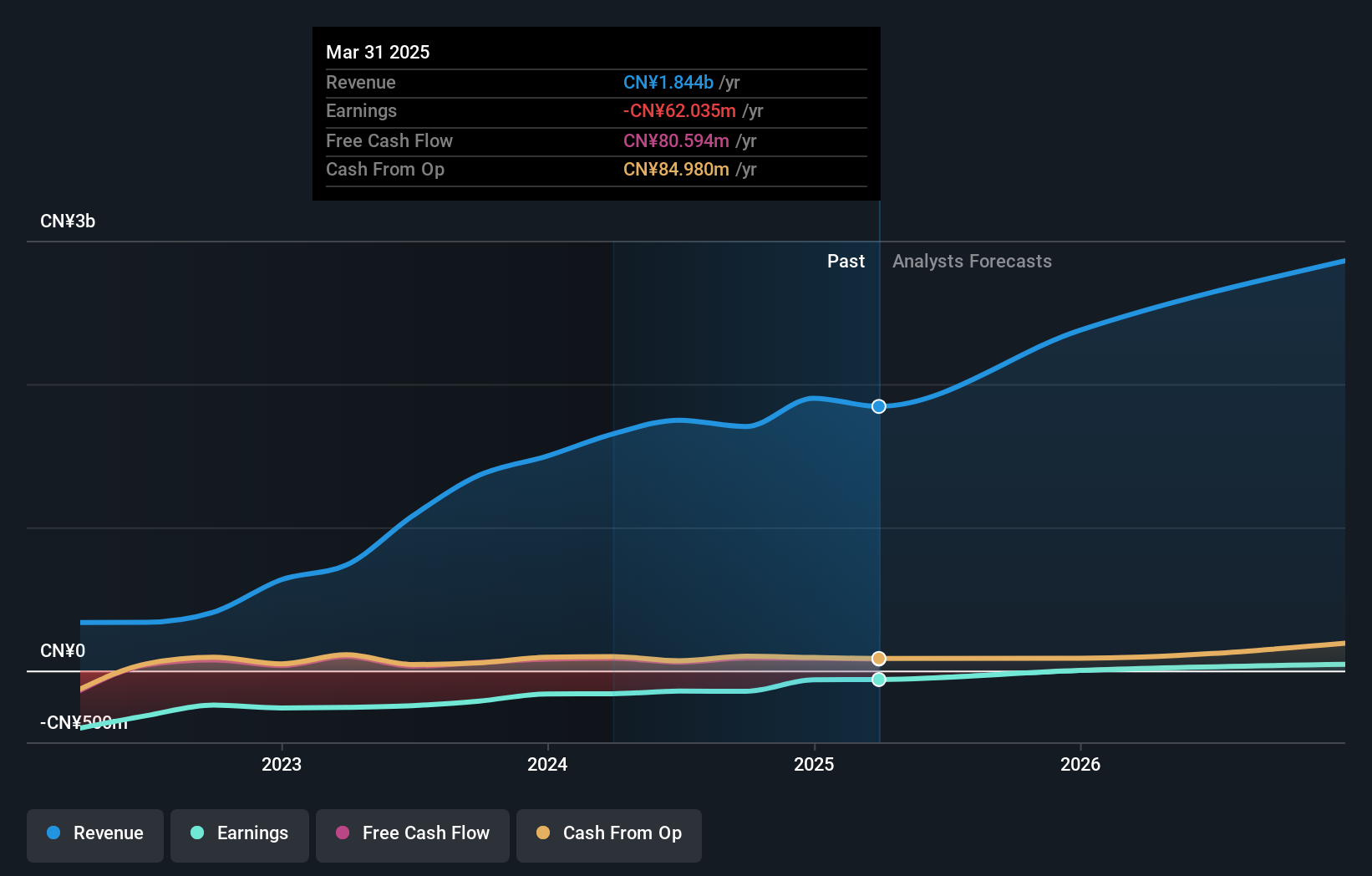

China Railway Prefabricated Construction hat einen bemerkenswerten Umsatzanstieg zu verzeichnen, der sich im Vergleich zum Vorjahr auf 318,25 Millionen CNY verdoppelt hat, obwohl das Unternehmen weiterhin einen Nettoverlust verzeichnet. Es wird erwartet, dass das Umsatzwachstum des Unternehmens mit 19,2 % jährlich über dem chinesischen Marktdurchschnitt liegt. Die jüngsten Satzungsänderungen könnten die Unternehmensführung und die strategische Ausrichtung weiter beeinflussen. Obwohl die Rentabilität derzeit noch nicht erreicht ist, wird sie innerhalb von drei Jahren erwartet, was mit einem ehrgeizigen Wachstumskurs in einem schwierigen Sektor in Einklang steht.

- Klicken Sie hier, um die Nuancen von China Railway Prefabricated Construction mit unserem detaillierten analytischen Bericht über zukünftiges Wachstum zu entdecken.

- Die Erkenntnisse aus unserem jüngsten Bewertungsbericht deuten auf eine mögliche Überbewertung der China Railway Prefabricated Construction-Aktien auf dem Markt hin.

Shin Zu Shing (TWSE:3376)

Simply Wall St Wachstumsbewertung: ★★★★☆☆

Überblick: Shin Zu Shing Co., Ltd. ist ein in Taiwan ansässiges Unternehmen, das sich auf die Herstellung und den Vertrieb von Präzisionsfedern, Stanzteilen, Scharnierkomponenten und mehr spezialisiert hat und auch in Singapur und China tätig ist, mit einer Marktkapitalisierung von rund 44,21 Mrd. NT$.

Geschäftstätigkeit: Das Unternehmen erwirtschaftet einen Umsatz von 10,50 Mrd. NT$ vor allem mit Pivot-Produkten und weitere Einnahmen in Höhe von 385,78 Mio. NT$ bzw. 102,56 Mio. NT$ mit MIM-Produkten und gefrästen Autoteilen.

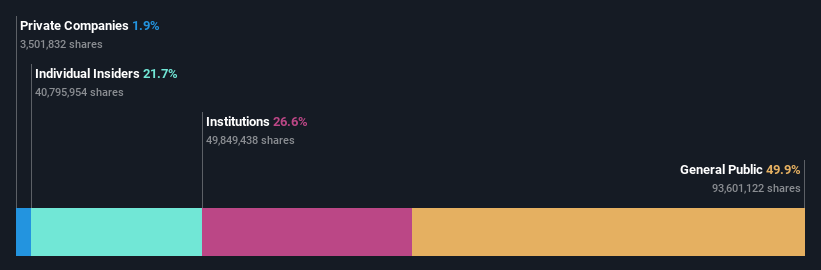

Insider-Besitz: 21,7%

Shin Zu Shing hat eine robuste finanzielle Leistung mit einem jüngsten Umsatzanstieg auf 2,89 Mrd. TWD und einem Nettogewinn von 314,86 Mio. TWD gezeigt, was ein deutliches Wachstum im Vergleich zum Vorjahr darstellt. Trotz der hohen Volatilität des Aktienkurses wird erwartet, dass die Einnahmen des Unternehmens jährlich um 19,6 % wachsen und damit die Prognose des taiwanesischen Marktes von 11,7 % übertreffen. Die Gewinnspannen sind jedoch gegenüber dem Vorjahr zurückgegangen. Die Gewinne des Unternehmens werden in den nächsten drei Jahren voraussichtlich deutlich steigen.

- Verschaffen Sie sich in diesem Wachstumsbericht umfassende Einblicke in unsere Analyse der Shin Zu Shing-Aktie.

- Die Analyse in unserem Shin Zu Shing-Bewertungsbericht deutet auf einen überhöhten Aktienkurs im Vergleich zu seinem geschätzten Wert hin.

Zusammenfassend

- Beginnen Sie Ihre Investitionsreise zu unserer Auswahl von 1458 schnell wachsenden Unternehmen mit hohem Insideranteil hier.

- Haben Sie in diese Unternehmen diversifiziert? Nutzen Sie das Portfolio von Simply Wall St, um die Marktbewegungen, die sich auf Ihre Anlagen auswirken, genau im Auge zu behalten.

- Investieren Sie intelligenter mit der kostenlosen Simply Wall St-App, die detaillierte Einblicke in jeden Aktienmarkt rund um den Globus bietet.

Suchen Sie nach einer neuen Perspektive?

- Entdecken Sie leistungsstarke Small-Cap-Unternehmen, die noch keine große Aufmerksamkeit von Analysten erhalten haben.

- Diversifizieren Sie Ihr Portfolio mit soliden Dividendenzahlern, die zuverlässige Einkommensströme bieten, um mögliche Marktturbulenzen zu überstehen.

- Finden Sie Unternehmen mit vielversprechendem Cashflow-Potenzial, die unter ihrem fairen Wert gehandelt werden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien und berücksichtigt nur Aktien, die direkt von Insidern gehalten werden. Die Analyse berücksichtigt nur Aktien, die direkt von Insidern gehalten werden, nicht aber Aktien, die indirekt über andere Vehikel wie Unternehmen und/oder Treuhandgesellschaften gehalten werden. Alle prognostizierten Umsatz- und Gewinnwachstumsraten beziehen sich auf annualisierte (jährliche) Wachstumsraten über 1-3 Jahre.

If you're looking to trade Shin Zu Shing, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Shin Zu Shing unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie ein Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.