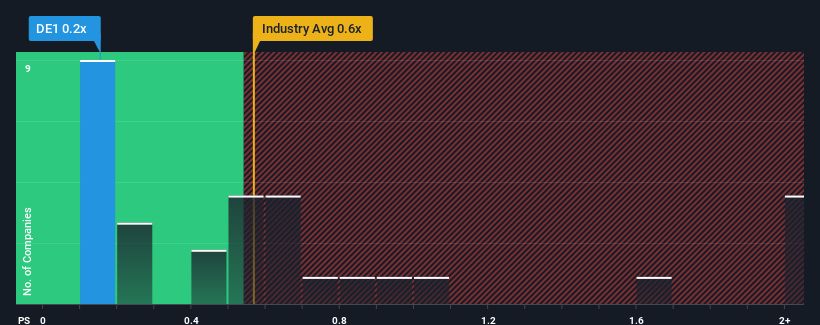

Es ist nicht weit hergeholt zu sagen, dass das Kurs-Umsatz-Verhältnis (oder "KGV") von Deufol SE (HMSE:DE1) von 0,2x derzeit ziemlich "mittelmäßig" für Unternehmen in der Logistikbranche in Deutschland erscheint, wo der Median des KGV bei etwa 0,6x liegt. Dies mag zwar nicht auffallen, aber wenn das Kurs-Umsatz-Verhältnis nicht gerechtfertigt ist, könnten die Anleger eine potenzielle Chance verpassen oder eine drohende Enttäuschung ignorieren.

Siehe unsere letzte Analyse für Deufol

Wie hat sich Deufol in letzter Zeit entwickelt?

Deufol hat in letzter Zeit gute Arbeit geleistet, da das Unternehmen seine Einnahmen in einem angemessenen Tempo gesteigert hat. Vielleicht geht man davon aus, dass sich das Umsatzwachstum in naher Zukunft im Einklang mit der Branche entwickeln wird, was das Kurs-Gewinn-Verhältnis gedämpft hat. Diejenigen, die auf Deufol setzen, werden hoffen, dass dies nicht der Fall ist, so dass sie die Aktie zu einer niedrigeren Bewertung erwerben können.

Wir haben keine Analystenprognosen, aber Sie können sich ein Bild davon machen, wie die jüngsten Trends das Unternehmen für die Zukunft aufstellen, indem Sie sich unseren kostenlosen Bericht über die Erträge, Einnahmen und den Cashflow von Deufol ansehen.Passen die Umsatzprognosen zum Kurs-Gewinn-Verhältnis (KGV)?

Das Kurs-Gewinn-Verhältnis (KGV) von Deufol ist typisch für ein Unternehmen, von dem nur ein moderates Wachstum erwartet wird und das sich vor allem im Einklang mit der Branche entwickelt.

Ein Blick zurück zeigt, dass das Unternehmen im vergangenen Jahr ein Umsatzwachstum von 6,7 % erzielen konnte. Erfreulicherweise sind die Einnahmen im Vergleich zu vor drei Jahren um insgesamt 40 % gestiegen, was zum Teil auf das Wachstum der letzten 12 Monate zurückzuführen ist. Dementsprechend hätten die Aktionäre diese mittelfristigen Umsatzwachstumsraten sicherlich begrüßt.

Im Vergleich zur einjährigen Wachstumsprognose der Branche von 3,4 % ist die jüngste mittelfristige Umsatzentwicklung deutlich verlockender

Angesichts dieser Informationen finden wir es interessant, dass Deufol im Vergleich zur Branche zu einem recht ähnlichen Kurs-Gewinn-Verhältnis gehandelt wird. Es könnte sein, dass die meisten Anleger nicht davon überzeugt sind, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Das letzte Wort

Das Kurs-Umsatz-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann aber ein praktischer Hinweis auf die Zukunftsaussichten des Unternehmens sein.

Wir haben festgestellt, dass Deufol derzeit mit einem niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das jüngste Drei-Jahres-Wachstum über der allgemeinen Branchenprognose liegt. Wenn wir starke Einnahmen mit einem schnelleren Wachstum als in der Branche sehen, können wir nur vermuten, dass potenzielle Risiken das Kurs-Gewinn-Verhältnis unter Druck setzen könnten. Zumindest scheint das Risiko eines Kursrückgangs gering zu sein, wenn sich die jüngsten mittelfristigen Umsatztrends fortsetzen, aber die Anleger scheinen zu glauben, dass die künftigen Umsätze eine gewisse Volatilität aufweisen könnten.

Sie sollten immer an die Risiken denken. In diesem Fall haben wir 3 Warnzeichen für Deufol ausgemacht , die Sie beachten sollten, und eines davon ist ein wenig unangenehm.

Natürlich sind profitable Unternehmen, die in der Vergangenheit ein hohes Gewinnwachstum verzeichnet haben, im Allgemeinen sicherer. Sehen Sie sich daher diese kostenlose Sammlung anderer Unternehmen an, die ein vernünftiges Kurs-Gewinn-Verhältnis und ein starkes Gewinnwachstum aufweisen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Deufol unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.