Warum es nicht sinnvoll sein könnte, die freenet AG (ETR:FNTN) wegen ihrer kommenden Dividende zu kaufen

Regelmäßige Leser werden wissen, dass wir bei Simply Wall St unsere Dividenden lieben. Deshalb ist es spannend zu sehen, dass die freenet AG(ETR:FNTN) in den nächsten drei Tagen ex-Dividende gehandelt wird. Das Ex-Dividenden-Datum ist ein Werktag vor dem Stichtag eines Unternehmens, an dem das Unternehmen festlegt, welche Aktionäre Anspruch auf eine Dividende haben. Das Ex-Dividenden-Datum ist deshalb von Bedeutung, weil jeder Kauf oder Verkauf einer Aktie mindestens zwei Geschäftstage in Anspruch nimmt, bis der Handel abgewickelt ist. Dies bedeutet, dass Anleger, die freenet-Aktien am oder nach dem 9. Mai kaufen, die Dividende, die am 14. Mai ausgezahlt wird, nicht erhalten.

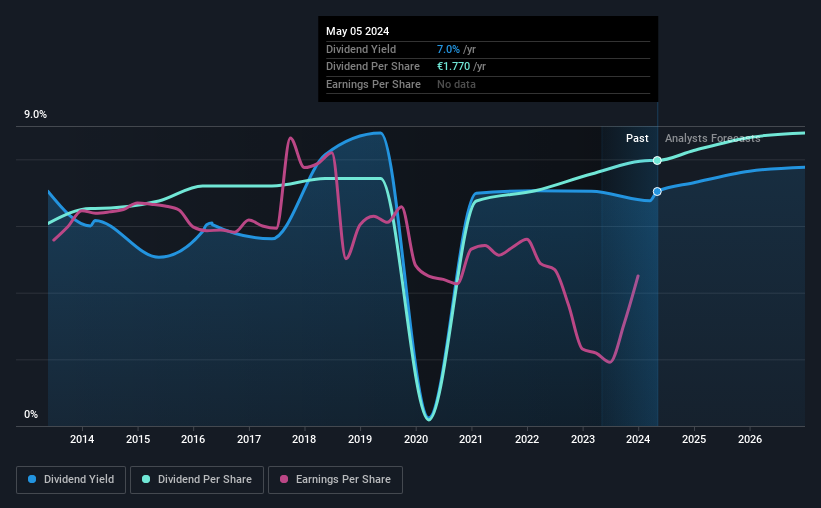

Die nächste Dividendenausschüttung des Unternehmens wird 1,77 Euro pro Aktie betragen. Im vergangenen Jahr hat das Unternehmen insgesamt 1,77 € an die Aktionäre ausgeschüttet. Die Gesamtdividendenausschüttung des letzten Jahres zeigt, dass freenet bei einem aktuellen Aktienkurs von 25,16 € eine Rendite von 7,0 % aufweist. Dividenden sind ein wichtiger Faktor für die Rendite langfristiger Anlagen, allerdings nur, wenn die Dividende kontinuierlich gezahlt wird. Daher sollten die Leser immer prüfen, ob freenet seine Dividende steigern konnte oder ob die Dividende möglicherweise gekürzt wird.

Siehe unsere letzte Analyse zu freenet

Dividenden werden in der Regel aus den Unternehmensgewinnen gezahlt. Wenn ein Unternehmen mehr Dividenden ausschüttet, als es an Gewinn erwirtschaftet hat, könnte die Dividende nicht nachhaltig sein. freenet hat im vergangenen Jahr 136 % des Gewinns ausgeschüttet, was unserer Meinung nach typischerweise nicht nachhaltig ist, es sei denn, es gibt mildernde Umstände wie einen ungewöhnlich starken Cashflow oder einen hohen Kassenbestand. Eine nützliche zweite Prüfung kann darin bestehen, zu bewerten, ob freenet genügend freien Cashflow generiert hat, um sich seine Dividende leisten zu können. Im vergangenen Jahr wurden 58 % des freien Cashflows des Unternehmens für die Dividendenausschüttung verwendet, was für die meisten dividendenzahlenden Unternehmen in einem normalen Bereich liegt.

Es ist gut zu sehen, dass die Dividenden von freenet zwar nicht durch Gewinne gedeckt waren, aber zumindest aus Sicht der Liquidität erschwinglich sind. Würde das Unternehmen jedoch wiederholt eine Dividende zahlen, die höher ist als seine Gewinne, wären wir besorgt. Nur sehr wenige Unternehmen sind in der Lage, auf Dauer Dividenden zu zahlen, die höher sind als ihre ausgewiesenen Gewinne.

Sind Erträge und Dividenden gestiegen?

Unternehmen mit schrumpfenden Gewinnen sind aus Sicht der Dividende heikel. Wenn die Erträge sinken und das Unternehmen gezwungen ist, seine Dividende zu kürzen, könnten die Anleger zusehen, wie sich der Wert ihrer Anlage in Luft auflöst. Der Gewinn pro Aktie von freenet ist in den letzten fünf Jahren um etwa 5,7 % pro Jahr gesunken. Ein solch starker Rückgang lässt Zweifel an der zukünftigen Nachhaltigkeit der Dividende aufkommen.

Die meisten Anleger beurteilen die Dividendenaussichten eines Unternehmens in erster Linie anhand der historischen Wachstumsrate der Dividende. In den letzten 10 Jahren hat freenet seine Dividende im Durchschnitt um etwa 2,7 % pro Jahr erhöht. Die einzige Möglichkeit, höhere Dividenden zu zahlen, wenn die Gewinne schrumpfen, besteht darin, entweder einen höheren Prozentsatz des Gewinns auszuzahlen, Barmittel aus der Bilanz auszugeben oder das Geld zu leihen. freenet zahlt bereits einen hohen Prozentsatz seines Einkommens aus, so dass wir ohne Gewinnwachstum daran zweifeln, dass die Dividende in der Zukunft stark steigen wird.

Zusammenfassung

Ist freenet wegen seiner Dividende einen Kauf wert? Der Gewinn pro Aktie ist in letzter Zeit geschrumpft. Hinzu kommt, dass freenet einen Großteil seiner Gewinne und mehr als die Hälfte seines freien Cashflows ausschüttet. Es ist schwer zu sagen, ob das Unternehmen über die finanziellen Mittel und die Zeit verfügt, um die Dinge zu ändern, ohne die Dividende zu kürzen. Nicht, dass wir freenet für ein schlechtes Unternehmen halten, aber diese Merkmale führen im Allgemeinen nicht zu einer herausragenden Dividendenentwicklung.

Wenn Sie sich von den schlechten Dividendeneigenschaften von freenet nicht abschrecken lassen, sollten Sie dennoch die mit diesem Unternehmen verbundenen Risiken im Auge behalten. Was die Anlagerisiken angeht, haben wir 1 Warnzeichen bei freenetidentifiziert , und diese zu verstehen, sollte Teil Ihres Anlageprozesses sein.

Ein häufiger Fehler beim Investieren ist es, die erste interessante Aktie zu kaufen, die man sieht. Hier finden Sie eine vollständige Liste der ertragsstarken Dividendenaktien.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob freenet unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.