Die Ergebnisse erzählen die Geschichte für die Beiersdorf Aktiengesellschaft (ETR:BEI)

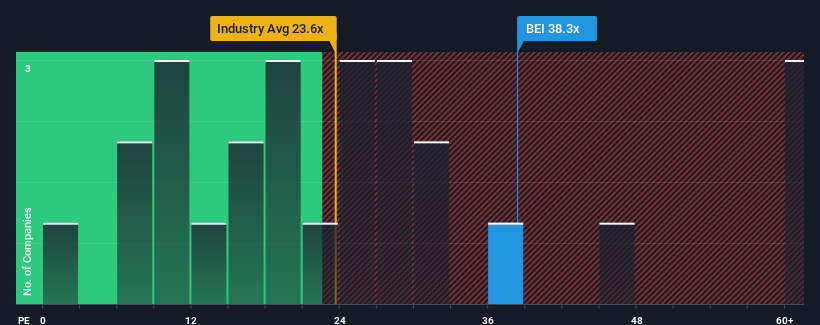

Mit einem Kurs-Gewinn-Verhältnis (oder "KGV") von 38,3 sendet die Beiersdorf Aktiengesellschaft(ETR:BEI) derzeit möglicherweise sehr pessimistische Signale aus, wenn man bedenkt, dass fast die Hälfte aller Unternehmen in Deutschland ein KGV von weniger als 16 haben und selbst KGVs von weniger als 10 nicht ungewöhnlich sind. Dennoch müssten wir etwas tiefer graben, um festzustellen, ob es eine rationale Grundlage für das stark erhöhte KGV gibt.

Während der Markt in letzter Zeit ein Gewinnwachstum verzeichnete, haben die Gewinne von Beiersdorf den Rückwärtsgang eingelegt, was nicht gut ist. Eine Möglichkeit ist, dass das KGV so hoch ist, weil die Anleger glauben, dass diese schlechte Gewinnentwicklung die Wende bringen wird. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Sehen Sie sich unsere neueste Analyse zu Beiersdorf an

Was sagen uns die Wachstumsmetriken über das hohe KGV?

Es gibt eine inhärente Annahme, dass ein Unternehmen den Markt bei weitem übertreffen sollte, damit ein KGV wie das von Beiersdorf als angemessen betrachtet werden kann.

Ein Blick in die Vergangenheit zeigt, dass das Wachstum des Gewinns je Aktie im letzten Jahr mit einem enttäuschenden Rückgang von 12 % kein Grund zur Freude war. Das dämpfte den guten Lauf, den das Unternehmen längerfristig hatte, denn das dreijährige Wachstum des Gewinns pro Aktie liegt immer noch bei insgesamt bemerkenswerten 11 %. Auch wenn es eine holprige Fahrt war, kann man doch sagen, dass das Gewinnwachstum des Unternehmens in letzter Zeit überwiegend respektabel war.

Die Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Gewinne in den nächsten drei Jahren um 19 % pro Jahr steigen werden. Für den Rest des Marktes wird dagegen nur ein jährliches Wachstum von 16 % prognostiziert, was deutlich weniger attraktiv ist.

Vor diesem Hintergrund ist es verständlich, dass das KGV von Beiersdorf über dem der meisten anderen Unternehmen liegt. Offenbar sind die Aktionäre nicht daran interessiert, sich von einem Unternehmen zu trennen, das möglicherweise eine bessere Zukunft vor sich hat.

Das Fazit zum KGV von Beiersdorf

Das Kurs-Gewinn-Verhältnis allein zu verwenden, um zu entscheiden, ob Sie Ihre Aktie verkaufen sollten, ist nicht sinnvoll, kann aber ein praktischer Hinweis auf die Zukunftsaussichten des Unternehmens sein.

Wir haben festgestellt, dass Beiersdorf sein hohes KGV beibehält, weil das prognostizierte Wachstum erwartungsgemäß höher ist als das des Gesamtmarktes. Zum gegenwärtigen Zeitpunkt sind die Anleger der Ansicht, dass das Potenzial für eine Verschlechterung der Erträge nicht groß genug ist, um ein niedrigeres KGV zu rechtfertigen. Solange sich diese Bedingungen nicht ändern, werden sie den Aktienkurs weiterhin stark stützen.

Viele andere wichtige Risikofaktoren sind in der Bilanz des Unternehmens zu finden. Mit unserer kostenlosen Bilanzanalyse für Beiersdorf können Sie mit sechs einfachen Checks viele der Hauptrisiken einschätzen.

Natürlich könnten Sie auch eine bessere Aktie als Beiersdorf finden. Dann sollten Sie sich diese kostenlose Sammlung anderer Unternehmen ansehen, die ein vernünftiges KGV haben und deren Gewinne stark gewachsen sind.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Beiersdorf unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.