HomeToGo SE (ETR:HTG) hat soeben seine Ergebnisse für das erste Quartal veröffentlicht: Das denken die Analysten

Es war eine gute Woche für die Aktionäre von HomeToGo SE(ETR:HTG), denn das Unternehmen hat soeben seine neuesten Ergebnisse für das erste Quartal veröffentlicht, und die Aktien stiegen um 5,4 % auf 1,86 €. Der Umsatz übertraf mit 36 Millionen Euro die Erwartungen bei weitem und lag damit rund 33% über den Prognosen der Analysten. Für Anleger sind die Ergebnisse ein wichtiger Zeitpunkt, da sie die Leistung eines Unternehmens verfolgen, die Prognosen der Analysten für das nächste Jahr einsehen und feststellen können, ob sich die Stimmung gegenüber dem Unternehmen geändert hat. Daher haben wir die letzten gesetzlich vorgeschriebenen Konsensschätzungen nach der Gewinnermittlung zusammengetragen, um zu sehen, was im nächsten Jahr auf uns zukommen könnte.

Siehe unsere neueste Analyse für HomeToGo

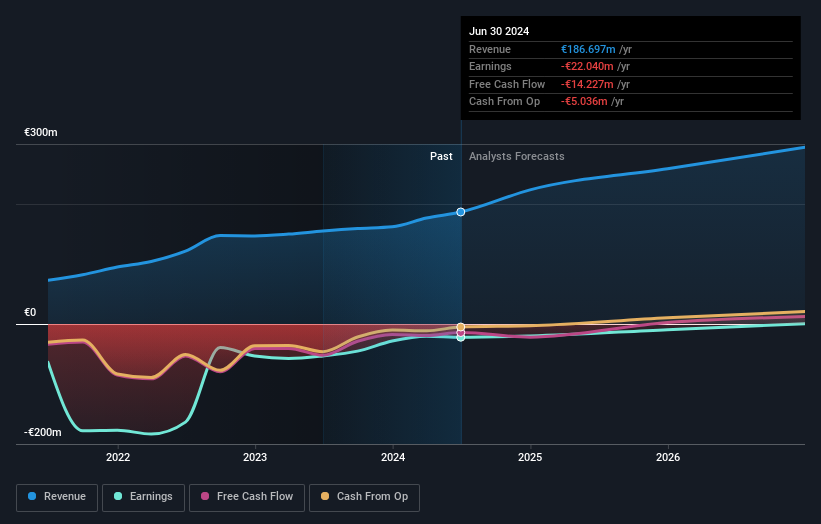

Unter Berücksichtigung der jüngsten Ergebnisse liegt die Konsensprognose der sechs Analysten von HomeToGo bei einem Umsatz von 223,6 Millionen Euro im Jahr 2024. Dies entspricht einer ordentlichen Umsatzsteigerung von 20% im Vergleich zu den letzten 12 Monaten. Der Verlust soll sinken und sich gegenüber dem Vorjahr um 11 % auf 0,17 € verringern. Vor dem jüngsten Bericht hatte der Konsens einen Umsatz von 225,6 Mio. € und einen Verlust von 0,17 € je Aktie erwartet.

Das Kursziel blieb unverändert bei 4,76 €, was darauf hindeutet, dass die Geschäftsentwicklung - trotz der Verluste - den Schätzungen entspricht. Das ist jedoch nicht die einzige Schlussfolgerung, die wir aus diesen Daten ziehen können, da einige Anleger bei der Bewertung der Kursziele der Analysten auch gerne die Spanne der Schätzungen berücksichtigen. Derzeit bewertet der bullischste Analyst HomeToGo mit 6,80 € pro Aktie, während der pessimistischste Analyst die Aktie mit 3,70 € bewertet. Beachten Sie den großen Abstand zwischen den Kurszielen der Analysten? Dies deutet für uns darauf hin, dass es für das zugrunde liegende Geschäft eine ziemlich große Bandbreite an möglichen Szenarien gibt.

Wenn wir nun das Gesamtbild betrachten, können wir diese Prognosen u. a. dadurch verstehen, dass wir sehen, wie sie sich im Vergleich zur bisherigen Leistung und zu den Wachstumsschätzungen der Branche darstellen. Aus den jüngsten Schätzungen können wir ableiten, dass die Prognosen eine Fortsetzung der historischen Trends von HomeToGo erwarten, da das annualisierte Umsatzwachstum von 27 % bis Ende 2024 in etwa dem jährlichen Wachstum von 27 % in den letzten drei Jahren entspricht. Im Gegensatz dazu deuten unsere Daten darauf hin, dass für andere Unternehmen (mit Analysten Coverage) in einer ähnlichen Branche ein jährliches Umsatzwachstum von 9,5 % prognostiziert wird. Es ist also ziemlich klar, dass für HomeToGo ein wesentlich schnelleres Wachstum als für seine Branche prognostiziert wird.

Das Endergebnis

Das Wichtigste, was man mitnehmen kann, ist, dass die Analysten ihre Schätzungen für den Verlust pro Aktie für das nächste Jahr erneut bestätigt haben. Erfreulicherweise haben sie auch ihre Umsatzzahlen bestätigt, was darauf hindeutet, dass der Umsatz im Einklang mit den Erwartungen steht. Darüber hinaus deuten unsere Daten darauf hin, dass die Einnahmen voraussichtlich schneller wachsen werden als in der gesamten Branche. Das Konsenskursziel liegt unverändert bei 4,76 €, wobei die jüngsten Schätzungen nicht ausreichen, um die Kursziele zu beeinflussen.

In Anbetracht dessen würden wir nicht zu schnell ein Urteil über HomeToGo fällen. Langfristige Ertragskraft ist viel wichtiger als die Gewinne des nächsten Jahres. Wir haben Schätzungen - von mehreren HomeToGo-Analysten -, die bis 2026 reichen, und Sie können sie kostenlos auf unserer Plattform hier einsehen.

Außerdem sollten Sie sich über die 2 Warnzeichen informieren , die wir bei HomeToGo entdeckt haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob HomeToGo unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.