David Iben brachte es auf den Punkt, als er sagte: "Volatilität ist kein Risiko, um das wir uns kümmern. Was uns interessiert, ist die Vermeidung eines dauerhaften Kapitalverlusts. Wenn wir darüber nachdenken, wie risikoreich ein Unternehmen ist, schauen wir uns immer gerne die Verwendung von Schulden an, da eine Überschuldung zum Ruin führen kann. Wir können sehen, dass die ams-OSRAM AG(VTX:AMS) in ihrem Geschäft Schulden macht. Aber sind diese Schulden ein Problem für die Aktionäre?

Welches Risiko birgt die Verschuldung?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es deren Gnade ausgeliefert. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Der Vorteil von Schulden ist natürlich, dass sie oft billiges Kapital darstellen, vor allem wenn sie die Verwässerung eines Unternehmens durch die Möglichkeit ersetzen, zu hohen Renditen zu reinvestieren. Wenn wir über die Verwendung von Schulden durch ein Unternehmen nachdenken, betrachten wir zunächst Barmittel und Schulden zusammen.

Siehe unsere letzte Analyse für ams-OSRAM

Wie hoch ist die Verschuldung von ams-OSRAM?

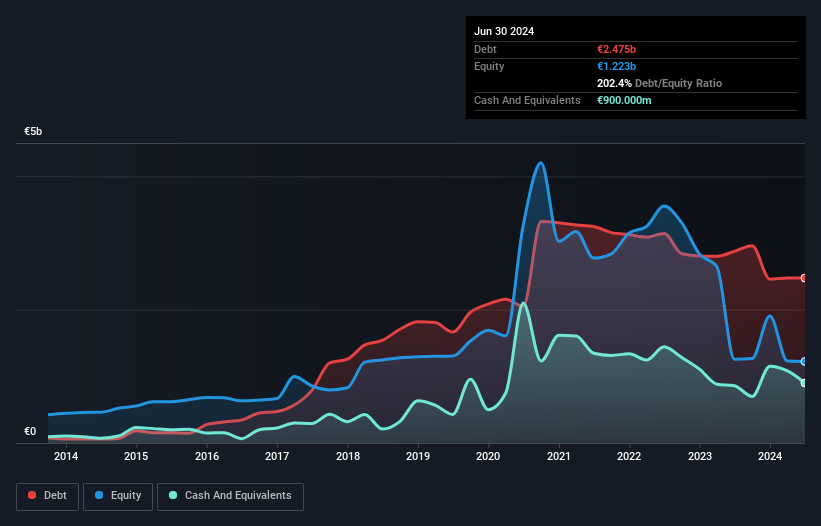

Die Abbildung unten, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass ams-OSRAM Ende Juni 2024 Schulden in Höhe von 2,48 Mrd. € hatte, ein Rückgang gegenüber 2,88 Mrd. € vor einem Jahr. Auf der anderen Seite verfügt das Unternehmen über 900,0 Mio. € an Barmitteln, was zu einer Nettoverschuldung von etwa 1,58 Mrd. € führt.

Wie gesund ist die Bilanz von ams-OSRAM?

Die jüngsten Bilanzdaten zeigen, dass ams-OSRAM Verbindlichkeiten in Höhe von 2,79 Mrd. € hat, die innerhalb eines Jahres fällig werden, und Verbindlichkeiten in Höhe von 2,68 Mrd. €, die danach fällig werden. Dem standen 900,0 Mio. € an Barmitteln und 357,0 Mio. € an Forderungen gegenüber, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 4,21 Mrd. € höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieses Defizit wirft einen Schatten auf das 1,14 Milliarden Euro schwere Unternehmen, das wie ein Koloss über den Normalsterblichen thront. Daher sollten wir die Bilanz des Unternehmens ohne Zweifel genau beobachten. Letzten Endes würde ams-OSRAM wahrscheinlich eine umfangreiche Kapitalaufstockung benötigen, wenn seine Gläubiger eine Rückzahlung verlangen würden.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Obwohl die Verschuldung von ams-OSRAM nur 1,7 beträgt, ist der Zinsdeckungsgrad mit 0,58 wirklich sehr niedrig. Das liegt zum großen Teil an den hohen Abschreibungen und Amortisationen. Diese Kosten sind zwar nicht zahlungswirksam, so dass sie bei der Schuldentilgung nicht berücksichtigt werden können. Aber die buchhalterischen Kosten sind aus einem bestimmten Grund vorhanden - einige Vermögenswerte verlieren an Wert. In jedem Fall besteht kein Zweifel daran, dass die Aktie eine erhebliche Hebelwirkung hat. Bemerkenswert ist, dass ams-OSRAM im letzten Jahr auf EBIT-Ebene einen Verlust gemacht hat, diesen aber in den letzten zwölf Monaten auf ein positives EBIT von 123 Mio. € verbessern konnte. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber es sind vor allem die künftigen Erträge, die über die Fähigkeit von ams-OSRAM entscheiden werden, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Daher ist es wichtig zu prüfen, wie viel des Gewinns vor Zinsen und Steuern (EBIT) in tatsächlichen freien Cashflow umgewandelt wird. Im vergangenen Jahr verzeichnete ams-OSRAM insgesamt einen erheblichen negativen freien Cashflow. Während die Anleger zweifellos erwarten, dass sich diese Situation zu gegebener Zeit umkehrt, bedeutet dies eindeutig, dass der Einsatz von Schulden riskanter ist.

Unsere Meinung

Um ehrlich zu sein, sowohl die Umwandlung des EBIT in freien Cashflow als auch die Erfolgsbilanz von ams-OSRAM bei der Beherrschung der Gesamtverbindlichkeiten lassen uns die Höhe der Verschuldung als eher unangenehm empfinden. Allerdings ist die Fähigkeit des Unternehmens, seine Schulden auf der Grundlage seines EBITDA zu bewältigen, nicht so besorgniserregend. Unter Berücksichtigung aller vorgenannten Faktoren sieht es so aus, als hätte ams-OSRAM zu viele Schulden. Während einige Anleger diese Art von Risikospiel lieben, ist das sicherlich nicht unsere Sache. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - im Gegenteil. Bei ams-OSRAM zum Beispiel gibt es 2 Warnzeichen , die Sie beachten sollten.

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100% kostenlos zur Verfügung.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob ams-OSRAM unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.