Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Kurse, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es liegt also auf der Hand, dass man die Verschuldung berücksichtigen muss, wenn man darüber nachdenkt, wie riskant eine bestimmte Aktie ist, denn eine zu hohe Verschuldung kann ein Unternehmen untergehen lassen. Wie viele andere Unternehmen macht auch die Peach Property Group AG(VTX:PEAN) Gebrauch von Schulden. Die eigentliche Frage ist jedoch, ob diese Schulden das Unternehmen riskant machen.

Wann ist Verschuldung ein Problem?

Im Allgemeinen werden Schulden nur dann zu einem echten Problem, wenn ein Unternehmen sie nicht ohne Weiteres zurückzahlen kann, sei es durch die Aufnahme von Kapital oder durch seinen eigenen Cashflow. Wenn die Dinge wirklich schlecht laufen, können die Kreditgeber die Kontrolle über das Unternehmen übernehmen. Ein häufigeres (aber immer noch schmerzhaftes) Szenario ist jedoch, dass das Unternehmen neues Eigenkapital zu einem niedrigen Preis aufnehmen muss, wodurch die Aktionäre dauerhaft verwässert werden. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein äußerst gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Wenn wir die Verschuldung untersuchen, betrachten wir zunächst sowohl die Barmittel als auch die Verschuldung zusammen.

Sehen Sie sich unsere neueste Analyse für Peach Property Group an

Wie hoch ist die Verschuldung der Peach Property Group?

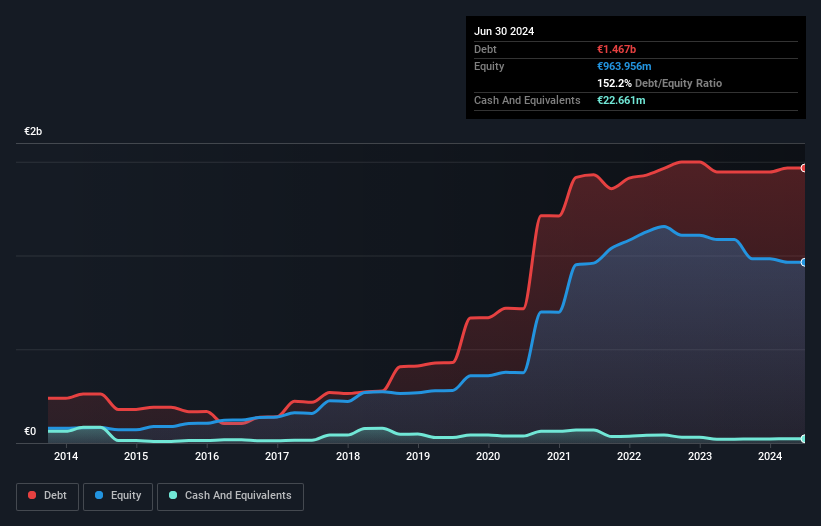

Die nachstehende Grafik, auf die Sie klicken können, um mehr Details zu sehen, zeigt, dass die Peach Property Group im Juni 2024 mit 1,47 Milliarden Euro verschuldet war, was in etwa dem Stand des Vorjahres entspricht. Die Nettoverschuldung ist in etwa gleich geblieben, da die Peach Property Group nicht über viel Bargeld verfügt.

Wie solide ist die Bilanz der Peach Property Group?

Wenn wir die letzten Bilanzdaten näher betrachten, sehen wir, dass die Peach Property Group Verbindlichkeiten in Höhe von 183,2 Millionen Euro hat, die innerhalb von 12 Monaten fällig sind, und Verbindlichkeiten in Höhe von 1,40 Milliarden Euro, die darüber hinaus fällig sind. Dem standen 22,7 Mio. € an Barmitteln und 55,8 Mio. € an Forderungen gegenüber, die innerhalb von 12 Monaten fällig waren. Damit sind die Verbindlichkeiten insgesamt 1,50 Mrd. € höher als die Barmittel und kurzfristigen Forderungen zusammen.

Dieses Defizit wirft einen Schatten auf das 203,2-Millionen-Euro-Unternehmen, das wie ein Koloss über den Normalsterblichen thront. Daher sollten wir die Bilanz des Unternehmens genau im Auge behalten, ohne Zweifel. Letztendlich würde die Peach Property Group wahrscheinlich eine umfangreiche Kapitalerhöhung benötigen, wenn ihre Gläubiger eine Rückzahlung fordern würden.

Wir messen die Schuldenlast eines Unternehmens im Verhältnis zu seiner Ertragskraft, indem wir die Nettoverschuldung durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) dividieren und berechnen, wie leicht das Ergebnis vor Zinsen und Steuern (EBIT) den Zinsaufwand deckt (Zinsdeckung). Auf diese Weise berücksichtigen wir sowohl die absolute Höhe der Verschuldung als auch die dafür gezahlten Zinssätze.

Die schwache Zinsdeckung von 1,2 und das beunruhigend hohe Verhältnis von Nettoverschuldung zu EBITDA von 26,9 haben unser Vertrauen in die Peach Property Group wie ein Schlag in die Magengrube getroffen. Dies bedeutet, dass wir das Unternehmen als hoch verschuldet betrachten. Noch beunruhigender ist, dass das EBIT der Peach Property Group in den letzten zwölf Monaten um 9,1 % gesunken ist. Wenn das so weitergeht, wird die Schuldentilgung wie ein Laufbandlauf sein - viel Aufwand für wenig Fortschritt. Bei der Analyse des Schuldenstandes ist die Bilanz der offensichtliche Ausgangspunkt. Aber es sind vor allem die künftigen Erträge, die darüber entscheiden werden, ob die Peach Property Group in der Lage sein wird, eine gesunde Bilanz aufrechtzuerhalten. Wenn Sie sich also auf die Zukunft konzentrieren wollen, können Sie sich diesen kostenlosen Bericht mit den Gewinnprognosen der Analysten ansehen.

Schließlich kann ein Unternehmen seine Schulden nur mit barem Geld tilgen, nicht mit Buchgewinnen. Wir müssen uns also genau ansehen, ob das EBIT zu einem entsprechenden freien Cashflow führt. In den letzten drei Jahren hat die Peach Property Group auf der Basis des freien Cashflows praktisch ein ausgeglichenes Ergebnis erzielt. Manch einer mag das für bedenklich halten, wenn man bedenkt, wie leicht es für das Unternehmen wäre, Schulden abzubauen.

Unsere Meinung

Auf den ersten Blick hat uns die Zinsdeckung der Peach Property Group skeptisch gemacht, und die Höhe der Gesamtverbindlichkeiten war nicht verlockender als ein leeres Restaurant in der belebtesten Nacht des Jahres. Auch die Umrechnung des EBIT in den freien Cashflow ist nicht gerade vertrauenserweckend. In Anbetracht der oben genannten Faktoren sind wir der Meinung, dass die Peach Property Group tatsächlich zu hoch verschuldet ist. Unserer Meinung nach bedeutet das, dass die Aktie ein ziemlich hohes Risiko darstellt und wahrscheinlich gemieden werden sollte; aber jedem sein eigener (Anlage-)Stil. Zweifellos erfahren wir am meisten über Schulden aus der Bilanz. Aber letztlich kann jedes Unternehmen auch Risiken enthalten, die außerhalb der Bilanz bestehen. Seien Sie sich bewusst, dass die Peach Property Group in unserer Investitionsanalyse 3 Warnzeichen aufweist, von denen 2 signifikant sind...

Letztendlich ist es manchmal einfacher, sich auf Unternehmen zu konzentrieren, die gar keine Schulden brauchen. Eine Liste mit Wachstumswerten ohne Nettoverschuldung steht unseren Lesern ab sofort 100% kostenlos zur Verfügung.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Peach Property Group unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.