Der von Charlie Munger von Berkshire Hathaway unterstützte externe Fondsmanager Li Lu nimmt kein Blatt vor den Mund, wenn er sagt: "Das größte Anlagerisiko ist nicht die Volatilität der Preise, sondern die Frage, ob Sie einen dauerhaften Kapitalverlust erleiden werden. Es scheint also, als wüssten die klugen Köpfe, dass Schulden - die in der Regel mit Konkursen einhergehen - ein sehr wichtiger Faktor sind, wenn es darum geht, das Risiko eines Unternehmens zu bewerten. Wir sehen, dass die Santhera Pharmaceuticals Holding AG(VTX:SANN) Schulden in ihrem Geschäft einsetzt. Aber ist diese Verschuldung ein Problem für die Aktionäre?

Warum sind Schulden ein Risiko?

Schulden sind ein Instrument, das Unternehmen beim Wachstum hilft, aber wenn ein Unternehmen nicht in der Lage ist, seine Kreditgeber zu bezahlen, dann ist es deren Gnade ausgeliefert. Im schlimmsten Fall kann ein Unternehmen in Konkurs gehen, wenn es seine Gläubiger nicht bezahlen kann. Eine üblichere (aber immer noch teure) Situation ist jedoch, dass ein Unternehmen seine Aktionäre zu einem niedrigen Aktienkurs verwässern muss, nur um die Schulden in den Griff zu bekommen. Indem sie die Verwässerung ersetzen, können Schulden jedoch ein sehr gutes Instrument für Unternehmen sein, die Kapital für Wachstumsinvestitionen mit hohen Renditen benötigen. Der erste Schritt bei der Betrachtung der Verschuldung eines Unternehmens besteht darin, die Barmittel und die Schulden zusammen zu betrachten.

Sehen Sie sich unsere neueste Analyse zu Santhera Pharmaceuticals Holding an

Wie hoch ist die Verschuldung von Santhera Pharmaceuticals Holding?

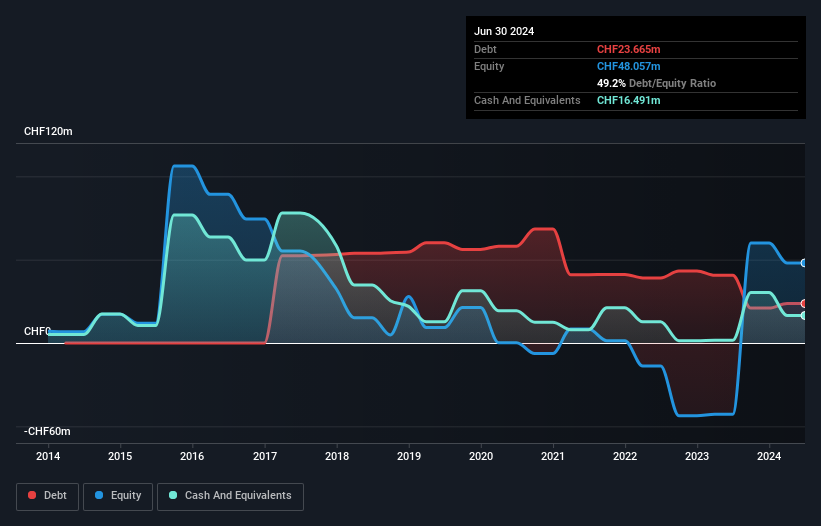

Die Grafik zeigt, dass Santhera Pharmaceuticals Holding im Juni 2024 Schulden in Höhe von 23,7 Mio. CHF hatte, gegenüber 40,6 Mio. CHF ein Jahr zuvor. Auf der anderen Seite verfügt das Unternehmen über 16,5 Mio. CHF an Barmitteln, was zu einer Nettoverschuldung von etwa 7,17 Mio. CHF führt.

Ein Blick auf die Verbindlichkeiten der Santhera Pharmaceuticals Holding

Ein Blick auf die letzten Bilanzdaten zeigt, dass Santhera Pharmaceuticals Holding Verbindlichkeiten in Höhe von CHF 53,1 Mio. hat, die innerhalb von 12 Monaten fällig werden, und Verbindlichkeiten in Höhe von CHF 7,14 Mio., die danach fällig werden. Demgegenüber stehen liquide Mittel in Höhe von CHF 16,5 Mio. und Forderungen im Wert von CHF 10,4 Mio., die innerhalb eines Jahres fällig werden. Die Verbindlichkeiten sind also um 33,3 Mio. CHF höher als die Kombination aus Barmitteln und kurzfristigen Forderungen.

Santhera Pharmaceuticals Holding hat eine Börsenkapitalisierung von CHF119,7 Mio., so dass das Unternehmen sehr wahrscheinlich Barmittel aufnehmen könnte, um seine Bilanz zu verbessern, wenn dies nötig wäre. Aber es ist klar, dass wir auf jeden Fall genau prüfen sollten, ob das Unternehmen seine Schulden ohne Verwässerung verwalten kann.

Um die Verschuldung eines Unternehmens im Verhältnis zu seinen Gewinnen zu bewerten, berechnen wir die Nettoverschuldung geteilt durch das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) und das Ergebnis vor Zinsen und Steuern (EBIT) geteilt durch den Zinsaufwand (die Zinsdeckung). Der Vorteil dieses Ansatzes ist, dass wir sowohl die absolute Höhe der Verschuldung (Nettoverschuldung im Verhältnis zum EBITDA) als auch den tatsächlichen Zinsaufwand im Zusammenhang mit dieser Verschuldung (Zinsdeckungsgrad) berücksichtigen.

Der niedrige Verschuldungsgrad der Santhera Pharmaceuticals Holding von 0,13 im Verhältnis zum EBITDA deutet zwar auf eine geringe Verschuldung hin, aber die Tatsache, dass der EBIT den Zinsaufwand im letzten Jahr nur um das 3,3-fache gedeckt hat, gibt uns zu denken. Aber die Zinszahlungen sind sicherlich ausreichend, um darüber nachzudenken, wie erschwinglich die Verschuldung ist. Bemerkenswert ist, dass die Santhera Pharmaceuticals Holding im letzten Jahr auf EBIT-Ebene einen Verlust machte, diesen aber in den letzten zwölf Monaten auf einen positiven EBIT von CHF 54 Mio. verbesserte. Die Bilanz ist eindeutig der Bereich, auf den man sich konzentrieren sollte, wenn man die Verschuldung analysiert. Aber es sind vor allem die zukünftigen Erträge, die darüber entscheiden werden, ob Santhera Pharmaceuticals Holding in der Lage sein wird, auch in Zukunft eine gesunde Bilanz zu haben. Wenn Sie also wissen wollen, was die Fachleute denken, könnte dieser kostenlose Bericht über die Gewinnprognosen der Analysten interessant für Sie sein.

Aber auch unsere letzte Überlegung ist wichtig, denn ein Unternehmen kann seine Schulden nicht mit Gewinnen auf dem Papier bezahlen; es braucht kaltes, hartes Geld. Es lohnt sich also zu prüfen, wie viel des Gewinns vor Zinsen und Steuern (EBIT) durch den freien Cashflow gedeckt ist. Im letzten Jahr verzeichnete Santhera Pharmaceuticals Holding einen freien Cashflow von 44% des EBIT, was schwächer ist, als wir erwarten würden. Das ist nicht gut, wenn es um die Rückzahlung von Schulden geht.

Unsere Meinung

Was die Bilanz betrifft, so war das herausragend Positive an Santhera Pharmaceuticals Holding die Tatsache, dass das Unternehmen in der Lage zu sein scheint, seine Verschuldung auf der Grundlage des EBITDA selbstbewusst zu handhaben. Die anderen Faktoren, die wir oben erwähnt haben, waren jedoch nicht so ermutigend. So scheint es zum Beispiel etwas schwierig zu sein, den Zinsaufwand mit dem EBIT zu decken. Wenn wir alle oben genannten Faktoren berücksichtigen, sind wir etwas vorsichtig, was die Verwendung von Fremdkapital durch Santhera Pharmaceuticals Holding betrifft. Wir sind uns zwar bewusst, dass Schulden die Eigenkapitalrendite verbessern können, aber wir empfehlen den Aktionären, die Verschuldung genau im Auge zu behalten, damit sie nicht weiter ansteigt. Bei der Analyse der Verschuldung ist die Bilanz eindeutig der wichtigste Bereich. Doch nicht alle Anlagerisiken sind in der Bilanz zu finden - ganz im Gegenteil. Diese Risiken können schwer zu erkennen sein. Jedes Unternehmen hat sie, und wir haben 3 Warnzeichen für Santhera Pharmaceuticals Holding ausgemacht, die Sie kennen sollten.

Wenn Sie nach all dem mehr an einem schnell wachsenden Unternehmen mit einer grundsoliden Bilanz interessiert sind, dann sollten Sie sich unverzüglich unsere Liste der Aktien mit Nettobargeldwachstum ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Santhera Pharmaceuticals Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.