Idorsia Ltd (VTX:IDIA) Aktie katapultiert sich um 38%, obwohl der Preis und das Geschäft immer noch hinter der Industrie zurückbleiben

Diejenigen, die Aktien von Idorsia Ltd(VTX:IDIA) halten, werden erleichtert sein, dass der Aktienkurs in den letzten dreißig Tagen um 38 % gestiegen ist, aber er muss weiter steigen, um den Schaden zu beheben, den er in den letzten Jahren in den Portfolios der Anleger verursacht hat. Dennoch ändert der 30-Tage-Sprung nichts an der Tatsache, dass längerfristig orientierte Aktionäre ihren Bestand durch den 83%igen Kursrückgang in den letzten zwölf Monaten dezimiert sahen.

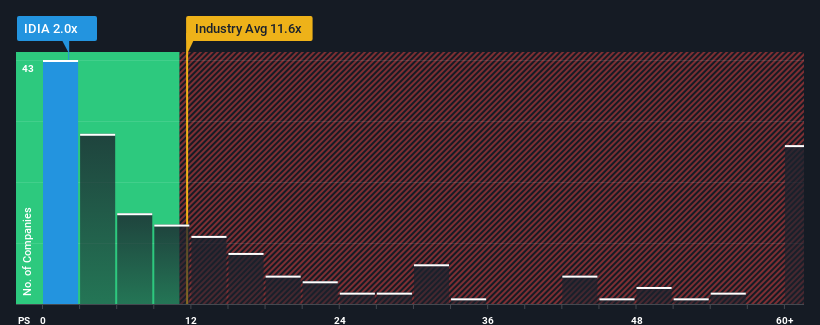

Selbst nach einem so großen Kurssprung, bei dem etwa die Hälfte der in der Schweizer Biotech-Branche tätigen Unternehmen ein Kurs-Umsatz-Verhältnis (oder "KGV") von über 6,9 aufweisen, ist Idorsia mit seinem KGV von 2 eine äußerst verlockende Aktie, die man sich ansehen sollte. Allerdings ist es nicht ratsam, das Kurs-Umsatz-Verhältnis für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so niedrig ist.

Siehe unsere letzte Analyse zu Idorsia

Wie sieht die jüngste Performance von Idorsia aus?

Die jüngste Zeit war für Idorsia erfreulich, da der Umsatz gestiegen ist, obwohl der durchschnittliche Umsatz der Branche rückläufig war. Es könnte sein, dass viele erwarten, dass sich die starke Umsatzentwicklung erheblich verschlechtern wird, möglicherweise stärker als in der Branche, die das KGV gedrückt hat. Diejenigen, die auf Idorsia setzen, werden hoffen, dass dies nicht der Fall ist und das Unternehmen die Branche weiterhin übertrifft.

Möchten Sie sich ein vollständiges Bild von den Analystenschätzungen für das Unternehmen machen? Dann wird Ihnen unser kostenloser Bericht über Idorsia dabei helfen, herauszufinden, was sich am Horizont abzeichnet.Passen die Umsatzprognosen zum niedrigen Kurs-Gewinn-Verhältnis?

Damit ein KGV wie das von Idorsia als vernünftig angesehen werden kann, muss ein Unternehmen deutlich schlechter abschneiden als die Branche.

Rückblickend hat das letzte Jahr einen explosiven Anstieg des Umsatzes des Unternehmens gebracht. In den letzten drei Jahren ist der Gesamtumsatz um 164 % gestiegen, was durch die unglaubliche kurzfristige Entwicklung unterstützt wurde. Man kann also mit Fug und Recht behaupten, dass das Unternehmen in letzter Zeit ein hervorragendes Umsatzwachstum verzeichnete.

Die Schätzungen der sieben Analysten, die das Unternehmen beobachten, gehen davon aus, dass die Einnahmen in den nächsten drei Jahren um 29 % pro Jahr steigen werden. Da für die Branche ein jährliches Wachstum von 84 % prognostiziert wird, ist das Unternehmen in der Lage, ein schwächeres Umsatzergebnis zu erzielen.

Anhand dieser Informationen wird deutlich, warum Idorsia zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Es scheint, dass die meisten Anleger von einem begrenzten künftigen Wachstum ausgehen und nur bereit sind, einen geringeren Betrag für die Aktie zu zahlen.

Was bedeutet das Kurs-Gewinn-Verhältnis von Idorsia für die Anleger?

Selbst nach einem so starken Kursanstieg liegt das Kurs-Gewinn-Verhältnis von Idorsia immer noch hinter dem Rest der Branche zurück. Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Unsere Analyse der Analystenprognosen von Idorsia bestätigt erwartungsgemäß, dass die enttäuschenden Umsatzprognosen des Unternehmens einen wesentlichen Beitrag zu seinem niedrigen Kurs-Umsatz-Verhältnis leisten. Der Pessimismus der Aktionäre in Bezug auf die Ertragsaussichten des Unternehmens scheint die Hauptursache für das niedrige KGV zu sein. Das Unternehmen braucht eine Wende des Schicksals, um einen Anstieg des KGV in der Zukunft zu rechtfertigen.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 4 Warnzeichen für Idorsia identifiziert ( 3 davon gefallen uns nicht), auf die Sie achten sollten.

Wenn Sie sich für Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit interessieren, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigen Kurs-Gewinn-Verhältnissen ansehen.

If you're looking to trade Idorsia, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Idorsia unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir stellen Kommentare zur Verfügung, die ausschließlich auf historischen Daten und Analystenprognosen beruhen und eine unvoreingenommene Methodik verwenden, und unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Bitte beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.