Es ist unten 28%, aber Swiss Steel Holding AG (VTX:STLN) könnte riskanter sein, als es aussieht

Die Aktionäre der Swiss Steel Holding AG(VTX:STLN) werden nicht erfreut sein, dass der Aktienkurs einen sehr rauen Monat hinter sich hat, in dem er um 28% gefallen ist und die positive Entwicklung der Vorperiode zunichte gemacht hat. Der jüngste Kursrückgang bildet den Abschluss eines katastrophalen Zwölfmonatszeitraums für die Aktionäre, die in dieser Zeit einen Verlust von 57 % hinnehmen mussten.

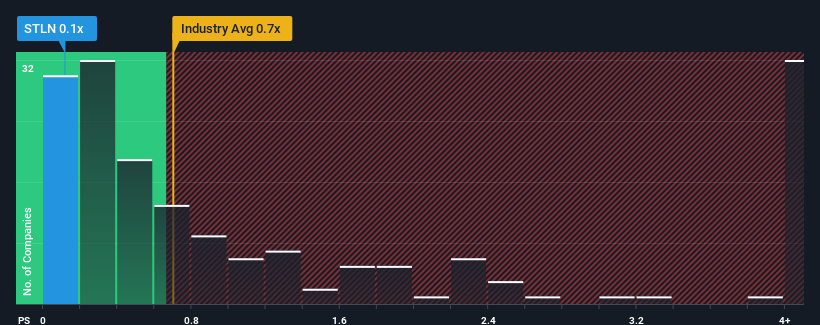

Nach dem starken Kursrückgang könnte das Kurs-Umsatz-Verhältnis (oder "KGV") der Swiss Steel Holding von 0,1x im Vergleich zur Metall- und Bergbaubranche in der Schweiz, in der etwa die Hälfte der Unternehmen ein KGV von über 0,7 haben und sogar KGVs von über 3 nicht selten sind, wie ein Kauf aussehen. Es ist jedoch nicht ratsam, das Kurs-Gewinn-Verhältnis für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es begrenzt ist.

Siehe unsere letzte Analyse zu Swiss Steel Holding

Wie sieht die jüngste Performance der Swiss Steel Holding aus?

Nehmen wir zum Beispiel an, dass die finanzielle Performance der Swiss Steel Holding in letzter Zeit schlecht war, da der Umsatz rückläufig war. Möglicherweise gehen viele davon aus, dass sich die enttäuschende Umsatzentwicklung fortsetzt oder beschleunigt, was das KGV drückt. Wenn Sie das Unternehmen mögen, würden Sie hoffen, dass dies nicht der Fall ist, so dass Sie möglicherweise Aktien aufkaufen können, während es in Ungnade fällt.

Möchten Sie sich ein vollständiges Bild von den Gewinnen, Umsätzen und dem Cashflow des Unternehmens machen? Dann hilft Ihnen unser kostenloser Bericht über die Swiss Steel Holding dabei, die historische Performance des Unternehmens zu beleuchten.Wird für die Swiss Steel Holding ein Umsatzwachstum prognostiziert?

Es gibt eine inhärente Annahme, dass ein Unternehmen schlechter abschneiden sollte als die Branche, damit ein KGV wie das von Swiss Steel Holding als angemessen betrachtet werden kann.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 20 % kein Grund zur Freude war. Einige sehr starke Jahre davor bedeuten jedoch, dass das Unternehmen in den letzten drei Jahren immer noch in der Lage war, seine Einnahmen um insgesamt beeindruckende 42 % zu steigern. Wir können also zunächst einmal bestätigen, dass das Unternehmen in diesem Zeitraum trotz einiger Schwierigkeiten im Allgemeinen sehr gute Arbeit bei der Steigerung der Einnahmen geleistet hat.

Im Vergleich zur einjährigen Wachstumsprognose der Branche von 1,2 % ist die jüngste mittelfristige Umsatzentwicklung deutlich verlockender

Vor diesem Hintergrund ist es merkwürdig, dass das Kurs-Gewinn-Verhältnis der Swiss Steel Holding unter dem der meisten anderen Unternehmen liegt. Offenbar sind die meisten Anleger nicht davon überzeugt, dass das Unternehmen seine jüngsten Wachstumsraten beibehalten kann.

Das Wichtigste zum Schluss

Das Kurs-Gewinn-Verhältnis (KGV) der Swiss Steel Holding hat sich zusammen mit dem Aktienkurs verschlechtert. Wir sind der Meinung, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern eher dazu dient, die aktuelle Anlegerstimmung und die Zukunftserwartungen zu messen.

Unsere Untersuchung der Swiss Steel Holding ergab, dass die dreijährigen Umsatztrends das Kurs-Umsatz-Verhältnis nicht annähernd so stark ansteigen lassen, wie wir es vorhergesagt hätten, da sie besser aussehen als die aktuellen Branchenerwartungen. Wenn wir ein robustes Umsatzwachstum sehen, das die Branche übertrifft, gehen wir davon aus, dass die künftige Leistung des Unternehmens mit erheblichen Risiken behaftet ist, was das Kurs-Gewinn-Verhältnis nach unten drückt. Während die jüngsten Ertragstrends der letzten Jahre darauf hindeuten, dass das Risiko eines Kursrückgangs gering ist, scheinen die Anleger die Wahrscheinlichkeit von Ertragsschwankungen in der Zukunft zu sehen.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 2 Warnzeichen für Swiss Steel Holding identifiziert , die Sie beachten sollten.

Wenn Sie sich nicht sicher sind, ob die Swiss Steel Holding ein starkes Unternehmen ist, können Sie sich in unserer interaktiven Liste von Aktien mit soliden Fundamentaldaten nach anderen Unternehmen umsehen, die Sie vielleicht übersehen haben.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Swiss Steel Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.