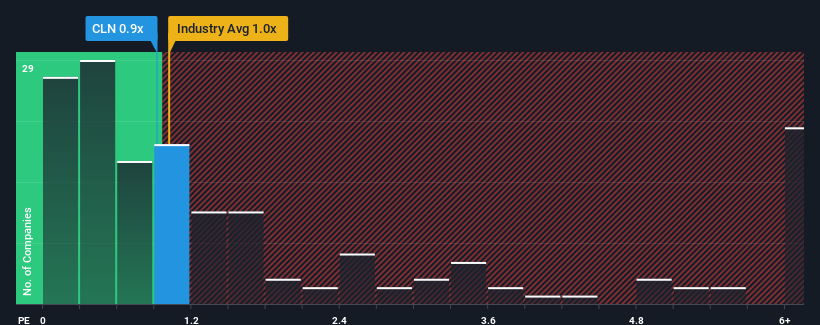

Das Kurs-Umsatz-Verhältnis (KGV) der Clariant AG(VTX:CLN) von 0,9 lässt das Unternehmen im Vergleich zur Chemiebranche in der Schweiz, in der etwa die Hälfte der Unternehmen ein KGV von mehr als 3,3 und sogar ein KGV von mehr als 6 aufweisen, im Moment wie einen guten Kauf erscheinen. Es ist jedoch nicht ratsam, das KGV für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so niedrig ist.

Sehen Sie sich unsere neueste Analyse für Clariant an

Wie sieht die jüngste Performance von Clariant aus?

Clariant könnte besser dastehen, da die Umsätze in letzter Zeit rückläufig waren, während die meisten anderen Unternehmen ein positives Umsatzwachstum verzeichneten. Offenbar gehen viele davon aus, dass die schwache Umsatzentwicklung anhalten wird, was das Kurs-Gewinn-Verhältnis gedrückt hat. Wenn Sie das Unternehmen immer noch mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise einige Aktien aufkaufen können, während es in Ungnade fällt.

Möchten Sie herausfinden, wie die Analysten die Zukunft von Clariant im Vergleich zur Branche einschätzen? In diesem Fall ist unser kostenloser Bericht ein guter Ausgangspunkt.Was sagen uns die Umsatzwachstumsmetriken über das niedrige KGV?

Es gibt eine inhärente Annahme, dass ein Unternehmen weit hinter der Branche zurückbleiben muss, damit ein KGV wie das von Clariant als angemessen betrachtet werden kann.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im vergangenen Jahr mit einem enttäuschenden Rückgang von 15 % keinen Grund zur Freude bot. Dies dämpfte die gute längerfristige Entwicklung, denn das dreijährige Umsatzwachstum beträgt immer noch bemerkenswerte 5,4 %. Die Aktionäre wären also mit den mittelfristigen Umsatzwachstumsraten in etwa zufrieden, auch wenn sie sich eine Fortsetzung des Laufs gewünscht hätten.

Die Analysten, die das Unternehmen beobachten, gehen davon aus, dass der Umsatz in den kommenden drei Jahren um 4,2 % pro Jahr steigen wird. Da für die Branche ein jährliches Wachstum von 5,1 % prognostiziert wird, ist das Unternehmen in der Lage, ein vergleichbares Ergebnis zu erzielen.

Angesichts dieser Informationen finden wir es seltsam, dass Clariant zu einem Kurs-Gewinn-Verhältnis gehandelt wird, das unter dem der Branche liegt. Möglicherweise sind die meisten Anleger nicht davon überzeugt, dass das Unternehmen die künftigen Wachstumserwartungen erfüllen kann.

Das Fazit zum Kurs-Gewinn-Verhältnis von Clariant

Im Allgemeinen bevorzugen wir die Verwendung des Kurs-Umsatz-Verhältnisses, um festzustellen, was der Markt über die allgemeine Gesundheit eines Unternehmens denkt.

Wir haben festgestellt, dass Clariant derzeit mit einem niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das prognostizierte Wachstum im Einklang mit der gesamten Branche steht. Wenn wir ein derartiges mittleres Umsatzwachstum sehen, gehen wir davon aus, dass es die potenziellen Risiken sind, die das Kurs-Gewinn-Verhältnis unter Druck setzen. Es scheint, dass einige tatsächlich mit einer Instabilität der Einnahmen rechnen, denn diese Bedingungen sollten den Aktienkurs normalerweise stärker stützen.

Es ist auch erwähnenswert, dass wir 3 Warnzeichen für Clariant gefunden haben, die Sie in Betracht ziehen sollten.

Wenn Sie an starken Unternehmen interessiert sind, die Gewinne erzielen, dann sollten Sie sich diese kostenlose Liste interessanter Unternehmen ansehen, die mit einem niedrigen KGV gehandelt werden (aber bewiesen haben, dass sie ihre Gewinne steigern können).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Clariant unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.