Seien Sie vorsichtig, bevor Sie auf Perrot Duval Holding S.A. (VTX:PEDU) aufspringen, auch wenn sie 26% billiger ist

Die Aktionäre von Perrot Duval Holding S.A.(VTX:PEDU), die darauf gewartet haben, dass etwas passiert, wurden mit einem Kursrückgang von 26% im letzten Monat enttäuscht. Anstatt belohnt zu werden, sitzen die Aktionäre, die in den letzten zwölf Monaten durchgehalten haben, nun auf einem Kursrückgang von 36 %.

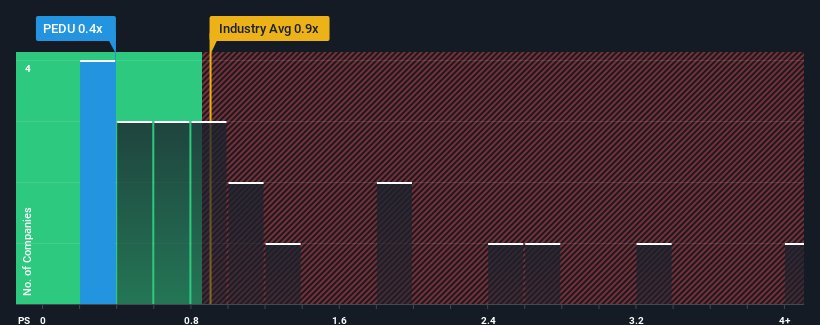

Nach einem so starken Kursrückgang und in Anbetracht der Tatsache, dass etwa die Hälfte der in der Schweizer Maschinenindustrie tätigen Unternehmen ein Kurs-Umsatz-Verhältnis (oder "KGV") von über 0,9 aufweisen, könnte die Perrot Duval Holding mit ihrem KGV von 0,4 eine solide Anlagemöglichkeit darstellen. Das Kurs-Gewinn-Verhältnis könnte jedoch aus einem bestimmten Grund niedrig sein, und es bedarf weiterer Untersuchungen, um festzustellen, ob es gerechtfertigt ist.

Siehe unsere letzte Analyse zu Perrot Duval Holding

Was bedeutet das Kurs-Umsatz-Verhältnis von Perrot Duval Holding für die Aktionäre?

Das Umsatzwachstum, das Perrot Duval Holding im letzten Jahr erzielt hat, wäre für die meisten Unternehmen mehr als akzeptabel. Vielleicht erwartet der Markt, dass diese annehmbare Umsatzentwicklung einbrechen wird, was das Kurs-Gewinn-Verhältnis niedrig hält. Wenn Sie das Unternehmen mögen, sollten Sie hoffen, dass dies nicht der Fall ist, damit Sie möglicherweise Aktien kaufen können, während es in Ungnade fällt.

Obwohl für die Perrot Duval Holding keine Analystenschätzungen vorliegen, können Sie sich anhand dieser kostenlosen Visualisierung ein Bild davon machen, wie das Unternehmen in Bezug auf Gewinn, Umsatz und Cashflow abschneidet.Wird für Perrot Duval Holding ein Ertragswachstum prognostiziert?

Um das Kurs-Gewinn-Verhältnis zu rechtfertigen, müsste Perrot Duval Holding ein langsames Wachstum aufweisen, das hinter dem der Branche zurückbleibt.

Rückblickend hat das Unternehmen im letzten Jahr einen ordentlichen Umsatzzuwachs von 13% erzielt. Dem ging eine hervorragende Periode voraus, in der die Einnahmen in den letzten drei Jahren um insgesamt 38 % stiegen. Wir können also zunächst bestätigen, dass das Unternehmen in dieser Zeit eine großartige Leistung bei der Steigerung seiner Einnahmen erbracht hat.

Im Vergleich zur Branche, für die in den nächsten 12 Monaten ein Rückgang von 0,4 % prognostiziert wird, ist die positive Dynamik des Unternehmens auf der Grundlage der jüngsten mittelfristigen Umsatzergebnisse derzeit ein Lichtblick.

Vor diesem Hintergrund ist es recht merkwürdig, dass das Kurs-Gewinn-Verhältnis der Perrot Duval Holding unter dem der meisten anderen Unternehmen liegt. Offensichtlich sind einige Aktionäre der Meinung, dass die jüngste Performance ihre Grenzen überschritten hat, und haben deutlich niedrigere Verkaufspreise akzeptiert.

Was bedeutet das Kurs-Gewinn-Verhältnis von Perrot Duval Holding für die Anleger?

Das Kurs-Gewinn-Verhältnis (KGV) der Perrot Duval Holding hat sich zusammen mit dem Aktienkurs verschlechtert. Im Allgemeinen ziehen wir es vor, das Kurs-Umsatz-Verhältnis nur zu verwenden, um festzustellen, wie der Markt die allgemeine Gesundheit eines Unternehmens einschätzt.

Wenn man sich die Zahlen ansieht, ist es überraschend, dass Perrot Duval Holding derzeit mit einem viel niedrigeren Kurs-Umsatz-Verhältnis als erwartet gehandelt wird, da das jüngste dreijährige Umsatzwachstum die Prognosen für eine sich abmühende Branche übertrifft. Es könnte einige größere unbeobachtete Risiken für die Einnahmen geben, die verhindern, dass das KGV dieser positiven Entwicklung entspricht. Das offensichtlichste Risiko besteht darin, dass die Umsatzentwicklung unter diesen schwierigen Branchenbedingungen nicht weiter überdurchschnittlich ausfällt. Es scheint, dass viele tatsächlich mit einer Instabilität der Einnahmen rechnen, denn diese relative Performance sollte dem Aktienkurs normalerweise Auftrieb geben.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 4 Warnzeichen für Perrot Duval Holding identifiziert , die Sie beachten sollten.

Wenn Ihnen Unternehmen mit einem soliden Gewinnwachstum in der Vergangenheit zusagen, sollten Sie sich diese kostenlose Sammlung anderer Unternehmen mit starkem Gewinnwachstum und niedrigem Kurs-Gewinn-Verhältnis ansehen.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Perrot Duval Holding unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.