Leclanché SA (VTX:LECN) Aktien fallen um 26% und sind bei diesen Kursen immer noch mit einem erhöhten Risiko behaftet

Zum Ärger einiger Aktionäre sind die Aktien von Leclanché SA(VTX:LECN) im letzten Monat um beachtliche 26% gesunken, womit sich die schreckliche Entwicklung des Unternehmens fortsetzt. Der Rückgang in den letzten 30 Tagen ist der Höhepunkt eines harten Jahres für die Aktionäre, in dem der Aktienkurs um 35% gefallen ist.

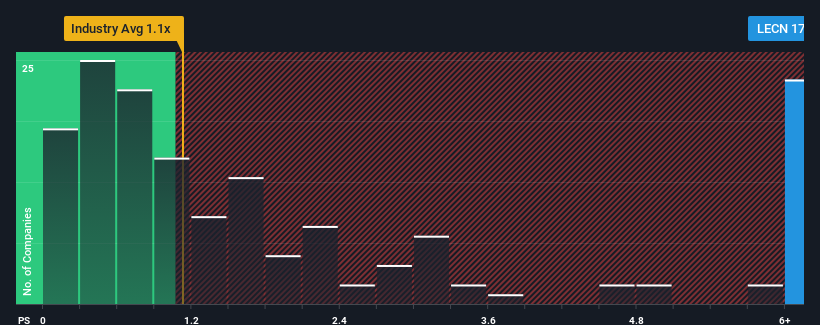

Trotz des starken Kursrückgangs könnte man meinen, dass Leclanché mit einem Kurs-Umsatz-Verhältnis (oder "KGV") von 17,2x eine Aktie ist, von der man die Finger lassen sollte, wenn man bedenkt, dass fast die Hälfte der Unternehmen in der Schweizer Elektroindustrie ein KGV von unter 1,7 haben. Allerdings ist es nicht ratsam, das Kurs-Umsatz-Verhältnis für bare Münze zu nehmen, denn es könnte eine Erklärung dafür geben, warum es so hoch ist.

Siehe unsere letzte Analyse zu Leclanché

Was bedeutet das Kurs-Umsatz-Verhältnis von Leclanché für die Aktionäre?

Die rückläufigen Umsätze von Leclanché in jüngster Zeit müssen zum Beispiel zu denken geben. Eine Möglichkeit ist, dass das Kurs-Gewinn-Verhältnis hoch ist, weil die Anleger glauben, dass das Unternehmen immer noch genug tun wird, um in naher Zukunft besser abzuschneiden als die breitere Branche. Das sollte man wirklich hoffen, denn sonst zahlt man einen ziemlich hohen Preis ohne besonderen Grund.

Möchten Sie ein vollständiges Bild von den Gewinnen, Umsätzen und dem Cashflow des Unternehmens erhalten? Dann hilft Ihnen unser kostenloser Bericht über Leclanché dabei, die historische Performance des Unternehmens zu beleuchten.Wird für Leclanché ein ausreichendes Ertragswachstum prognostiziert?

Das Kurs-Gewinn-Verhältnis (KGV) von Leclanché ist typisch für ein Unternehmen, von dem ein sehr starkes Wachstum und vor allem eine deutlich bessere Performance als in der Branche erwartet wird.

Ein Blick zurück zeigt, dass das Umsatzwachstum des Unternehmens im letzten Jahr mit einem enttäuschenden Rückgang von 4,3 % kein Grund zur Freude war. Infolgedessen sind auch die Einnahmen von vor drei Jahren insgesamt um 21 % zurückgegangen. Man kann also mit Fug und Recht behaupten, dass das Umsatzwachstum in letzter Zeit für das Unternehmen unerwünscht war.

Im Gegensatz zum Unternehmen wird für den Rest der Branche im nächsten Jahr ein Wachstum von 6,1 % erwartet, was den jüngsten mittelfristigen Umsatzrückgang des Unternehmens deutlich relativiert.

Vor diesem Hintergrund finden wir es besorgniserregend, dass das Kurs-Gewinn-Verhältnis (KGV) von Leclanché höher ist als das seiner Branchenkollegen. Offensichtlich sind viele Investoren des Unternehmens weitaus optimistischer, als es die jüngste Zeit vermuten lässt, und sind nicht bereit, ihre Aktien um jeden Preis loszulassen. Nur die Kühnsten würden davon ausgehen, dass diese Kurse nachhaltig sind, da eine Fortsetzung der jüngsten Umsatztrends den Aktienkurs irgendwann stark belasten dürfte.

Was bedeutet das KGV von Leclanché für die Anleger?

Die Aktien von Leclanché haben zwar gelitten, aber ihr Kurs-Gewinn-Verhältnis ist nach wie vor hoch. Wir sind der Meinung, dass das Kurs-Umsatz-Verhältnis nicht in erster Linie ein Bewertungsinstrument ist, sondern vielmehr ein Indikator für die aktuelle Anlegerstimmung und die Zukunftserwartungen.

Wir haben festgestellt, dass das Kurs-Umsatz-Verhältnis von Leclanché derzeit viel höher ist als erwartet, da die jüngsten Umsätze mittelfristig rückläufig waren. Da die Anleger mit einem Umsatzrückgang rechnen, ist die Wahrscheinlichkeit eines Stimmungsumschwungs recht hoch, der das Kurs-Gewinn-Verhältnis wieder auf das von uns erwartete Niveau bringen könnte. Solange sich die jüngsten mittelfristigen Bedingungen nicht merklich verbessern, wird es den Anlegern schwer fallen, den Aktienkurs als fairen Wert zu akzeptieren.

Vergessen Sie nicht, dass es auch andere Risiken geben kann. Wir haben zum Beispiel 5 Warnzeichen für Leclanché identifiziert ( 4 davon sind signifikant), die Sie beachten sollten.

Es ist wichtig, dass Sie nach einem großartigen Unternehmen Ausschau halten und nicht nur nach der erstbesten Idee, die Sie finden. Wenn also wachsende Rentabilität Ihrer Vorstellung von einem großartigen Unternehmen entspricht, werfen Sie einen Blick auf diese kostenlose Liste interessanter Unternehmen mit starkem Gewinnwachstum in jüngster Zeit (und einem niedrigen KGV).

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Leclanché unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

Haben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Alternativ können Sie auch eine E-Mail an editorial-team@simplywallst.com senden.

This article has been translated from its original English version, which you can find here.