Die Aktionäre von ABB (VTX:ABBN) haben in den letzten fünf Jahren einen CAGR von 26% erzielt

Das schlimmste Ergebnis nach dem Kauf von Aktien eines Unternehmens (ohne Hebelwirkung) wäre, wenn Sie Ihr gesamtes investiertes Geld verlieren. Aber auf der anderen Seite kann man mit einer wirklich guten Aktie weit mehr als 100 % gewinnen. So ist beispielsweise der Aktienkurs von ABB Ltd(VTX:ABBN) in den letzten sechs Monaten um 165 % gestiegen. Die meisten wären damit sehr zufrieden. Außerdem ist sie in einem Monat um 8,5 % gestiegen.

Vor diesem Hintergrund lohnt es sich zu prüfen, ob die zugrundeliegenden Fundamentaldaten des Unternehmens die Triebfeder für die langfristige Performance waren, oder ob es einige Diskrepanzen gibt.

Siehe unsere neueste Analyse zu ABB

In seinem Essay The Superinvestors of Graham-and-Doddsville beschreibt Warren Buffett, dass die Aktienkurse nicht immer den Wert eines Unternehmens rational widerspiegeln. Eine fehlerhafte, aber vernünftige Methode, um zu beurteilen, wie sich die Stimmung um ein Unternehmen verändert hat, ist der Vergleich des Gewinns je Aktie (EPS) mit dem Aktienkurs.

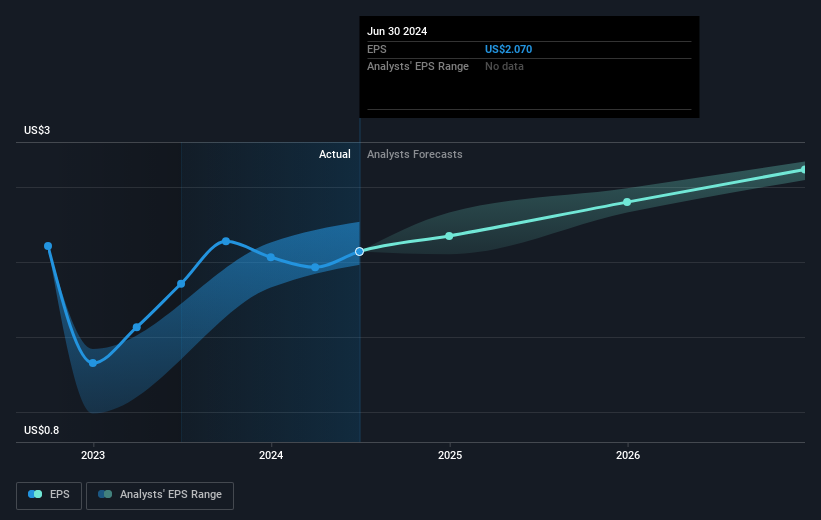

In den fünf Jahren, in denen der Aktienkurs gestiegen ist, hat ABB ein durchschnittliches Wachstum des Gewinns pro Aktie (EPS) von 38 % pro Jahr erzielt. Das EPS-Wachstum ist beeindruckender als der jährliche Kursanstieg von 22 % im gleichen Zeitraum. Daraus könnte man schließen, dass der breitere Markt gegenüber dieser Aktie vorsichtiger geworden ist.

Die nachstehende Grafik zeigt, wie sich der Gewinn pro Aktie im Laufe der Zeit verändert hat (die genauen Werte können durch Anklicken des Bildes angezeigt werden).

Es ist natürlich schön zu sehen, wie die Gewinne von ABB im Laufe der Jahre gewachsen sind, aber für die Aktionäre ist die Zukunft wichtiger. In dieser kostenlosen interaktiven Grafik können Sie sehen, wie sich die Bilanz im Laufe der Zeit verbessert (oder verschlechtert) hat.

Was ist mit den Dividenden?

Neben der Aktienkursrendite sollten Anleger auch die Gesamtrendite für die Aktionäre (Total Shareholder Return, TSR) berücksichtigen. Während die Aktienkursrendite nur die Veränderung des Aktienkurses widerspiegelt, umfasst der TSR den Wert der Dividenden (unter der Annahme, dass sie reinvestiert wurden) und den Nutzen einer diskontierten Kapitalerhöhung oder Abspaltung. Der TSR vermittelt ein umfassenderes Bild der von einer Aktie erzielten Rendite. Im Fall von ABB betrug der TSR in den letzten 5 Jahren 224 %. Das übertrifft die bereits erwähnte Aktienkursrendite. Dies ist weitgehend auf die Dividendenzahlungen zurückzuführen!

Eine andere Sichtweise

Es ist gut zu sehen, dass ABB seine Aktionäre in den letzten zwölf Monaten mit einer Gesamtrendite von 54 % belohnt hat. Darin ist natürlich die Dividende enthalten. Da der Einjahres-TSR besser ist als der Fünfjahres-TSR (letzterer liegt bei 26 % pro Jahr), scheint sich die Performance der Aktie in letzter Zeit verbessert zu haben. Jemand, der optimistisch ist, könnte die jüngste Verbesserung des TSR als Hinweis darauf betrachten, dass das Unternehmen selbst mit der Zeit besser wird. Ich finde es sehr interessant, den Aktienkurs langfristig als Indikator für die Unternehmensleistung zu betrachten. Aber um wirklich einen Einblick zu bekommen, müssen wir auch andere Informationen berücksichtigen. Nehmen wir zum Beispiel das allgegenwärtige Gespenst des Investitionsrisikos. Wir haben bei ABB 1 Warnzeichen identifiziert , die Sie im Rahmen Ihres Anlageprozesses berücksichtigen sollten.

Natürlich ist ABB vielleicht nicht die beste Aktie zum Kauf. Deshalb sollten Sie sich diese kostenlose Sammlung von Wachstumsaktien ansehen.

Bitte beachten Sie, dass die in diesem Artikel angegebenen Marktrenditen die marktgewichteten Durchschnittsrenditen der Aktien widerspiegeln, die derzeit an den Schweizer Börsen gehandelt werden.

If you're looking to trade ABB, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentDie Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob ABB unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.