Die Anleger des Flughafen Wien (VIE:FLU) werden sich über die hervorragende Rendite von 128% in den letzten fünf Jahren freuen

Bei jeder Aktie können Sie höchstens 100 % Ihres Geldes verlieren (vorausgesetzt, Sie setzen keine Hebelwirkung ein). Wenn Sie jedoch Aktien eines hochwertigen Unternehmens zum richtigen Preis kaufen, können Sie weit über 100 % gewinnen. So ist beispielsweise der Aktienkurs der Flughafen Wien Aktiengesellschaft(VIE:FLU) im letzten halben Jahrzehnt um 112 % gestiegen. Die meisten wären damit sehr zufrieden. In den letzten sieben Tagen ist sie um 1,1 % gefallen.

Schauen wir uns also an, ob die längerfristige Performance des Unternehmens mit der Entwicklung des zugrunde liegenden Geschäfts übereinstimmt.

Um Benjamin Graham zu paraphrasieren: Kurzfristig ist der Markt eine Wahlmaschine, aber langfristig ist er eine Waage. Eine fehlerhafte, aber vernünftige Methode, um zu beurteilen, wie sich die Stimmung gegenüber einem Unternehmen verändert hat, ist der Vergleich des Gewinns pro Aktie (EPS) mit dem Aktienkurs.

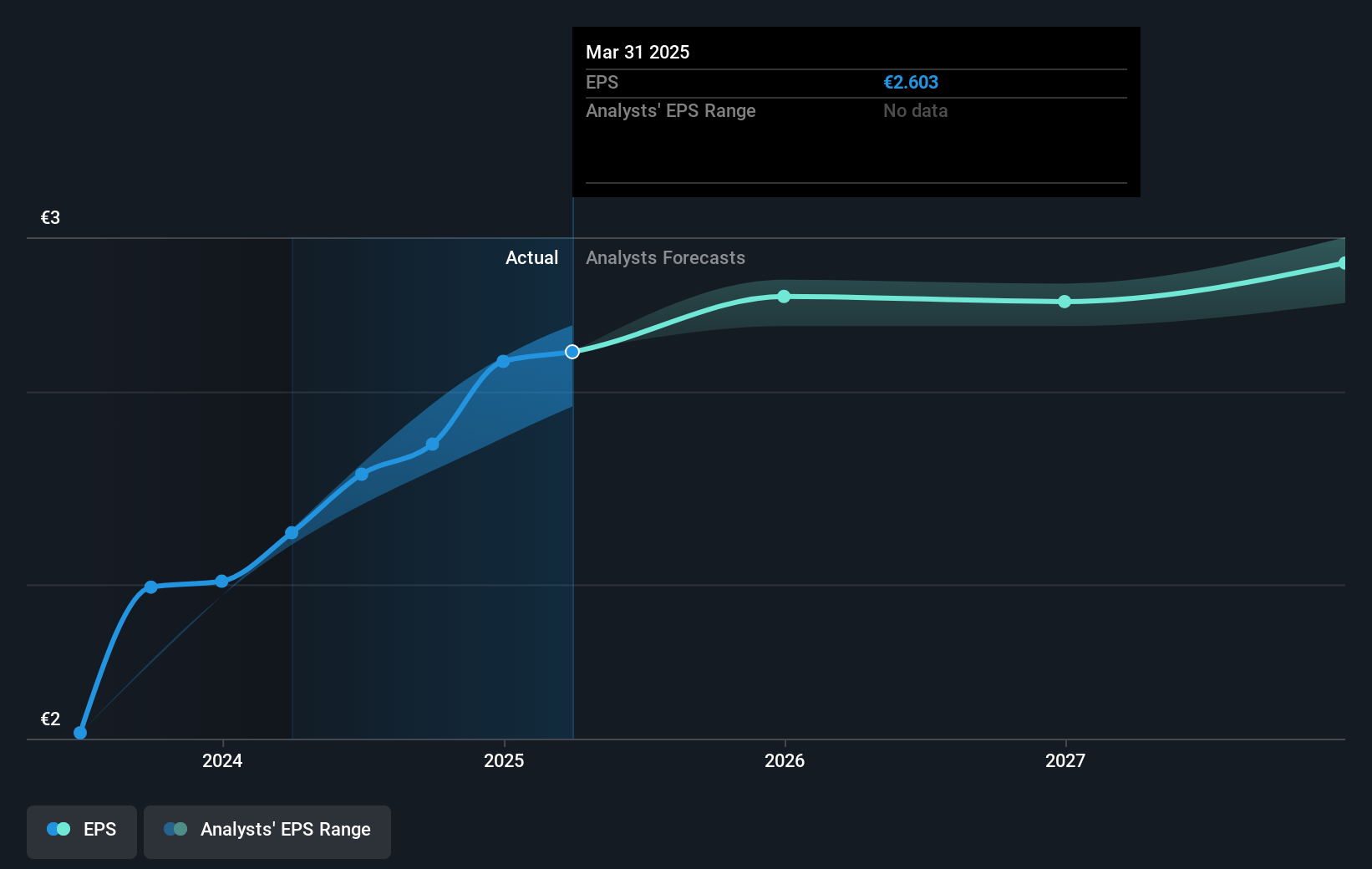

Über ein halbes Jahrzehnt konnte der Flughafen Wien seinen Gewinn pro Aktie um 7,8 Prozent pro Jahr steigern. Dieses EPS-Wachstum ist geringer als der durchschnittliche jährliche Kursanstieg von 16 Prozent. Man kann also davon ausgehen, dass der Markt das Unternehmen höher einschätzt als noch vor fünf Jahren. Das ist nicht unbedingt überraschend, wenn man die fünfjährige Erfolgsbilanz des Gewinnwachstums betrachtet.

Nachstehend sehen Sie, wie sich der Gewinn je Aktie im Laufe der Zeit verändert hat (die genauen Werte erfahren Sie durch Klicken auf das Bild).

Es ist natürlich schön zu sehen, wie der Flughafen Wien seine Gewinne über die Jahre hinweg gesteigert hat, aber für die Aktionäre ist die Zukunft wichtiger. Es könnte sich lohnen, einen Blick auf unseren kostenlosen Bericht über die Entwicklung der Finanzlage des Unternehmens zu werfen.

Was ist mit der Dividende?

Neben der Aktienkursrendite sollten Anleger auch die Gesamtrendite für die Aktionäre (Total Shareholder Return, TSR) berücksichtigen. Während die Aktienkursrendite nur die Veränderung des Aktienkurses widerspiegelt, umfasst der TSR den Wert der Dividenden (unter der Annahme, dass sie reinvestiert wurden) und den Nutzen einer diskontierten Kapitalerhöhung oder Abspaltung. Man kann sagen, dass der TSR bei Aktien, die eine Dividende zahlen, ein vollständigeres Bild vermittelt. Der TSR des Flughafen Wien lag in den letzten 5 Jahren bei 128 % und damit über der oben erwähnten Kursrendite. Und es ist nicht schwer zu erraten, dass die Dividendenausschüttung die Divergenz weitgehend erklärt!

Eine andere Sichtweise

Die Aktionäre des Flughafen Wien erzielten im Berichtsjahr eine Gesamtrendite von 8,3 Prozent. Das ist leider weniger als die Marktrendite. Betrachtet man den Fünfjahreszeitraum, so ist die Rendite sogar noch besser und liegt bei 18 Prozent pro Jahr. Es ist durchaus möglich, dass das Unternehmen weiterhin erfolgreich arbeitet, auch wenn die Kursgewinne nachlassen. Ich finde es sehr interessant, den Aktienkurs auf lange Sicht als Indikator für die Unternehmensleistung zu betrachten. Aber um wirklich einen Einblick zu bekommen, müssen wir auch andere Informationen berücksichtigen. Ein typisches Beispiel: Wir haben 1 Warnzeichen für den Flughafen Wien entdeckt, auf das Sie achten sollten.

Wenn Sie sich lieber ein anderes Unternehmen ansehen möchten - eines mit potenziell besseren Finanzdaten -, dann sollten Sie sich diese kostenlose Liste von Unternehmen, die bewiesen haben, dass sie ihre Erträge steigern können, nicht entgehen lassen .

Bitte beachten Sie, dass die in diesem Artikel angeführten Marktrenditen die marktgewichteten Durchschnittsrenditen von Aktien widerspiegeln, die derzeit an österreichischen Börsen gehandelt werden.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Flughafen Wien unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Haben Sie Bedenken bezüglich des Inhalts? Setzen Sie sich direkt mit uns in Verbindung. Oder senden Sie eine E-Mail an editorial-team (at) simplywallst.com.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.