Der robuste Ergebnisbericht der Strabag SE(VIE:STR) konnte den Markt für die Aktie nicht bewegen. Wir haben ein wenig nachgeforscht und sind in den Details auf einige besorgniserregende Faktoren gestoßen.

Sehen Sie sich unsere neueste Analyse zu Strabag an

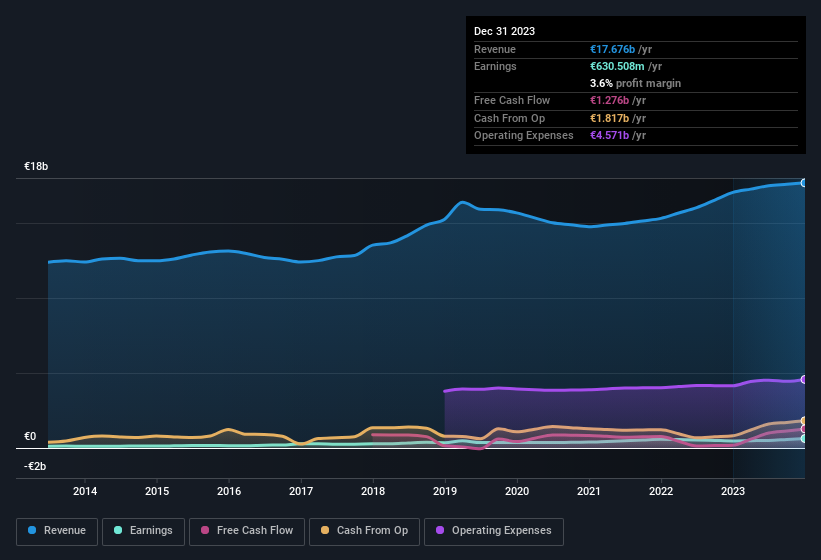

Vergrößerung der Strabag-Ergebnisse

Eine wichtige Finanzkennzahl, mit der gemessen wird, wie gut ein Unternehmen seinen Gewinn in freien Cashflow (FCF) umwandelt, ist die Abgrenzungsquote. Im Klartext: Diese Kennzahl subtrahiert den FCF vom Nettogewinn und teilt diese Zahl durch das durchschnittliche Betriebsvermögen des Unternehmens in diesem Zeitraum. Die Kennzahl zeigt uns, um wie viel der Gewinn eines Unternehmens seinen FCF übersteigt.

Daher ist es eigentlich gut, wenn ein Unternehmen eine negative Rückstellungsquote hat, aber schlecht, wenn seine Rückstellungsquote positiv ist. Eine Rückstellungsquote von über Null ist zwar wenig besorgniserregend, wir halten es jedoch für erwähnenswert, wenn ein Unternehmen eine relativ hohe Rückstellungsquote aufweist. Insbesondere gibt es einige wissenschaftliche Erkenntnisse, die darauf hindeuten, dass eine hohe Rückstellungsquote im Allgemeinen ein schlechtes Zeichen für kurzfristige Gewinne ist.

Für das Jahr bis Dezember 2023 hatte Strabag eine Rückstellungsquote von -0,37. Das heißt, dass die statutarischen Gewinne deutlich unter dem freien Cashflow lagen. Tatsächlich hatte das Unternehmen im letzten Jahr einen freien Cashflow von 1,3 Mrd. €, was deutlich mehr war als der gesetzliche Gewinn von 630,5 Mio. €. Der freie Cashflow von Strabag hat sich im letzten Jahr verbessert, was im Allgemeinen positiv zu bewerten ist. Dennoch gibt es noch mehr zu beachten. Wir müssen auch die Auswirkungen ungewöhnlicher Posten auf den statutarischen Gewinn (und damit auf die Rückstellungsquote) berücksichtigen und die Auswirkungen der Ausgabe neuer Aktien durch das Unternehmen beachten.

Sie fragen sich vielleicht, was die Analysten in Bezug auf die künftige Rentabilität prognostizieren. Zum Glück können Sie hier klicken, um ein interaktives Diagramm zu sehen, das die zukünftige Rentabilität auf der Grundlage ihrer Schätzungen darstellt.

Ein wesentlicher Aspekt bei der Bewertung der Ertragsqualität ist die Frage, wie stark ein Unternehmen seine Aktionäre verwässert. Tatsächlich hat Strabag die Anzahl der ausgegebenen Aktien in den letzten zwölf Monaten um 15 % erhöht, indem neue Aktien ausgegeben wurden. Daher erhält jede Aktie nun einen kleineren Anteil am Gewinn. Sich über den Reingewinn zu freuen und dabei die Verwässerung zu ignorieren, ist so, als würde man sich über ein einziges Stück einer größeren Pizza freuen, aber die Tatsache ignorieren, dass die Pizza jetzt in viel mehr Stücke geschnitten ist. Ein Diagramm zum EPS von Strabag können Sie hier sehen.

Ein Blick auf die Auswirkungen der Verwässerung von Strabag auf den Gewinn pro Aktie (EPS)

Wie Sie oben sehen können, ist der Nettogewinn der Strabag in den letzten Jahren gestiegen, mit einem jährlichen Zuwachs von 60 % über drei Jahre. Und der Gewinnanstieg von 33 % im letzten Jahr erscheint auf den ersten Blick beeindruckend. Andererseits ist der Gewinn je Aktie in dieser Zeit nur um 37 % gestiegen. Sie sehen also ganz klar, dass sich die Verwässerung auf die Gewinne der Aktionäre auswirkt.

Langfristig sollte das Wachstum des Gewinns je Aktie zu einem Anstieg des Aktienkurses führen. Es ist also sicherlich positiv für die Aktionäre, wenn Strabag den Gewinn pro Aktie kontinuierlich steigern kann. Wenn jedoch der Gewinn steigt, während der Gewinn je Aktie stagniert (oder sogar sinkt), dann werden die Aktionäre möglicherweise nicht viel davon haben. Für den normalen Privataktionär ist der Gewinn je Aktie ein guter Maßstab, um seinen hypothetischen "Anteil" am Gewinn des Unternehmens zu überprüfen.

Die Auswirkung ungewöhnlicher Posten auf den Gewinn

Überraschenderweise wurde der Gewinn auf dem Papier durch ungewöhnliche Posten in Höhe von 107 Mio. € erhöht, da Strabag aufgrund seiner periodengerechten Abgrenzung eine hohe Cash Conversion aufweist. Wir können nicht leugnen, dass höhere Gewinne uns im Allgemeinen optimistisch stimmen, aber wir würden es vorziehen, wenn der Gewinn nachhaltig wäre. Wir haben die Zahlen der meisten börsennotierten Unternehmen weltweit überprüft, und es ist sehr üblich, dass ungewöhnliche Posten einmaliger Natur sind. Und das ist auch nicht anders zu erwarten, wenn man bedenkt, dass diese Erhöhungen als 'ungewöhnlich' bezeichnet werden. Wenn Strabag diesen Beitrag nicht wiederholt, dann würden wir bei sonst gleichen Bedingungen einen Gewinnrückgang für das laufende Jahr erwarten.

Unsere Meinung zur Gewinnentwicklung der Strabag

Zusammenfassend lässt sich sagen, dass die Rückstellungsquote der Strabag darauf hindeutet, dass ihre Gewinne gut durch Barmittel gedeckt sind, aber der Schub durch ungewöhnliche Posten wird sich wahrscheinlich nicht dauerhaft wiederholen. In der Zwischenzeit war die Verwässerung ein Nachteil für die Aktionäre. In Anbetracht dieser Faktoren sind wir der Meinung, dass die satzungsmäßigen Gewinne der Strabag kein allzu schlechtes Bild des Unternehmens vermitteln. Bei der Analyse einer Aktie sollte man die damit verbundenen Risiken nicht außer Acht lassen. Seien Sie sich bewusst, dass Strabag in unserer Investmentanalyse 4 Warnzeichen aufweist, von denen 2 signifikant sind...

Bei unserer Untersuchung der Strabag haben wir uns auf bestimmte Faktoren konzentriert, die die Erträge besser aussehen lassen können, als sie sind. Aber es gibt noch viele andere Möglichkeiten, sich eine Meinung über ein Unternehmen zu bilden. Viele Menschen betrachten beispielsweise eine hohe Eigenkapitalrendite als Anzeichen für eine günstige Betriebswirtschaft, während andere gerne "dem Geld folgen" und nach Aktien suchen, die von Insidern gekauft werden. Auch wenn Sie dafür ein wenig recherchieren müssen, können Sie diese kostenlose Sammlung von Unternehmen mit hoher Eigenkapitalrendite oder diese Liste von Aktien, die Insider kaufen, als nützlich erachten.

Die Bewertung ist komplex, aber wir sind hier, um sie zu vereinfachen.

Finden Sie heraus, ob Strabag unter- oder überbewertet ist, mit unserer detaillierten Analyse, die Schätzungen des fairen Wertes, potenzielle Risiken, Dividenden, Insidergeschäfte und die finanzielle Lage des Unternehmens enthält .

Zugang zur kostenlosen AnalyseHaben Sie Feedback zu diesem Artikel? Sind Sie über den Inhalt besorgt? Setzen Sie sich direkt mit uns in Verbindung. Sie können auch eine E-Mail an editorial-team (at) simplywallst.com senden.

Dieser Artikel von Simply Wall St ist allgemeiner Natur. Wir kommentieren ausschließlich auf der Grundlage historischer Daten und Analystenprognosen und verwenden dabei eine unvoreingenommene Methodik. Unsere Artikel sind nicht als Finanzberatung gedacht. Er stellt keine Empfehlung zum Kauf oder Verkauf von Aktien dar und berücksichtigt weder Ihre Ziele noch Ihre finanzielle Situation. Unser Ziel ist es, Ihnen eine langfristig orientierte Analyse auf der Grundlage von Fundamentaldaten zu bieten. Beachten Sie, dass unsere Analyse möglicherweise nicht die neuesten kursrelevanten Unternehmensmeldungen oder qualitatives Material berücksichtigt. Simply Wall St hat keine Position in den genannten Aktien.

This article has been translated from its original English version, which you can find here.