伯克希尔-哈撒韦公司查理-芒格支持的外部基金经理李路毫不讳言地说:"最大的投资风险不是价格的波动,而是你是否会遭受永久性的资本损失。 因此,当你考虑某只股票的风险有多高时,显然需要考虑债务问题,因为过多的债务会让公司陷入困境。 我们注意到,华纳兄弟探索公司(纳斯达克股票代码:WBD)的资产负债表上确实有债务。 但真正的问题是,这些债务是否会使公司面临风险。

为什么债务会带来风险?

一般来说,只有当公司无法通过筹集资金或利用自有现金流轻松偿还债务时,债务才会成为真正的问题。 最终,如果公司无法履行偿还债务的法律义务,股东可能会一无所有。 然而,更常见(但仍然痛苦)的情况是,公司不得不低价筹集新股本,从而永久性地稀释股东。 尽管如此,最常见的情况是公司对债务进行合理的管理--对自身有利。 在考虑一家企业使用多少债务时,首先要将其现金和债务放在一起看。

华纳兄弟探索公司有多少债务?

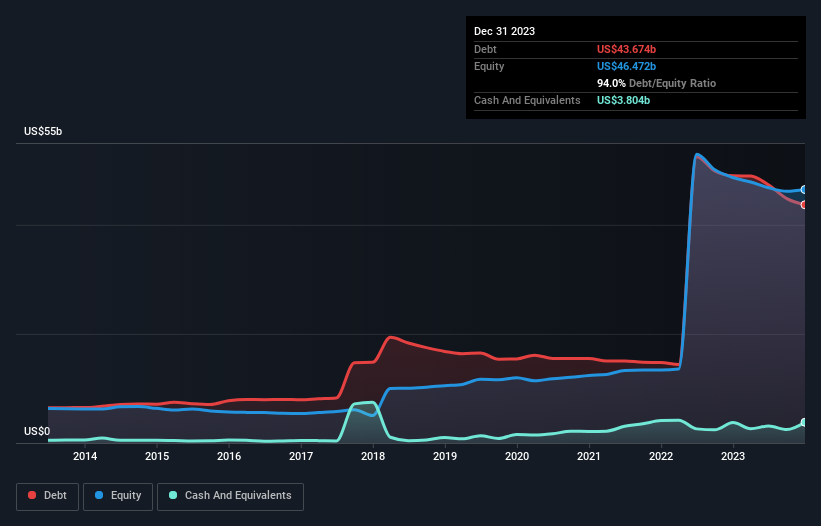

如下所示,截至 2023 年 12 月,华纳兄弟发现公司的债务为 437 亿美元,低于上一年的 490 亿美元。 不过,由于华纳兄弟发现公司拥有 38 亿美元的现金储备,其净债务较少,约为 399 亿美元。

华纳兄弟探索公司的资产负债表有多健康?

根据最新公布的资产负债表,华纳兄弟探索公司在 12 个月内到期的负债为 153 亿美元,12 个月后到期的负债为 610 亿美元。 与此相抵,该公司有 38 亿美元的现金和 45.3 亿美元的应收账款在 12 个月内到期。 因此,其负债总额比现金和短期应收账款的总和多 679 亿美元。

这对市值 203 亿美元的公司本身来说是个沉重的负担,就像一个孩子背着装满书本、运动器材和小号的大背包在苦苦挣扎。 因此,我们认为股东们需要密切关注此事。 归根结底,如果债权人要求偿还债务,华纳兄弟发现公司可能需要进行大规模的资本重组。 在分析债务水平时,资产负债表显然是一个起点。 但是,未来的收益才是决定华纳兄弟探索公司能否在未来保持健康资产负债表的最重要因素。 因此,如果您关注未来,可以查看这份免费 报告,其中显示了分析师的盈利预测。

在过去的 12 个月里,华纳兄弟探索公司报告的收入为 410 亿美元,增长了 22%,但没有报告任何息税前利润。 股东们可能都希望它能实现利润增长。

注意事项

华纳兄弟发现公司的收入增长固然值得赞赏,但其息税前利润(EBIT)亏损却并不理想。 具体来说,息税前利润亏损达 5.76 亿美元。 如果考虑到上述重大负债,我们对这项投资极为谨慎。 尽管如此,该公司仍有可能扭转颓势。 不过,考虑到该公司在过去 12 个月里亏损了 31 亿美元,而且流动资产不多,我们不会下注。 因此,虽然认为该公司会倒闭并不明智,但我们确实认为它有风险。 当我认为一家公司有一定风险时,我认为有责任查看内部人士是否报告了任何股票销售情况。幸运的是,您可以 点击这里查看我们绘制的华纳兄弟发现公司内部交易图。

最后,最好还是关注那些没有净债务的公司。您可以访问我们的此类公司(均有利润增长记录)特别列表。这是免费的。

Valuation is complex, but we're here to simplify it.

Discover if Warner Bros. Discovery might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis对本文有反馈意见?对内容有疑问?请 直接与我们 联系 。 或者,发送电子邮件至 editorial-team (at) simplywallst.com。

本文由 Simply Wall St 撰写,属一般性文章。我们仅根据历史数据和分析师预测,采用公正的方法提供评论,我们的文章无意作为财务建议。本文不构成买卖任何股票的建议,也不考虑您的目标或财务状况。我们旨在为您提供由基本面数据驱动的长期重点分析。请注意,我们的分析可能不包括最新的价格敏感公司公告或定性材料。Simply Wall St 不持有上述任何股票。

This article has been translated from its original English version, which you can find here.