Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite risk ile eş anlamlı olmaktan uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. The Southern Company 'nin(NYSE:SO) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Southern için son analizimizi görüntüleyin

Southern Ne Kadar Borç Taşıyor?

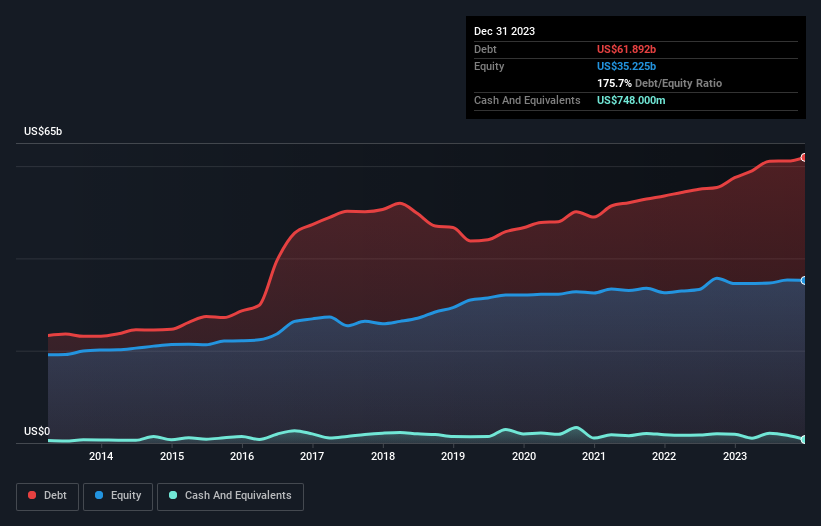

Aşağıda görebileceğiniz gibi, Aralık 2023 sonunda Southern'ın bir yıl önceki 57,5 milyar ABD doları seviyesinden 61,9 milyar ABD doları seviyesine yükselmiş borcu bulunmaktadır. Daha fazla ayrıntı için resme tıklayın. Çok fazla nakdi olmadığı için net borç yaklaşık olarak aynıdır.

Southern'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine baktığımızda Southern'in 12 ay içinde ödenmesi gereken 13,5 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde ödenmesi gereken 90,6 milyar ABD$ tutarında yükümlülüğü olduğunu görüyoruz. Öte yandan, 748,0 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 3,96 milyar ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 99,4 milyar ABD Doları daha fazladır.

Bu açığın şirketin 75,3 milyar ABD$'lık devasa piyasa değerinden daha yüksek olduğu göz önüne alındığında, hissedarların Southern'in borç seviyelerini, çocuğunun ilk kez bisiklete binmesini izleyen bir ebeveyn gibi izlemeleri gerektiğini düşünüyoruz. Şirketin bilançosunu hızlı bir şekilde temizlemek zorunda kaldığı senaryoda, hissedarların kapsamlı bir sulandırmaya maruz kalması muhtemel görünüyor.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Southern 5,4 gibi oldukça yüksek bir borç/FAVÖK oranına sahiptir ve bu da anlamlı bir borç yüküne işaret etmektedir. Ancak, 2,6'lık faiz karşılama oranı oldukça güçlüdür ve bu da iyiye işarettir. Neyse ki Southern geçtiğimiz yıl FAVÖK'ünü %2,3 oranında artırarak borcunu kazancına oranla yavaş yavaş azalttı. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Southern'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Dolayısıyla, FVÖK'ün serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yıl boyunca Southern çok fazla nakit yaktı. Yatırımcılar hiç şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Açıkçası Southern'ın hem net borcunun FAVÖK'e oranı hem de FAVÖK'ü serbest nakit akışına dönüştürme geçmişi bizi borç seviyelerinden oldukça rahatsız ediyor. Ancak en azından FVÖK büyüme oranı o kadar da kötü değil. Ayrıca Southern'ın genellikle oldukça defansif olduğu düşünülen Elektrik Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Genel olarak, Southern'ın bilançosunun işletme için gerçekten büyük bir risk olduğu görülüyor. Dolayısıyla bu hisseye karşı, aç bir kedi yavrusunun sahibinin balık havuzuna düşmek üzere olduğu kadar temkinliyiz: bir kere ısırılan iki kere utanır derler. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Güney için farkında olmanız gereken 3 uyarı işareti belirledik (1 tanesi göz ardı edilemez) .

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Southern 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.