Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, "Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Black Hills Corporation 'ın (NYSE:BKH ) işinde borç kullandığını görebiliyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Black Hills için en son analizimize bakın

Black Hills'in Net Borcu Nedir?

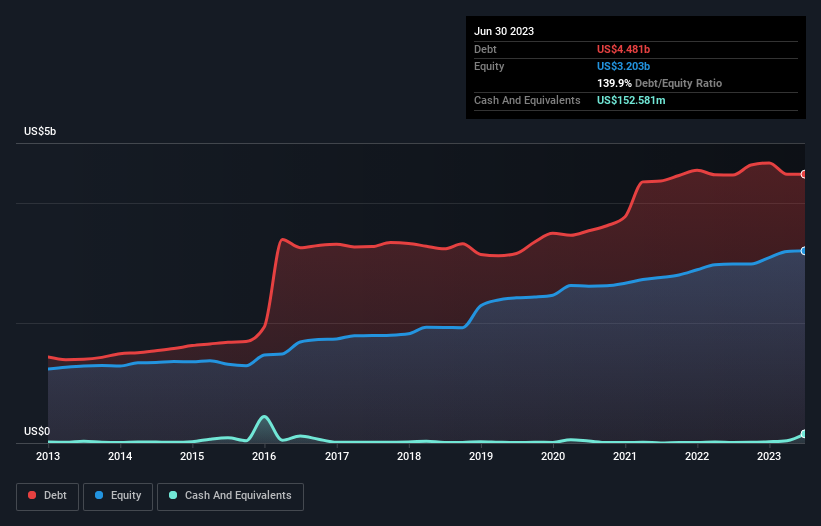

Aşağıda görebileceğiniz gibi, Black Hills'in Haziran 2023 itibariyle 4,48 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yıl ile hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Bununla birlikte, 152,6 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 4,33 milyar ABD dolarıdır.

Black Hills'in Bilançosu Ne Kadar Güçlü?

En son bilançosuna göre Black Hills'in bir yıl içinde vadesi gelen 977,9 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 5,23 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 152,6 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 278,6 milyon ABD$ değerinde alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 5,78 milyar ABD$ daha fazla yükümlülüğe sahiptir.

Buradaki eksiklik, 3,28 milyar ABD doları değerindeki şirketin üzerinde, bir çocuğun kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele etmesi gibi ağır bir yük oluşturuyor. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Ne de olsa Black Hills bugün alacaklılarına ödeme yapmak zorunda kalsa muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Black Hills, 6,2 gibi oldukça yüksek bir borç/FAVÖK oranına sahip ve bu da anlamlı bir borç yüküne işaret ediyor. Ancak, 2,6'lık faiz karşılama oranı oldukça güçlüdür ve bu da iyiye işarettir. Daha da endişe verici olan ise Black Hills'in geçen yıl FAVÖK'ünün %2,4 oranında düşmesine izin vermiş olmasıdır. Bu şekilde devam ederse borcunu ödemek koşu bandında koşmaya benzeyecek - çok fazla ilerleme için çok fazla çaba. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Black Hills'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecek. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda, Black Hills toplamda önemli ölçüde negatif serbest nakit akışı gördü. Bu durum büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getiriyor.

Bizim Görüşümüz

Görünüşe bakılırsa, Black Hills'in FVÖK'ü serbest nakit akışına dönüştürmesi bizi hisse senedi konusunda kararsız bıraktı ve toplam borç seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Bununla birlikte, FVÖK'ünü büyütme kabiliyeti o kadar da endişe verici değil. Black Hills'in genellikle oldukça defansif olduğu düşünülen Entegre Kamu Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Yukarıda bahsedilen tüm faktörler göz önüne alındığında, Black Hills'in çok fazla borcu var gibi görünüyor. Bu tür bir risklilik bazıları için sorun olmayabilir, ancak bizim için kesinlikle uygun değil. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Black Hills'te tespit ettiğimiz 3 uyarı işaretini (göz ardı edilemeyecek 1 tanesi dahil) öğrenmelisiniz.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Black Hills 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.