Bu 4 Önlem ReNew Energy Global'in (NASDAQ:RNW) Borcu Riskli Bir Şekilde Kullandığını Gösteriyor

Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, ReNew Energy Global Plc(NASDAQ:RNW) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette, pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

ReNew Energy Global için son analizimizi görüntüleyin

ReNew Energy Global'in Net Borcu Nedir?

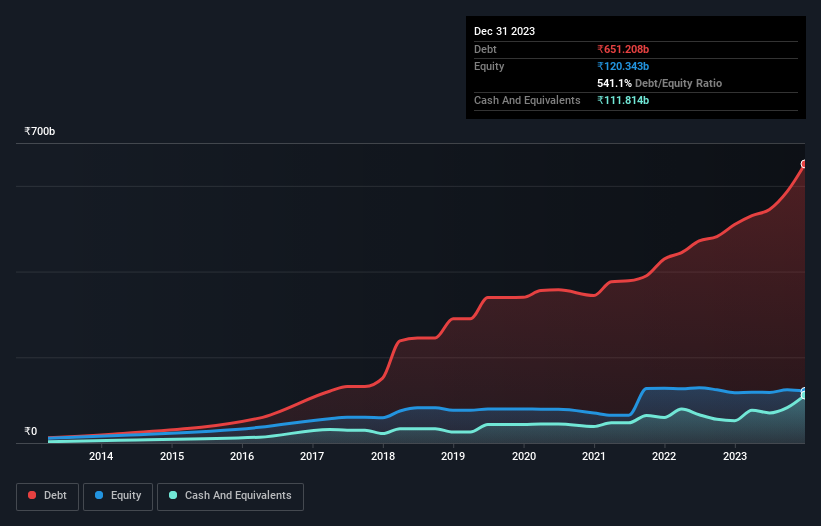

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Aralık 2023'te ReNew Energy Global'in bir yıl içinde ₹509,7 milyar dolardan ₹651,2 milyar dolara yükseldiğini gösteriyor. Diğer taraftan, 111,8 milyar ₹ nakde sahiptir ve bu da yaklaşık 539,4 milyar ₹ net borca yol açmaktadır.

ReNew Energy Global'in Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, ReNew Energy Global'in 12 ay içinde ödenmesi gereken 164,5 milyar ₹ yükümlülükleri ve 12 aydan uzun vadede ödenmesi gereken 601,9 milyar ₹ yükümlülükleri bulunmaktadır. Bu yükümlülükleri dengeleyen 111,8 milyar ₹ nakit ve 12 ay içinde ödenmesi gereken 16,5 milyar ₹ değerinde alacakları vardı. Dolayısıyla, yükümlülüklerinin toplamı nakit ve kısa vadeli alacaklarının toplamından ₹638,1 milyar daha fazladır.

Buradaki eksiklik, 174,8 milyar $'lık şirketin sırtına ağır bir yük bindiriyor; sanki bir çocuk kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında eziliyormuş gibi. Bu yüzden bilançosunu şüphesiz yakından izleyeceğiz. Günün sonunda, alacaklıları geri ödeme talep ederse ReNew Energy Global muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

ReNew Energy Global hissedarları, yüksek net borç/FAVÖK oranı (9,0) ve FAVÖK'ün faiz giderinin sadece 1,3 katı olması nedeniyle oldukça zayıf faiz karşılama oranıyla karşı karşıyadır. Bu da şirketin ağır bir borç yüküne sahip olduğu anlamına geliyor. Borç yükü göz önüne alındığında, ReNew Energy Global'in FVÖK'ünün son on iki ayda oldukça yatay seyretmesi pek de ideal değildir. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak ReNew Energy Global'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe kârlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yıl boyunca ReNew Energy Global çok fazla nakit yaktı. Bu, büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getiriyor.

Bizim Görüşümüz

Açıkçası hem ReNew Energy Global'in FVÖK'ü serbest nakit akışına dönüştürmesi hem de toplam yükümlülüklerinin üzerinde kalma geçmişi bizi borç seviyeleri konusunda oldukça rahatsız ediyor. Ancak en azından FVÖK büyüme oranı o kadar da kötü değil. Daha önce bahsedilen tüm faktörler göz önüne alındığında, ReNew Energy Global'in gerçekten çok fazla borç taşıdığını düşünüyoruz. Bize göre bu durum hisseyi oldukça riskli kılıyor, tıpkı köpek parkında gözleriniz kapalı yürümek gibi. Ancak bazı yatırımcılar farklı düşünebilir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örnek olarak: ReNew Energy Global için farkında olmanız gereken 2 uyarı işareti tespit ettik ve bunlardan 1'i göz ardı edilmemelidir.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle ReNew Energy Global 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.