Warren Buffett ünlü bir sözünde, 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, Otter Tail Corporation(NASDAQ:OTTR) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Otter Tail için en son analizimize bakın

Otter Tail'in Net Borcu Nedir?

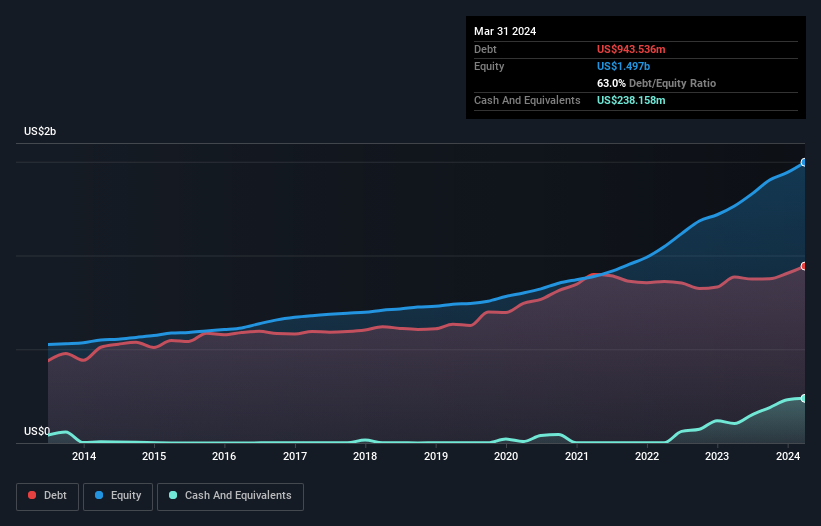

Aşağıda görebileceğiniz gibi, Mart 2024 sonunda Otter Tail'in bir yıl önceki 884,7 milyon ABD dolarından 943,5 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Bununla birlikte, 238,2 milyon ABD$ tutarındaki nakit bunu dengeleyerek yaklaşık 705,4 milyon ABD$ tutarında net borca yol açmaktadır.

Otter Tail'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine baktığımızda Otter Tail'in 12 ay içinde vadesi dolacak 208,5 milyon ABD$ ve bunun ötesinde vadesi dolacak 1,62 milyar ABD$ yükümlülüğü olduğunu görüyoruz. Bu yükümlülükleri dengeleyen 238,2 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 195,7 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 1,39 milyar ABD$ daha fazladır.

Bu çok fazla gibi görünse de, Otter Tail'in piyasa değeri 3,69 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Otter Tail'in net borcu FAVÖK'ünün yalnızca 1,4 katıdır. Ve FAVÖK'ü, 10,6 katı büyüklüğündeki faiz giderlerini kolayca karşılıyor. Dolayısıyla, süper muhafazakar borç kullanımı konusunda oldukça rahatız. İyi haber ise Otter Tail'in FVÖK'ünü on iki ayda %7,1 oranında artırmış olması ki bu da borç geri ödemesi konusundaki endişeleri hafifletecektir. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak Otter Tail'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yılda Otter Tail'in serbest nakit akışı FVÖK'ünün %40'ına tekabül ediyor ki bu oran beklediğimizden daha düşük. Bu zayıf nakit dönüşümü, borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Bilanço söz konusu olduğunda, Otter Tail için öne çıkan olumlu nokta, faiz giderini FVÖK ile güvenle karşılayabilecek gibi görünmesiydi. Ancak, diğer gözlemlerimiz o kadar da iç açıcı değildi. Örneğin, FVÖK'ün serbest nakit akışına dönüşümü bizi borç konusunda biraz tedirgin ediyor. Otter Tail'in genellikle oldukça defansif olduğu düşünülen Elektrik Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Bu çeşitli veri noktaları göz önüne alındığında, Otter Tail'in borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Bununla birlikte, yükün yeterince ağır olduğunu ve hissedarların bu yükü yakından takip etmelerini öneriyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Otter Tail ile ilgili tespit ettiğimiz 2 uyarı işareti hakkında bilgi edinmelisiniz (1 tanesi biraz endişe verici).

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Otter Tail 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.