David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Otter Tail Corporation 'ın(NASDAQ:OTTR) işinde borç kullandığını görebiliyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak seyrelttiğini sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Otter Tail için en son analizimize göz atın

Otter Tail'in Net Borcu Nedir?

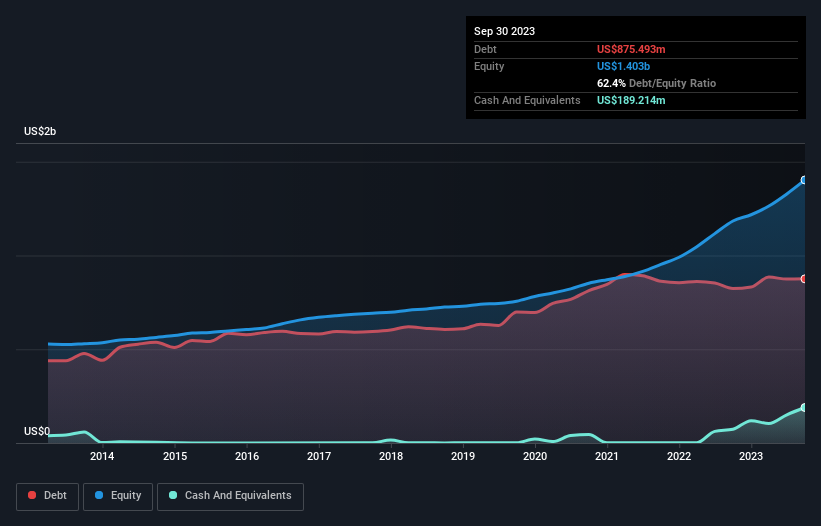

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, Otter Tail'in Eylül 2023'te bir yıl içinde 823,8 milyon ABD dolarından 875,5 milyon ABD dolarına yükseldiğini göstermektedir. Bununla birlikte, 189,2 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 686,3 milyon ABD$ ile daha azdır.

Otter Tail'in Bilançosu Ne Kadar Sağlıklı?

En son bilançodan Otter Tail'in bir yıl içinde vadesi gelen 310,0 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 1,47 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 189,2 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 193,2 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 1,40 milyar ABD doları daha fazladır.

Otter Tail'in piyasa değeri 3,93 milyar ABD dolarıdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Otter Tail'in net borcu FAVÖK'ün sadece 1,5 katıdır, bu da kesinlikle pervasız bir borçlu olmadığını göstermektedir. Ve 10.0 katlık faiz karşılama oranıyla övünüyor ki bu da fazlasıyla yeterli. Ancak hikayenin diğer tarafı Otter Tail'in FVÖK'ünün geçen yıl %9,0 oranında azalmış olmasıdır. Bu tür bir düşüşün devam etmesi halinde borçla başa çıkmanın zorlaşacağı açıktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Otter Tail'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yıla baktığımızda Otter Tail, FVÖK'ünün %29'u oranında serbest nakit akışı kaydetmiştir ki bu oran beklediğimizden daha zayıftır. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Otter Tail'in FVÖK büyüme oranı ve FVÖK'ün serbest nakit akışına dönüşümü, bizim gözümüzde kesinlikle ağırlığını hissettiriyor. Ancak faiz oranı çok farklı bir hikaye anlatıyor ve bir miktar dayanıklılık gösteriyor. Otter Tail gibi Elektrik Hizmetleri sektörü şirketlerinin genellikle sorunsuz bir şekilde borç kullandığını da belirtmeliyiz. Yukarıda bahsedilen tüm açılardan bakıldığında, Otter Tail'in borcu nedeniyle biraz riskli bir yatırım olduğu görülüyor. Bu mutlaka kötü bir şey değildir, çünkü kaldıraç öz sermaye getirisini artırabilir, ancak farkında olunması gereken bir şeydir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Otter Tail için farkında olmanız gereken 2 uyarı işareti belirledik (1'i önemli) .

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Otter Tail 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.