Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Alaska Air Group, Inc 'in(NYSE:ALK) işinde borç kullandığını görebiliriz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatından sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Alaska Air Group için en son analizimize göz atın

Alaska Air Group'un Net Borcu Nedir?

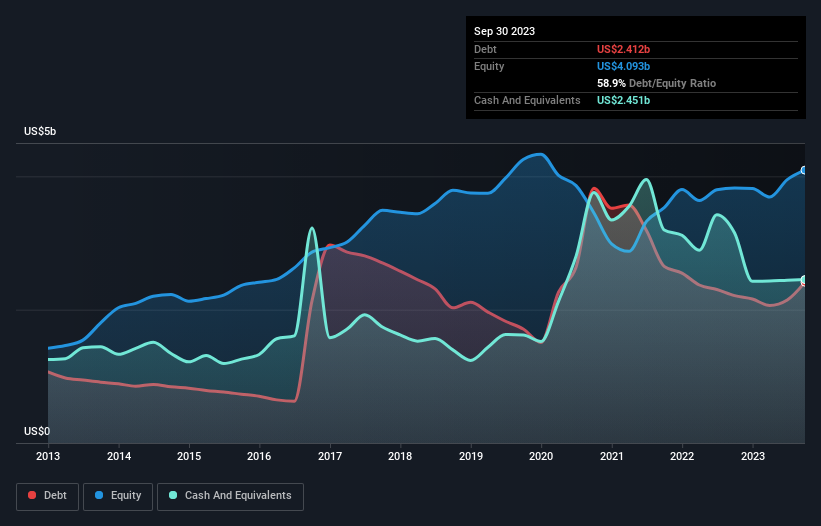

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Eylül 2023 itibariyle Alaska Air Group'un bir yıl içinde 2,21 milyar ABD doları artışla 2,41 milyar ABD doları borcu olduğunu göstermektedir. Bununla birlikte, bunu dengeleyen 2,45 milyar ABD doları nakit var ve bu da 39,0 milyon ABD doları net nakit sağlıyor.

Alaska Air Group'un Yükümlülüklerine Bir Bakış

En son bilanço verilerine baktığımızda, Alaska Air Group'un 12 ay içinde vadesi dolacak 5,07 milyar ABD$ ve bunun ötesinde vadesi dolacak 6,00 milyar ABD$ yükümlülüğü olduğunu görüyoruz. Bu yükümlülükleri dengeleyen 2,45 milyar ABD$ nakit ve 12 ay içinde ödenmesi gereken 341,0 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 8,28 milyar ABD$ daha fazladır.

Buradaki eksiklik, 4,72 milyar ABD Doları değerindeki şirketin üzerinde, sanki bir çocuk kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele ediyormuş gibi ağır bir yük oluşturuyor. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Ne de olsa, Alaska Air Group bugün alacaklılarına ödeme yapmak zorunda kalsaydı, muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktı. Alaska Air Group net nakit paraya sahiptir, bu nedenle toplamda çok önemli yükümlülükleri olsa bile ağır bir borç yükü olmadığını söylemek doğru olur.

Yönetim, geçen yıl FVÖK'te yaşanan %37'lik düşüşün tekrarlanmasını önleyemezse, borç yükünün mütevazılığı Alaska Air Group için çok önemli hale gelebilir. Bir şirket kazancının düştüğünü gördüğünde, bazen kredi verenleriyle ilişkilerinin bozulduğunu görebilir. Borç seviyeleri analiz edilirken, bilanço başlangıç için bariz bir yerdir. Ancak Alaska Air Group'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Alaska Air Group'un bilançosunda net nakit olabilir, ancak işletmenin faiz ve vergi öncesi kârını (FVÖK) serbest nakit akışına ne kadar iyi dönüştürdüğüne bakmak yine de ilginçtir, çünkü bu hem borç ihtiyacını hem de borcu yönetme kapasitesini etkileyecektir. Son iki yıl göz önüne alındığında, Alaska Air Group aslında genel olarak nakit çıkışı kaydetmiştir. Serbest nakit akışı güvenilir olmayan şirketler için borç çok daha risklidir, bu nedenle hissedarlar geçmişte yapılan harcamaların gelecekte serbest nakit akışı yaratacağını ummalıdır.

Özetlemek gerekirse

Alaska Air Group'un bilançosu, toplam yükümlülükler nedeniyle çok güçlü olmasa da, 39,0 milyon ABD Doları tutarında net nakde sahip olduğunu görmek olumludur. Ancak ne yazık ki, hem toplam yükümlülüklerin mücadele düzeyi hem de FVÖK büyüme oranı bizi Alaska Air Group hakkında endişelendiriyor, dolayısıyla nakde rağmen bazı riskler taşıdığını düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Alaska Air Group 'un yatırım analizimizde 1 uyarı işareti gösterdiğini bilmelisiniz...

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Alaska Air Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.