David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Diğer birçok şirkette olduğu gibi Iridium Communications Inc.(NASDAQ:IRDM) de borç kullanmaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Sorun Olur?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borcun iyi tarafı, özellikle bir şirketteki seyreltmeyi yüksek getiri oranlarıyla yeniden yatırım yapma kabiliyetiyle değiştirdiğinde, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Iridium Communications için en son analizimize bakın

Iridium Communications'ın Borcu Ne Kadar?

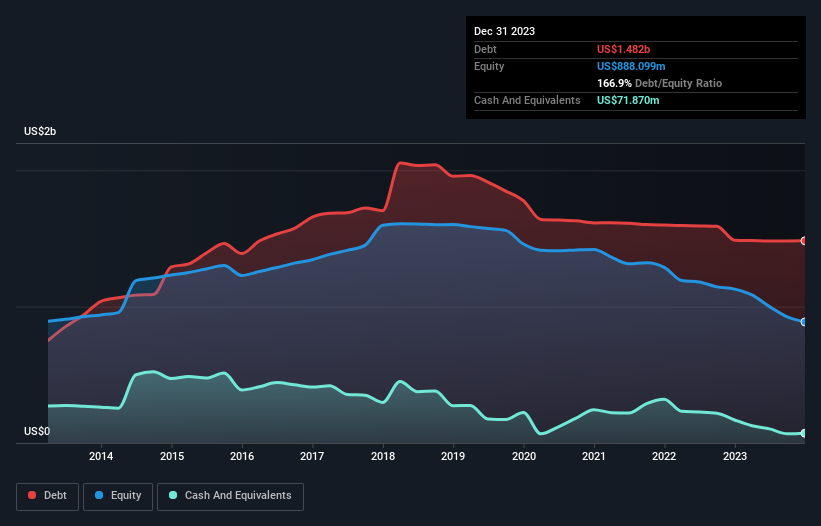

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Iridium Communications'ın Aralık 2023'te 1,48 milyar ABD Doları borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Bununla birlikte, bunu dengeleyen 71,9 milyon ABD Doları nakit var ve bu da yaklaşık 1,41 milyar ABD Doları net borca yol açıyor.

Iridium Communications'ın Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Iridium Communications'ın 12 ay içinde ödenmesi gereken 131,6 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 1,64 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 71,9 milyon ABD doları nakit ve 91,7 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları vardı. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 1,61 milyar ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü Iridium Communications 3,16 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Iridium Communications'ın borcun FAVÖK'e oranı (3,5) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 1,3 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanıyor; bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına geliyor. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilemiş gibi göründüğünün muhtemelen farkında olmalıdır. İyi tarafından bakacak olursak, Iridium Communications geçen yıl FVÖK'ünü %55 gibi ipeksi bir oranda artırdı. Bir annenin yeni doğmuş bebeğini sevgiyle kucaklaması gibi, bu tür bir büyüme dayanıklılık yaratıyor ve şirketi borcunu yönetmek için daha güçlü bir konuma getiriyor. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Iridium Communications'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, EBIT'in karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Hissedarlar için ne mutlu ki Iridium Communications son üç yılda EBIT'den daha fazla serbest nakit akışı üretti. Bu tür güçlü bir nakit dönüşümü bizi bir Daft Punk konserinde ritmin düşmesiyle heyecanlanan kalabalık kadar heyecanlandırıyor.

Bizim Görüşümüz

Iridium Communications'ın FVÖK'ü serbest nakit akışına dönüştürmesi, FVÖK büyüme oranı gibi bu analizde gerçek bir pozitifti. Buna karşılık, faiz giderlerini FVÖK ile karşılama konusundaki belirgin mücadelesi güvenimizi zayıflattı. Bu çeşitli veri noktaları göz önüne alındığında, Iridium Communications'ın borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Ancak bir uyarı: borç seviyelerinin sürekli izlemeyi haklı çıkaracak kadar yüksek olduğunu düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riski bilanço içinde yer almaz - bundan çok uzaktır. Örneğin Iridium Communications'ın bilmeniz gerektiğini düşündüğümüz 3 uyarı işareti (ve biraz endişe verici olan 1) var.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Iridium Communications 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.