Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, Diebold Nixdorf, Incorporated(NYSE:DBD) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Diebold Nixdorf için en son analizimize bakın

Diebold Nixdorf Ne Kadar Borç Taşıyor?

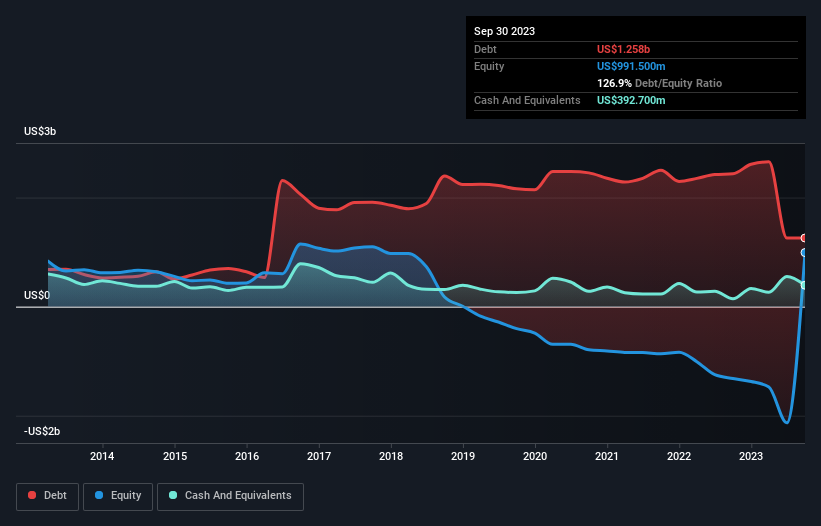

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Diebold Nixdorf'un Eylül 2023'te bir yıl önceki 2,44 milyar ABD dolarından 1,26 milyar ABD doları borcu olduğunu gösteriyor. Bununla birlikte, 392,7 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 865,5 milyon ABD dolarıydı.

Diebold Nixdorf'un Yükümlülüklerine Bir Bakış

En son bilançoya göre Diebold Nixdorf'un vadesi bir yıl içinde dolacak 1,41 milyar ABD Doları tutarında yükümlülüğü ve bu sürenin ötesinde vadesi dolacak 1,61 milyar ABD Doları tutarında yükümlülüğü bulunmaktadır. Öte yandan, 392,7 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 703,8 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 1,93 milyar ABD Doları daha fazladır.

Buradaki eksiklik, 1,16 milyar ABD doları değerindeki şirketin üzerinde, sanki bir çocuk kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele ediyormuş gibi ağır bir yük oluşturuyor. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Günün sonunda Diebold Nixdorf, alacaklılarının geri ödeme talep etmesi halinde muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Diebold Nixdorf'un 3,7'lik net borç/FAVÖK oranı bizi endişelendirmese de, 0,42 katlık çok düşük faiz karşılama oranının yüksek kaldıracın bir işareti olduğunu düşünüyoruz. Görünüşe göre şirket büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk bakışta göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde cömert bir kazanç ölçüsüdür. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açıkça görülüyor. İyi tarafından bakacak olursak, Diebold Nixdorf geçtiğimiz yıl FVÖK'ünü %84 gibi ipeksi bir oranda artırdı. Bir annenin yeni doğmuş bebeğini sevgiyle kucaklaması gibi, bu tür bir büyüme dayanıklılık yaratıyor ve şirketi borcunu yönetmek için daha güçlü bir konuma getiriyor. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Diebold Nixdorf'un ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen EBIT oranına bakmaktır. Son üç yıl boyunca Diebold Nixdorf çok fazla nakit yaktı. Yatırımcılar şüphesiz bu durumun bir süre sonra tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Diebold Nixdorf'un FVÖK'ünü serbest nakit akışına dönüştürmesi hisse senedi konusunda bizi tereddütte bıraktı ve toplam borç seviyesi yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Ancak en azından FVÖK'ünü büyütme konusunda oldukça iyi; bu cesaret verici. Diebold Nixdorf'un bilanço sağlığı nedeniyle gerçekten oldukça riskli olduğunu düşündüğümüzü açıkça belirttik. Dolayısıyla bu hisse senedine karşı, aç bir kedi yavrusunun sahibinin balık havuzuna düşmek üzere olduğu kadar temkinliyiz: bir kere ısırılan iki kere utanır derler. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Diebold Nixdorf'ta tespit ettiğimiz 3 uyarı işaretinin farkında olmalısınız.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Diebold Nixdorf 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.