ICZOOM Group'un (NASDAQ:IZM) Hissedarlarının Endişelenmesi Gereken Yumuşak Kazançlardan Daha Fazlası Var

ICZOOM Group Inc. (NASDAQ:IZM ) hisseleri, yatırımcıların zayıf kazanç raporundan etkilenmemesiyle güçlendi. Hissedarların, analizimizin bulduğu bazı endişe verici faktörleri gözden kaçırıyor olabileceğini düşünüyoruz.

ICZOOM Group için son analizimizi görüntüleyin

ICZOOM Group'un Kazançlarına Yakınlaşmak

Yüksek finansta, bir şirketin raporlanan karları serbest nakit akışına (FCF) ne kadar iyi dönüştürdüğünü ölçmek için kullanılan temel oran tahakkuk oranıdır (nakit akışından). Basit bir ifadeyle, bu oran FCF'yi net kardan çıkarır ve bu sayıyı şirketin o dönemdeki ortalama işletme varlıklarına böler. Bu oran bize bir şirketin kârının FCF'sini ne kadar aştığını gösterir.

Sonuç olarak, negatif bir tahakkuk oranı şirket için pozitif, pozitif bir tahakkuk oranı ise negatiftir. Belirli bir düzeyde nakit dışı kâra işaret eden pozitif bir tahakkuk oranına sahip olmak bir sorun teşkil etmese de, yüksek bir tahakkuk oranı tartışmalı bir şekilde kötü bir şeydir, çünkü kâğıt üzerindeki kârların nakit akışıyla eşleşmediğini gösterir. Çünkü bazı akademik çalışmalar, yüksek tahakkuk oranlarının daha düşük kâra veya daha az kâr artışına yol açma eğiliminde olduğunu öne sürmüştür.

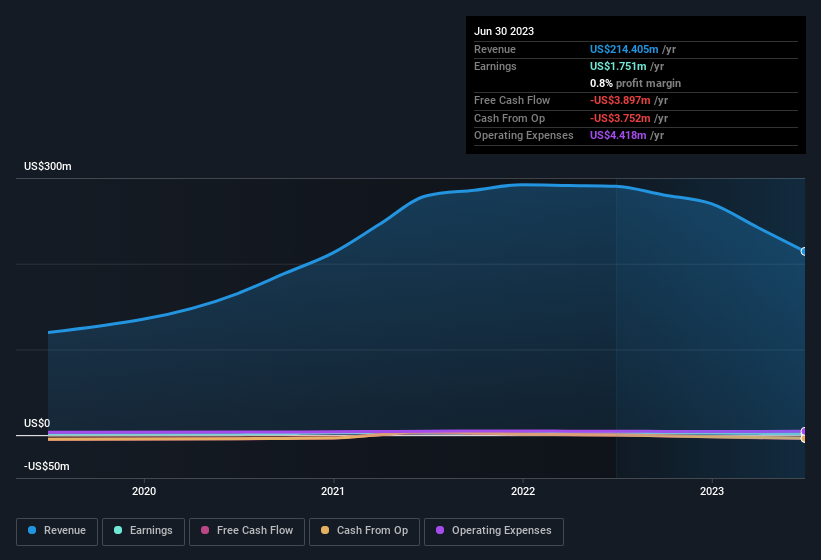

ICZOOM Group'un Haziran 2023'e kadar olan yıl için tahakkuk oranı 0,22'dir. Ne yazık ki bu, serbest nakit akışının raporlanan kârının önemli ölçüde gerisinde kaldığı anlamına geliyor. Geçen yıl boyunca, yukarıda bahsedilen 1,75 milyon ABD doları kârın aksine, 3,9 milyon ABD doları negatif serbest nakit akışına sahipti. ICZOOM Group'un bir yıl önce 107 bin ABD$ tutarında pozitif FCF ürettiğini belirtmek gerekir, yani en azından geçmişte bunu başarmışlardı.

Not: Yatırımcılara her zaman bilanço gücünü kontrol etmelerini tavsiye ederiz. ICZOOM Group bilanço analizimize ulaşmak için buraya tıklayın .

ICZOOM Group'un Kâr Performansı Hakkındaki Görüşümüz

ICZOOM Group'un son on iki aylık tahakkuk oranı, nakit dönüşümünün idealden daha az olduğuna işaret ediyor ve bu da kazançlarına ilişkin görüşümüz söz konusu olduğunda olumsuz bir durum. Bu nedenle, ICZOOM Group'un gerçek temel kazanç gücünün aslında yasal kârından daha az olması bize mümkün görünüyor. Ancak iyi tarafından bakacak olursak, hisse başına kazancı son üç yılda son derece etkileyici bir oranda artmıştır. Bu makalenin amacı, şirketin potansiyelini yansıtmak için yasal kazançlara ne kadar güvenebileceğimizi değerlendirmekti, ancak dikkate alınması gereken çok şey var. Bunu akılda tutarak, riskleri tam olarak anlamadığımız sürece bir hisse senedine yatırım yapmayı düşünmeyiz. Araştırmamızı yaparken, ICZOOM Group için tüm dikkatinizi hak ettiğine inandığımız 4 uyarı işareti bulduk (2'si önemli!).

Bu notta ICZOOM Group'un kârının niteliğine ışık tutan yalnızca tek bir faktör ele alınmıştır. Ancak zihninizi küçük ayrıntılara odaklayabiliyorsanız her zaman keşfedilecek daha çok şey vardır. Bazı insanlar yüksek öz sermaye getirisinin kaliteli bir işletmenin iyi bir işareti olduğunu düşünür. Bu nedenle, yüksek özsermaye getirisine sahip şirketlerden oluşan bu ücretsiz koleksiyonu veya içeridekilerin satın aldığı hisse senetlerinin bu listesini görmek isteyebilirsiniz.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle ICZOOM Group 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.